Das Wichtigste in Kürze

- Grundfreibetrag, Kindergeld und Kinderfreibetrag fallen 2018 höher aus als im Vorjahr, zudem müssen alle Arbeitnehmer etwas weniger für die Rentenversicherung bezahlen. Im Vergleich zu 2017 haben deshalb alle Arbeitnehmer ein etwas höheres Nettogehalt.

- Durch einen veränderten Steuertarif gleicht der Fiskus die sogenannte kalte Progression aus. Sie entsteht, wenn der Lohn nur bis zur Inflationsrate gestiegen ist, die Kaufkraft also gleich geblieben ist, dennoch aber mehr Steuern gezahlt werden muss.

- Verbesserungen gibt es bei der Altersvorsorge: Die Grundzulage für Riester-Sparer steigt von 154 auf 175 Euro. Zudem können etwas höhere Einzahlungen in die gesetzliche Rentenversicherung oder in einen Rürup-Vertrag als Sonderausgaben abgesetzt werden.

- Die Fondsbesteuerung wird ab 2018 grundlegend reformiert. Dadurch werden unterschiedliche Investmentfonds und ETFs einheitlich steuerlich behandelt. Anleger haben weniger Aufwand bei der Steuererklärung.

So gehen Sie vor

- Von manchen Änderungen profitieren Sie nur durch entsprechende Angaben in der Steuererklärung – das gilt zum Beispiel für Unterhaltszahler.

- Kaufen Sie ab 2018 für berufliche Zwecke ein Arbeitsmittel wie einen Computer oder ein Handy, können Sie dieses schneller absetzen. Kostet es inklusive Umsatzsteuer maximal 952 Euro (bisher: 478,90 Euro), können Sie den kompletten Preis im Jahr des Kaufs als geringwertiges Wirtschaftsgut in der Steuererklärung geltend machen.

- Außerdem gibt es zahlreiche Änderungen bei Betriebsrenten. So kann deutlich mehr steuerfrei eingezahlt werden.

- Wer bald ein neues Auto kaufen möchte, sollte wissen, dass bei einer Neuzulassung ab dem 1. September 2018 die Kfz-Steuer höher ausfallen wird. Bei einer früheren Anmeldung gelten noch niedrigere CO2-Werte und folglich weniger Steuer.

Inhalt

- Abbau der kalten Progression

- Zwei Euro monatlich mehr für jedes Kind

- Unterhaltshöchstbetrag steigt um 180 Euro

- Grenzbetrag für geringwertige Wirtschaftsgüter fast verdoppelt

- Bei Altersvorsorge mehr absetzbar

- Neurentner müssen 76 Prozent versteuern

- Besteuerung von Fonds grundlegend reformiert

- Niedrigere Rentenversicherung, Beitragsbemessungsgrenzen steigen

- So viel mehr Nettogehalt bekommen Sie aufs Konto

- Weitere Änderungen bei Steuern und Sozialversicherung

- 2018 gelten Abgabefristen wie bisher

Im Jahr 2018 bekommen viele Bürger mehr Nettogehalt aufs Konto überwiesen. Alle Steuerzahler profitieren von etwas weniger Einkommensteuer. Das liegt vor allem daran, dass der Grundfreibetrag um 180 Euro auf 9.000 Euro steigt und zugleich der Steuertarif wegen eines Inflationsausgleichs verschoben wird. Zusammenveranlagte Ehepaare profitieren 2018 vom doppelten Grundfreibetrag, also von 18.000 Euro. Bis zu diesem Betrag gehen die Einkünfte steuerfrei aufs Gehaltskonto. Viele zahlen auch weniger in der Sozialversicherung; dies gilt aber nicht bei einem Monatsgehalt ab 6.500 Euro.

Abbau der kalten Progression

Noch stärker als die Erhöhung des Grundfreibetrags wirkt sich für die meisten die Tarifverschiebung bei der Einkommensteuer aus. Damit will der Fiskus die Konsequenzen der sogenannten kalten Progression ausgleichen. Denn für die Besteuerung gilt das Leistungsfähigkeitsprinzip und deshalb eine Steuerprogression: je höher das Einkommen, desto höher der Steuersatz. Aufgrund der Inflation sinkt jedoch der Wert des Gelds, was viele Arbeitgeber durch höhere Löhne ausgleichen. Bliebe die Steuerprogression unverändert, müsste ein Arbeitnehmer bei einer Lohnerhöhung in Höhe des Inflationsausgleichs mehr Steuern zahlen.

Der verschobene Verlauf des Steuertarifs berücksichtigt das. Im Tarif des Jahres 2018 ist eine Inflationsrate von 1,65 Prozent eingearbeitet. Dies führt zu einer dementsprechenden Rechtsverschiebung der Tarifeckwerte. Ein höherer Steuersatz greift folglich erst bei einem höheren Einkommen. Faktisch sinkt der Steuersatz für alle etwas, auch für Spitzenverdiener. Der Spitzensteuersatz von 42 Prozent greift bei Ledigen ab einem zu versteuernden Jahreseinkommen von 54.950 Euro (2017: bereits bei 54.058 Euro, der Höchststeuersatz von 45 Prozent ab 260.533 Euro (2017: ab 256.304 Euro). Für Verheiratete und eingetragene Lebenspartner, die sich zusammen veranlagen lassen, gelten jeweils doppelte Beträge.

Zwei Euro monatlich mehr für jedes Kind

Entlastet werden 2018 Familien:

Kindergeld - Das Kindergeld steigt für jedes Kind um 2 Euro monatlich. Für das erste und zweite Kind beträgt es jetzt 194 Euro. Für das dritte Kind gibt es 200 Euro und ab dem vierten 225 Euro. Allerdings bewilligt die Familienkasse bei Anträgen ab 2018 das Kindergeld höchstens noch für sechs Monate rückwirkend statt bislang für bis zu vier Jahre.

Kinderfreibetrag - Sie profitieren entweder vom Kindergeld oder vom Kinderfreibetrag. Der Teil des Kinderfreibetrags, der das Existenzminimum des Kindes sichern soll, erhöht sich um 36 Euro für jeden Elternteil, also insgesamt um 72 Euro auf 4.788 Euro für beide Eltern. Konstant geblieben ist der Freibetrag für den Betreuungs- und Erziehungs- oder Ausbildungsbedarf in Höhe von 1.320 Euro pro Kind und Elternteil, sodass ein Elternpaar im Jahr 2018 insgesamt auf einen Kinderfreibetrag von 7.428 Euro kommt. Für die meisten Eltern ist das Kindergeld die günstigere Form der Berücksichtigung, weshalb der Kinderfreibetrag allenfalls bei der Berechnung der Kirchensteuer und des Solidaritätszuschlags eine praktische Rolle spielt. Eine zusätzliche Steuerentlastung bringt der Kinderfreibetrag erst bei einem zu versteuernden Einkommen von zirka 64.000 Euro bei verheirateten Eltern.

Unterhaltshöchstbetrag steigt um 180 Euro

Wer bedürftige Angehörige oder den Ex-Partner finanziell fördert, der kann dafür bis zu 9.000 Euro Unterhalt als außergewöhnliche Belastung absetzen – 180 Euro mehr noch als 2017 (§ 33a Abs. 1 Einkommensteuergesetz). Falls Sie auch Kranken- und Pflegeversicherung für die unterstützte Person zahlen, können Sie die Ausgaben hierfür noch zusätzlich absetzen.

Wer seine eigenen Kinder unterstützt, kann den Unterhalt aber nur geltend machen, wenn kein Anspruch auf Kindergeld besteht. In aller Regel trifft dies nur auf volljährige Kinder zu.

Bereits seit der Steuererklärung 2015 müssen Sie im Formular die Steueridentifikationsnummer (Steuer-ID) der unterstützten Person angeben. Liegt Ihnen diese nicht vor, können Sie sie beim Bundeszentralamt für Steuern erfahren.

Grenzbetrag für geringwertige Wirtschaftsgüter fast verdoppelt

Kaufen Sie im Jahr 2018 aus beruflichen Gründen ein Arbeitsmittel, wie zum Beispiel einen Laptop, dann können Sie von einer deutlich besseren Abschreibungsregel profitieren. Als sogenannte geringwertige Wirtschaftsgüter (GWG) gelten solche, die höchstens 800 Euro netto (952 Euro inklusive 19 Prozent Umsatzsteuer) gekostet haben. Die kompletten Ausgaben hierfür können Arbeitnehmer im Anschaffungsjahr als Werbungskosten absetzen; Selbstständige als Betriebsausgaben. Damit lässt sich das zu versteuernde Einkommen reduzieren.

Der GWG-Grenzbetrag lag bis Ende 2017 noch bei 410 Euro netto beziehungsweise 487,90 Euro brutto. Bei einem Anschaffungspreis oberhalb des Grenzbetrags müssen Sie die Kosten über mehrere Jahre abschreiben; bei einem Computer über drei Jahre, ein Smartphone sogar über fünf Jahre.

Bei Altersvorsorge mehr absetzbar

Sparer dürfen 2018 mehr steuerfrei in ihre Altersvorsorge investieren. In die gesetzliche Rentenversicherung, in ein berufliches Versorgungswerk oder in einen Rürup-Sparvertrag können Arbeitnehmer, Beamte und Selbstständige bis zu 23.712 Euro – 350 Euro mehr als 2017 – steuerfrei einzahlen. Selbstständige haben die Möglichkeit, davon 86 Prozent (2017: 84 Prozent), also maximal 20.393 Euro (Ehepaare: 40.786 Euro), als Sonderausgaben geltend zu machen. Arbeitnehmer, die in die gesetzliche Rentenversicherung einzahlen, müssen jedoch den steuerfreien Zuschuss des Arbeitgebers zur Rentenversicherung von den Vorsorgeaufwendungen abziehen.

Betriebsrente - Deutlich mehr dürfen Arbeitnehmer steuerfrei in eine Direktversicherung, Pensionskasse oder eine Unterstützungskasse investieren. Ab 2018 geht dies bis zum Höchstbetrag von 6.240 Euro. Dies entspricht 8 Prozent von 78.000 Euro, der Beitragsbemessungsgrenze in der allgemeinen Rentenversicherung. Bis 2017 waren maximal 4 Prozent möglich. Allerdings bleibt es bei der 4-Prozent-Grenze in der Sozialversicherung. Demnach sind nur Einzahlungen bis 3.120 Euro sozialversicherungsfrei.

Das Betriebsrentenstärkungsgesetz, das die betriebliche Altersvorsorge (bAV) fördert, tritt ab 2018 in Kraft. Es bietet Geringverdienern mit monatlich höchstens 2.200 Euro brutto bessere Möglichkeiten für eine Betriebsrente. Ein Arbeitgeber, der eine Betriebsrente anbietet, erhält einen Steuerbonus von 30 Prozent. Hierfür zahlt er einen Beitrag zwischen 240 bis 480 Euro jährlich. Der Arbeitgeber kann 30 Prozent davon einbehalten. Diesen Steuerzuschuss von 72 bis 144 Euro erhält er, indem er diesen über die Lohnsteuer-Anmeldung verrechnet. Allerdings ist der Arbeitgeber nicht dazu verpflichtet, einen Zuschuss zu zahlen.

Einen eigenen Arbeitgeberbeitrag leisten muss hingegen der Betrieb bei der neuen Beitragszusage im Sozialpartnermodell mit Entgeltumwandlung. Hierbei handelt es sich um einen neuen bAV-Vertrag, bei dem eine unverbindliche Zielrente vereinbart wird, für die der Arbeitgeber nicht haftet. Diese Anlageprodukte sollen im Rahmen von Tarifverträgen eingeführt und von den Tarifpartnern kontrolliert werden. Finanziert der Arbeitnehmer diese reine Beitragszusage selbst durch eine Entgeltumwandlung, dann spart der Arbeitgeber Sozialversicherungsbeiträge. Diesen Vorteil muss der Arbeitgeber künftig durch einen Zuschuss ausgleichen. Der 15-prozentige Arbeitgeberzuschuss wird stufenweise ab 2018 eingeführt; zunächst nur für Verträge im Sozialpartnermodell, ab 2019 für alle Neuverträge und ab 2022 auch für alte Verträge.

Wer über seinen Arbeitgeber mit einem Riester-Vertrag spart, der kann in der Auszahlungsphase von einer Neuerung profitieren: Bislang musste auf die Riester-Rente ein Beitrag zur gesetzlichen Krankenversicherung bezahlt werden, obwohl bereits die Beitragspflicht auch für die Einzahlungen gilt. Künftig wird diese Doppelzahlung abgeschafft: Der Beitrag bei Auszahlungen entfällt. Weitere Informationen zur betrieblichen Altersvorsorge finden Sie in unserem bAV-Ratgeber.

Riester-Sparer - Von 154 Euro auf 175 Euro jährlich steigt ab 2018 die Grundzulage für Riester-Sparer – auch bei bestehenden Riester-Verträgen. Diese maximale Auszahlung erhält der Sparer jedoch nur, wenn er inklusive aller Zulagen mindestens 4 Prozent des Vorjahreseinkommens in seinen Riester-Vertrag im Jahr 2018 einzahlt. Der maximal geförderte Eigenbetrag ist weiterhin 2.100 Euro, wobei die Grund- und Kinderzulagen dazuzählen.

Eine ausgezahlte Riester-Rente muss mit dem persönlichen Steuersatz versteuert werden. Wenn die Rente jedoch gering ausfällt, so greift ab 2018 eine steuerliche Verbesserung. Statt einen niedrigen monatlichen Betrag auszuzahlen, kann der Anbieter den Sparer mit einer Einmalzahlung abfinden. Die Abfindung einer Riester-Kleinbetragsrente kann ermäßigt besteuert werden. Hierfür wird die bei Abfindungen übliche Fünftelregelung angewendet. Die Einmalzahlung bekommt der Sparer zu Beginn der Auszahlungsphase. Förderunschädlich sind sogar Abfindungen, die erst im Folgejahr ausgezahlt werden (§ 93 Abs. 3 EStG).

Ab 2018 müssen neue Riester-Verträge sogar ein Wahlrecht über den Zeitpunkt der Abfindung enthalten: zu Beginn der Auszahlungsphase oder erst zum 1. Januar des Folgejahres. Bezieht der Sparer im Folgejahr erstmals für ein volles Jahr Rente, dann ist die zweite Option in der Regel für ihn steuerlich günstiger.

Neurentner müssen 76 Prozent versteuern

Bei der Einkommensteuer gibt es jedoch auch einige Effekte, die die Belastung erhöhen. So steigt jedes Jahr der steuerpflichtige Rentenanteil um 2 Prozentpunkte. 2018 müssen 76 Prozent der ausgezahlten Rente versteuert werden, nur noch 24 Prozent bleiben steuerfrei. Dies gilt aber nur für Neurentner, also für diejenigen, die 2018 in Ruhestand gehen. Der vom Finanzamt festgestellte individuelle Steuerfreibetrag bleibt dauerhaft gleich.

Für bisherige Rentner ändert sich nichts. Allerdings dürfen alle Rentner ab Juli 2018 mit einer Erhöhung ihrer Altersbezüge von zirka 3 Prozent rechnen, sodass der steuerpflichtige Teil der Rente steigen wird.

Für Steuerzahler, die im Jahr 2017 64 Jahre alt geworden sind, sinkt der Altersentlastungsbetrag. Der ist eine Steuervergünstigung für Senioren, die das 64. Lebensjahr vollendet haben. Damit reduziert sich die Steuerlast für Nebeneinkünfte beispielsweise aus Vermietung oder Kapitalanlagen (steuerpflichtige Einkünfte etwa aus Riester-Verträgen, Auszahlungen aus betrieblicher Altersvorsorge und andere Kapitalerträge). Der Altersentlastungsbetrag sinkt jedoch jährlich bis 2040. Im Jahr 2018 beläuft er sich auf nur noch 19,2 Prozent der positiven Summe dieser Einkünfte und kann höchstens 912 Euro betragen. Alles, was darüber hinaus geht, ist steuerpflichtig. Der Altersentlastungsbetrag für ältere Rentner bleibt gleich.

Pensionen, Witwen- und Waisengelder sowie ähnliche Bezüge aufgrund beamtenrechtlicher Vorschriften gelten als Versorgungsbezüge. Das sind Zahlungen aufgrund früherer Dienstverhältnisse. Sie müssen wie Lohn in voller Höhe versteuert werden. Es gibt hierfür jedoch einen Versorgungsfreibetrag und einen Zuschlag, die jeweils bis 2040 stufenweise abgebaut werden. Für 2018 beträgt der Versorgungsfreibetrag 19,2 Prozent bis zum Höchstbetrag von 1.440 Euro im Jahr. Hinzu kommt ein Zuschlag von 432 Euro, insgesamt also maximal 1.872 Euro.

Besteuerung von Fonds grundlegend reformiert

Investmentfonds und ETFs werden ab 2018 grundlegend anders besteuert. Nicht betroffen sind reine Rentenfonds. Die Fonds müssen künftig auf inländische Einkünfte 15 Prozent Körperschaftsteuer zahlen. Dadurch sinken die Ausschüttungen. Kompensiert wird dies dadurch, dass bei den Fonds auf Anlegerebene ein Teil der Erträge und Gewinne aus dem Verkauf steuerfrei verbleibt. So gilt für Aktienfonds (Aktienanteil beträgt mindestens 51 Prozent) beispielsweise eine Teilfreistellung von 30 Prozent. Hier ist nur auf 70 Prozent der Dividenden und Verkaufsgewinne die Abgeltungssteuer zu zahlen.

Die Reform beendet die bislang uneinheitliche Besteuerung von deutschen und ausländischen Fonds beziehungsweise den Dividenden ausschüttenden und thesaurierenden Fonds. Dadurch entfällt auch die bisherige Praxis, dass sich Anleger über die Steuererklärung die im Ausland gezahlten Quellensteuern anrechnen lassen können.

Die Depotbank übernimmt die Berechnungen mit der jährlichen Pauschale und den Steuerabzug am Jahresanfang. Die Anleger haben aufgrund der Reform weniger Arbeit bei der Steuererklärung.

Allerdings gibt es für Besitzer von Fondsanteilen, die vor 2009 gekauft wurden, eine wichtige Änderung: Nur die bis Ende 2017 aufgelaufenen Kursgewinne bleiben dauerhaft steuerfrei. Die ab 2018 erwirtschafteten Wertzuwächse sind – oberhalb eines personenbezogenen Freibetrags von 100.000 Euro – zu versteuern. Zwischen einem Ehepaar ist der Freibetrag nicht übertragbar. Jeder Partner kann diesen nur gemäß seinem Anteil an den Alt-Fonds geltend machen.

Tipp: Durch eine Schenkung der Fondsanteile, beispielsweise an die Kinder, kann dieser Freibetrag auf mehrere Personen übertragen werden.

Der Freibetrag kann in der Steuererklärung beantragt werden.

Wie sich die neue Fondsbesteuerung insbesondere bei ETF-Fonds auswirkt, können Sie im Ratgeber Investmentsteuerreformgesetz detailliert lesen.

Niedrigere Rentenversicherung, Beitragsbemessungsgrenzen steigen

Steuerlich werden grundsätzlich alle entlastet, und auch bei der Sozialversicherung zahlen viele 2018 etwas weniger als noch im Dezember 2017. Der Beitragssatz zur Rentenversicherung sinkt von 18,7 auf 18,6 Prozent. Da Arbeitgeber und Arbeitnehmer den Rentenbeitrag jeweils zur Hälfte zahlen, sparen beide 0,05 Prozentpunkte.

Auch bei der Krankenversicherung müssen viele Versicherte etwas weniger zahlen, weil der durchschnittliche Zusatzbeitrag, den die Arbeitnehmer alleine tragen müssen, von 1,1 Prozent auf 1,0 Prozent sinkt. Die HKK beispielsweise verlangt sogar nur 0,59 Prozent Zuschlag auf den Bruttolohn. Der allgemeine Beitragssatz, den sich Arbeitgeber und Arbeitnehmer teilen, bleibt bei 14,6 Prozent stabil.

Allerdings steigen auch im Jahr 2018 wieder die Beitragsbemessungsgrenzen. Diese beschränken die Sozialversicherungsabgaben für Besserverdienende. Für den Teil des Gehalts oberhalb dieser Grenze sind keine weiteren Abgaben fällig. Für die Arbeitslosen- und Rentenversicherung in Westdeutschland gilt nun die Jahresgrenze von 78.000 Euro (2017: 76.200 Euro) und in Ostdeutschland 69.600 Euro (2017: 68.400 Euro).

Für die gesetzliche Krankenversicherung liegt die Beitragsbemessungsgrenze bundesweit einheitlich bei 53.100 Euro und damit 900 Euro höher als im Vorjahr. Die Versicherungspflichtgrenze wurde bei 59.400 Euro festgelegt. Diejenigen, die mehr verdienen, können sich freiwillig oder privat versichern lassen.

So viel mehr Nettogehalt bekommen Sie aufs Konto

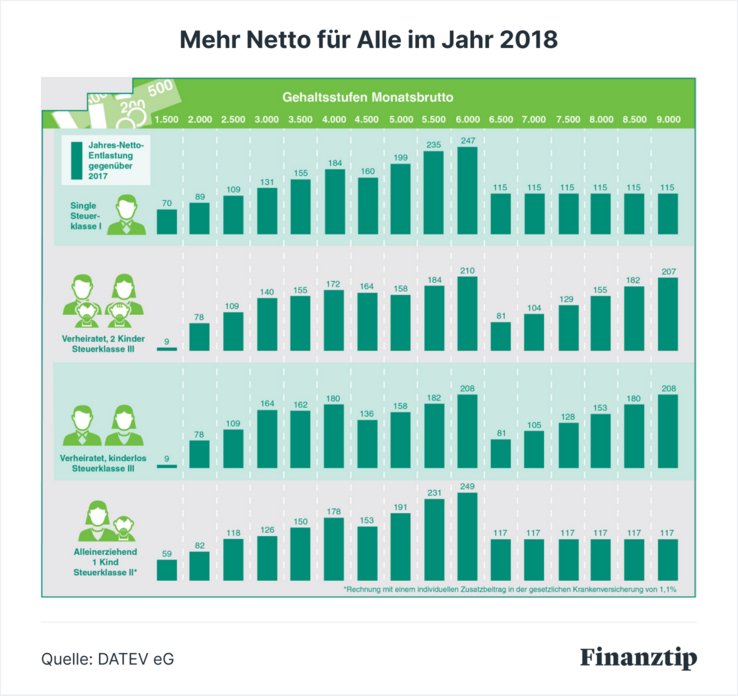

Doch wie wirken sich die Steuer- und Sozialversicherungsänderungen insgesamt auf dem Lohnzettel aus? Das Softwarehaus Datev, eine Genossenschaft von Steuerberatern, hat einen Jahres-Netto-Vergleich 2017/2018 für verschiedene Personenkonstellationen (Single; verheiratet mit zwei Kindern; kinderloser Verheirateter und alleinerziehend mit einem Kind) berechnet. Die gute Nachricht: Alle haben mehr Netto vom Brutto als noch 2017.

Die Grafik unten zeigt die jeweiligen jährlichen Entlastungen bei den unterschiedlichen Monatsgehältern und Konstellationen. Den größten Nettogehaltssprung macht die Alleinerziehende in der Steuerklasse II mit einem Kind, die monatlich 6.000 Euro verdient – ein Plus von 249 Euro im Jahr 2018. Bei einem Gehalt von 6.500 Euro geht das Plus auf 117 Euro zurück. Generell wird ab dieser Gehaltsstufe die Steuerersparnis teilweise durch die höheren Beitragsbemessungsgrenzen kompensiert. Ein verheirateter Niedrigverdiener mit 1.500 Euro Lohn hat mit 9 Euro im Jahr die geringste Entlastung. Die größte Entlastung gibt es hingegen in allen Fallkonstellationen bei einem Monatsgehalt von 6.000 Euro.

Bei dieser in der Grafik dargestellten Berechnung ist ein individueller Zusatzbeitrag in der Krankenversicherung von 1,1 Prozent berücksichtigt worden. Im Durchschnitt ist dieser auf 1 Prozent abgesenkt werden. Diejenigen, die in einer günstigen Krankenkasse versichert sind, profitieren demnach von einer etwas höheren Entlastung als in der Grafik dargestellt.

Mehr dazu im Ratgeber Gesetzliche Krankenversicherung

Bei Service, Zusatzleistungen und Beitrag gibt es deutliche Unterschiede zwischen den Krankenkassen.

Von uns empfohlene Anbieter sind: HKK, TK, Audi BKK, HEK, Energie-BKK und Big direkt gesund.

Ausführliche Informationen findest Du in unserem passenden Ratgeber.

Weitere Änderungen bei Steuern und Sozialversicherung

Steuerklassen - Ab 2018 bekommen beide Partner nach der Hochzeit automatisch die Steuerklasse IV, selbst wenn nur einer arbeitet. Wenn das für Sie ungünstig ist, dann sollten Sie gemeinsam einen Antrag auf Steuerklassenwechsel stellen. Denkbar sind alternativ die Kombination der Steuerklassen III/V oder Steuerklasse IV mit Faktor. Den Faktor können Sie mit einem Antrag auf Steuerklassenwechsel beantragen; dies geht nicht mehr über einen Antrag auf Lohnsteuerermäßigung.

Haben Sie bereits die Steuerklasse III oder V und möchten in die IV wechseln? Dann benötigen Sie für den Wechsel nicht mehr die Unterschrift des Partners; es genügt der Antrag eines Ehegatten. Auf diese Weise kann beispielsweise der Ehegatte mit der ungünstigen Steuerklasse V ohne die Mitwirkung des Partners in die Steuerklasse IV wechseln, die dann für beide gilt.

Höhere Pflichtgrenze für die Steuererklärung - Eine weitere Änderung betrifft Arbeitnehmer, die sich aufgrund hoher Werbungskosten einen individuellen Freibetrag haben eintragen lassen und deshalb geringere monatliche Lohnsteuerabzüge haben. Normalerweise müssen sie zwingend eine Steuererklärung abgeben. Dafür gibt es jedoch eine Ausnahme: Erzielt ein Single 2018 maximal 11.400 Euro (2017: 11.200 Euro) Arbeitslohn, dann muss er keine Steuererklärung abgeben. Für Zusammenveranlagte gilt die Obergrenze bei 21.650 Euro (2017: 21.250 Euro).

Einnahmen-Überschuss-Rechnung - Freiberufliche Kleinunternehmer, die im Jahr weniger als 17.500 Euro Umsatz erzielt haben, konnten bislang eine formlose Einnahmen-Überschuss-Rechnung abgeben, in der die Betriebseinnahmen und Betriebsausgaben erklärt wurden. Ab der Steuererklärung 2017 müssen auch sie die Anlage EÜR ausfüllen und elektronisch ans Finanzamt übermitteln. In Härtefällen kann das Finanzamt auf Antrag auf die elektronische Übermittlung verzichten.

Minijobs - Für Arbeitgeber kommen Minijobs ab 2018 etwas günstiger. Dies liegt daran, dass ab 2018 zwei Umlagen gesenkt wurden:

- die Insolvenzgeldumlage von 0,09 Prozent auf 0,06 Prozent sowie

- die Umlage 2, die für Arbeitgeberaufwendungen bei Mutterschaft zu zahlen ist; sie sinkt von 0,30 Prozent auf 0,24 Prozent.

Weil auch der Beitragssatz der gesetzlichen Rentenversicherung von 18,7 Prozent auf 18,6 Prozent sinkt, können Minijobber mit einer etwas geringeren Eigenleistung Rentenansprüche erwerben. Selbst zahlen müssen Sie 3,6 Prozent im Fall eines Minijobs bei einem gewerblichen Arbeitgeber oder 13,6 Prozent, wenn Sie in einem Privathaushalt geringfügig beschäftigt sind.

Kassen-Nachschau - Finanzbeamte dürfen ab 2018 unangekündigt bei Ladenbetreibern eine Kassen-Nachschau vor Ort durchführen. Dies wird vor allem Geschäfte mit viel Bargeldumlauf betreffen. Damit will der Fiskus Manipulationen von elektronischen Kassen und Aufzeichnungen von Umsätzen wirkungsvoller aufspüren.

Kraftfahrzeug-Steuer - Die Kfz-Steuer besteht aus zwei Komponenten: Zum einen ist sie abhängig von der Größe des Hubraums, zum anderen vom Ausstoß von Kohlendioxid (CO2). Für die CO2-Messung gilt künftig ein neues Verfahren, wodurch die Abgaswerte in aller Regel realistischer ausgewiesen werden – also höher als bislang. Folglich steigt auch die Kfz-Steuer. Dies betrifft Autos, die ab September 2018 erstmals zugelassen werden. Für Fahrzeuge, die vor diesem Stichtag zugelassen wurden, ändert sich nichts.

Tipp: Möchten Sie 2018 ein neues Fahrzeug anschaffen? Sie können Kfz-Steuer sparen, wenn Sie das Auto bis spätestens Ende August 2018 bei der Zulassungsbehörde anmelden.

2018 gelten Abgabefristen wie bisher

Das im Sommer 2016 verabschiedete Gesetz zur Modernisierung des Besteuerungsverfahrens stellt die umfassendste Reform der Abgabenordnung (AO) seit 1977 dar. Es wird seit 2017 schrittweise bis 2022 umgesetzt.

Hintergrund ist, dass die Digitalisierung der Steuererklärung und der Finanzämter immer weiter voranschreitet. Die Finanzverwaltung will das Besteuerungsverfahren rationeller und weniger personalintensiv machen. Im Zentrum der Reform steht daher die Einkommensteuererklärung, die entweder über die kostenlose Finanzamts-Lösung Elster oder mittels einer gekauften Steuersoftware elektronisch übermittelt wird. Liegen die Daten ohnehin digital vor, müssen sie nicht mehr zwingend von einem Sachbearbeiter individuell geprüft, geschweige denn eingegeben werden. Auch die sogenannte vorausgefüllte Steuererklärung (Belegabruf) will das Gesetz fördern.

Abgabefrist - Das Gesetz sieht viele Änderungen vor, die Sie allesamt im Ratgeber Steuermodernisierungsgesetz finden. So werden auch die Abgabefristen für Steuererklärungen geändert, allerdings erstmals für den Veranlagungszeitraum 2018. Von den um zwei Monate verlängerten Fristen können Sie also erstmals im Jahr 2019 profitieren, denn die Steuererklärung 2018 muss dann erst bis 31. Juli 2019 abgegeben werden. Die Steuererklärung 2017 müssen Sie bis zum 31. Mai 2018 beim Finanzamt abgeben. In den Bundesländern, in denen Fronleichnam ein Feiertag ist, bis zum 1. Juni 2018.

Nur noch Belegvorhaltepflicht - Sie müssen mit der Steuererklärung nur noch dann Belege schicken, wenn diese in den Formularen ausdrücklich verlangt werden. Dies ist beispielsweise dann der Fall, wenn Sie erstmals einen Behinderten-Pauschbetrag beantragen. In aller Regel müssen Sie also keine Belege mehr mitschicken. Aus der Belegvorlage- wird eine Belegvorhaltepflicht. Das Finanzamt fordert konkret die Quittungen und Rechnungen an, die es sehen will und für das Bearbeiten benötigt. Dies gilt insbesondere für Spendenbescheinigungen von kirchlichen, mildtätigen und gemeinnützigen Organisationen, die immer mehr standardisiert elektronisch an die Finanzbehörden übermittelt werden.

Weitere Themen

* Was der Stern bedeutet:

Finanztip gehört zu 100 Prozent der gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, ihre Finanzen selber zu machen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links aber anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Ob und in welcher Höhe uns ein Anbieter vergütet, hat keinerlei Einfluss auf unsere Empfehlungen. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.