Rentenlücke So viel Geld brauchst Du für Deine Altersvorsorge

Finanztip-Experte für Rente

Das Wichtigste in Kürze

So gehst Du vor

Inhalt

Ein Ruhestand ohne finanzielle Sorgen. Wer dieses Ziel erreichen will, wird sich unweigerlich fragen müssen: Wie viel Geld brauche ich denn überhaupt im Alter und wie viel davon deckt die gesetzliche Rente ab? Die Differenz zwischen diesen beiden Antworten ist allgemein als Rentenlücke bekannt. Sie zu erkennen, ist der erste Schritt, um Deine Altersvorsorge zu planen. Das ist weniger kompliziert, als Du vielleicht denkst. Wie Du Deine Rentenlücke errechnest und welche Möglichkeiten der Altersvorsorge Du hast, um sie zu schließen, erfährst Du in diesem Ratgeber.

Die Rentenlücke bezeichnet – wie schon erklärt – die Differenz zwischen der Summe, die Du für den Lebensunterhalt im Ruhestand brauchst, und Deinen Einnahmen durch die gesetzliche Rente. Sie entsteht, weil die gesetzliche Rente in den meisten Fällen nicht 100 Prozent Deiner Ausgaben abdeckt. Schließlich deckt die gesetzliche Rente auch nicht 100 Prozent Deines Gehalts ab. Vielleicht hast Du in diesem Zusammenhang auch schon einmal vom Rentenniveau gehört. Dieses drückt aus, wie viel Rente im Monat nach Abzug von Sozialversicherung ein Standardrentner im Vergleich zu einem monatlichen verfügbaren Einkommen bekommt. Das verfügbare Durchschnittsentgelt kannst Du Dir wie einen durchschnittlichen Netto-Lohn vorstellen.

Für 2023 liegt das Rentenniveau laut Bundesarbeitsministerium bei 48,15 Prozent. Dieser Wert führt aber viele Menschen aufs Glatteis, wenn es um ihre Rente und die Rentenlücke geht. Das offiziell kommunizierte Rentenniveau der Sozialpolitik bedeutet nicht, wie Du vielleicht annimmst, dass auch Du 48 Prozent deines Netto-Lohns von der Rente abgesichert bekommst. Das Rentenniveau ist ein Rechenwert, der wichtig für die Ermittlung der jährlichen Rentenerhöhung ist. Mit der Realität auf dem Arbeitsmarkt und damit den Rentenlücken in Deutschland hat es weniger zu tun.

Zunächst musst Du wissen: Bei der Standardrente – auch Eckrente genannt – handelt es sich nicht um eine durchschnittlich Rente oder Ähnliches. Die Standardrente ist ein Rechenwert, der aus einer fiktiven Erwerbsbiografie heraus entsteht. Sie beschreibt die Rente, die eine Person bekommen würde, die 45 Jahre lang immer exakt auf dem Niveau des vorläufigen Durchschnittsentgelts verdient hat und daher genau 45 Rentenpunkte auf dem Konto haben würde. Für diese Person würde seit der Rentenerhöhung am 1. Juli eine monatliche Brutto-Rente von rund 1.700 Euro herausspringen.

Laut den neuesten Zahlen aus dem Rentenversicherungsbericht 2022 zahlen die Deutschen im Schnitt aber nur rund 36 Jahre in die Rentenkasse ein. Das Durchschnittsentgelt verdienen sie in dieser Zeit auch nicht alle. Ein realistisches Rentenniveau liegt daher deutlich unter dem politisch kommunizierten Rentenniveau. Heißt: Die Rentenlücke dürfte allenthalben größer sein, als das offizielle Rentenniveau vermuten lässt. Eine genaue Zahl zu einer allgemeinen Rentenlücke lässt sich aufgrund vieler individueller Faktoren nicht nennen. Aber es lässt sich ein realistisches Rentenniveau bestimmen.

Werden aktuelle Median-Gehälter des Statistischen Bundesamtes zugrunde gelegt, liegt ein realistisches Rentenniveau für Deutschland nach Berechnungen von Finanztip nach der kommenden Rentenerhöhung bei rund 39 Prozent. Zudem ergeben sich große Unterschiede in den Bundesländern. So liegt das realistische Rentenniveau in den neuen Bundesländern im Schnitt gut zehn Prozent niedriger als in Bundesländern mit Top-Verdienern wie Hamburg. Der Grund: Die Löhne in den neuen Bundesländern sind immer noch weit vom Niveau in den alten Bundesländern entfernt. Du solltest also auch für Deine Rentenlücke berücksichtigen, dass Du weniger gesetzliche Rente bekommst, je weniger Du in Deinem Arbeitsleben verdienst. Und in der Folge wirst Du auch mehr Aufwand für Deine private Vorsorge haben, um Deine Rentenlücke zu schließen. Du selbst, Deine Karriere und das entsprechende Gehalt sind entscheidend. Ein guter Job ist der beste Schutz vor Altersarmut.

Wie Du siehst, ist die Rentenlücke eine sehr individuelle Angelegenheit. Aber keine Sorge: Deine persönliche Rentenlücke festzustellen, ist wesentlich einfacher, als Werte für die Allgemeinheit zu ermitteln. Außerdem ist es nahezu unmöglich, Deine Rentenlücke exakt zu berechnen. Denn natürlich musst Du für den Blick in die finanzielle Zukunft ein paar Annahmen treffen, die sich nur ungefähr schätzen lassen. Daher wollen wir Dir auch nicht komplizierte und langwierige Rechenformeln vorlegen, sondern einen einfacheren Weg aufzeigen. Versuche dennoch, so genau wie möglich zu sein. Drei Schritte sind dabei wichtig: die Einnahmenseite herausfinden, die Ausgabenseite herausfinden und die Inflation miteinbeziehen.

Weil die gesetzliche Rente Deine Einnahmenseite darstellt, nimmst Du nun einfach Deine Renteninformation zur Hand. Die bekommst Du, sofern Du 27 Jahre alt bist, jedes Jahr per Post von der Rentenversicherung. Auf Seite 1 findest Du Deine prognostizierte Rente, basierend auf Deiner bisherigen Erwerbsbiografie. Steht dort zum Beispiel 1.300 Euro, dann sind das die Einnahmen, mit denen Du rechnen solltest.

Online kannst Du Deine Rentenansprüche auch über die digitale Renteninformation abfragen.

Kommen wir zu den Ausgaben, deren Ermittlung etwas mehr Arbeit macht. Dafür solltest Du als erstes einen Überblick über Deine jetzigen Ausgaben bekommen. Versuche dafür so gründlich wie möglich, alles aufzuschreiben, wofür Du im Monat Geld ausgibst. Der Handyvertrag, das Streaming-Abo, Geld für den Einkauf, Versicherungen, Miete, Kleidung und so weiter. Das ist generell sinnvoll, weil Du dadurch einen Überblick über Deine Finanzen bekommst. Gerade für junge Menschen empfehlen wir bei Finanztip daher ein Haushaltsbuch zu führen. Schließlich ist ein Überblick über die eigenen Einnahmen und Ausgaben die Grundlage fast jeder finanziellen Entscheidung – nicht nur für die Altersvorsorge. Für Tipps schau doch mal in unserem Ratgeber zum Haushaltsbuch vorbei. Praktisch: Dort findest Du auch einen Rechner, der Dir dabei hilft, Deine Ausgaben aufzuschreiben.

Nun hast Du Deine Ausgaben. Allerdings für heute und nicht für den Ruhestand. Um den Betrag für Deine Altersvorsorge zu bestimmen, solltest Du jetzt sehr ehrlich zu Dir sein. Wirst Du im Ruhestand noch genauso viel Geld ausgeben wie jetzt? Vielleicht wirst Du sogar mehr ausgeben. Wie realistisch ist es eigentlich, Dein von Dir gewünschtes Niveau zu erreichen? Wer hätte nicht gerne 5.000 Euro pro Ruhestandsmonat zur Verfügung? Dennoch werden das nur die wenigsten allein erreichen.

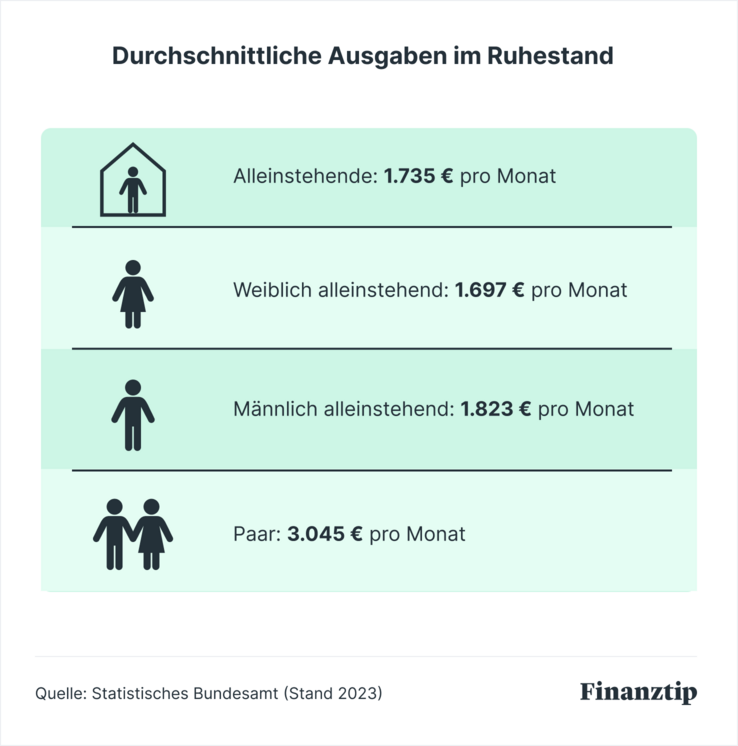

Wenn Du Dir nach Deiner Kostenaufstellung noch unsicher bist, welchen Betrag Du für den Ruhestand ansetzen solltest, kannst Du Deinen Wunschbetrag mittels des interaktiven Konsumvergleichs des Statistischen Bundesamts abgleichen. Mit vielen Einstellmöglichkeiten lässt sich damit spielerisch herausfinden, wer für was in welchem Alter Geld ausgibt. Der Konsumvergleich weist für Menschen im Ruhestand zum Beispiel folgende monatlichen Ausgaben aus.

Mit Schritt 2 hast Du schon den anstrengendsten Teil hinter Dich gebracht, um Deine Rentenlücke zu ermitteln. Also keine Sorge, die Inflation und die Rentensteigerungen einzubeziehen wird nicht kompliziert. Aber es ist nötig. Einmal wird die Rente sehr wahrscheinlich wegen der Rentenerhöhung höher ausfallen, als auf Deiner Renteninformation angegeben. Bei Finanztip halten wir eine Steigerung von 1,5 Prozent pro Jahr für realistisch. Genauso werden aber auch Deine Ausgaben aufgrund der Inflation höher ausfallen als heute, selbst wenn Du Deinen Lebensstandard nicht veränderst. Einfach nur durch den Verlust an Kaufkraft.

Ein Beispiel: Anke hat eine prognostizierte Rente von 1.300 Euro im Monat. Als alleinstehende Frau wird sie Ausgaben von rund 1.700 Euro pro Monat haben. Sie hat noch 30 Jahre bis zum Ruhestand für die sie Inflation und Rentensteigerungen einberechnen muss. Zu Beginn des Ruhestands hat Anke demnach eine Rente von rund 2.030 Euro und Ausgaben von gut 3.080 Euro. Anke fehlen dann jeden Monat 1.050 Euro. Das ist sozusagen ihre monatliche Rentenlücke.

Damit Du für Deine Rentenlücke nicht mit Zettel und Stift rechnen musst, nutze einfach unseren Inflationsrechner. In das Feld Betrag trägst Du die Deine jetzige Rente ein. In das Feld Zeitraum kommen die Jahre, die Du noch bis zum Beginn Deiner Rente hast. Die Inflationsrate stellst Du auf 1,5%. Nun hast Du Deine Rente zu Beginn des Ruhestands. Jetzt machst Du das ganze noch einmal für die Ausgaben. Den Betrag aus Schritt 2 trägst Du im Feld Betrag ein. Das Feld Zeitraum lässt Du unverändert und die Infaltionsrate stellst Du auf zwei Prozent. Aus der Differenz der beiden Werte ergibt sich Deine monatliche Rentenlücke im Ruhestand.

Nun musst Du Dir aber eine entscheidene Frage stellen: Wie lange wird dieser Ruhestand dauern? Denn Du musst ja wissen für wie viele Monate beziehungsweise Jahre dir dieses Geld fehlt. Die durchschnittliche Lebenserwartung für Neugeborene liegt laut dem statistischen Bundesamt bei Mädchen aktuell bei 83,4 Jahren und bei Jungen bei 78,5 Jahren. Viele Menschen machen aber den Fehler, ihre Lebenserwartung zu unterschätzen. Daher solltest Du lieber auf Nummer sicher gehen und einen längeren Ruhestand einplanen. Zur Wahrheit gehört auch: Wenn Du zu viel Geld angespart hast, kannst Du es auch vererben oder einfach für die schönen Dinge des Lebens ausgeben.

Führen wir das Bespiel mit Anke weiter: Sie plant mit einem Ruhestand von 30 Jahren. Wenn ihr davon jeden Monat 1.050 Euro fehlen, summiert sich das auf 378.000 Euro. Das ist also der Betrag, den sie mittels privater Altersvorsorge mindestens erwirtschaften sollte.

Anke und Du sollten aber lieber damit rechnen, dass noch etwas mehr Geld benötigt wird. Denn die Inflation wird es auch noch für die Dauer deines Ruhestands geben, während Du beginnst deinen angesparten Betrag für die Rentenlücke aufzubrauchen. Zwar gibt es dann auch weiter Rentensteigerungen aber weil die voraussichtlich nicht so hoch sind wie die Inflation, wird die Rentenlücke im Ruhestand wieder größer. Diesem Effekt kannst Du aber entgegen wirken mit einem sogenannten Auszahlplan. Denn auch wenn Du beginnst Dein Geld für die Rentenlücke aufzubrauchen, kannst Du es weiter für dich arbeiten lassen. Mit einem Auszahlplan stellst Du sicher, dass Du eine gute Balance zwischen Geldentnahme und Geldvermehrung im Ruhestand findest. Sich über einen Auszahlplan zu informieren ist eine der nächsten Schritte, sobald du Deine Rentenlücke festgestellt hast. Wenn Du jetzt gleich mit diesem Punkt weitermachen möchtest, dann schau doch in unserem Ratgeber zu Auszahlungsplänen vorbei.

Die einfache Antwort darauf ist: Indem Du neben der gesetzlichen Rente noch privat vorsorgst. Welche Möglichkeiten Du bei der privaten Altersvorsorge hast, erläutern wir Dir gleich. Denn zuerst lass Dir gesagt sein: Du kannst und solltest in bestimmten Fällen die gesetzliche Rente erhöhen, um damit die Rentenlücke von der anderen Seite zu schließen.

Zum Beispiel solltest Du unbedingt Kindererziehungszeiten bei der Rentenversicherung beantragen, wenn Du Elternteil bist. Pro Kind, das ab 1992 geboren ist, bekommt ein Elternteil rund drei Rentenpunkte gutgeschrieben. Das sind mit dem Rentenwert seit Juli 2023 von 37,60 Euro rund 113 Euro mehr Rente jeden Monat. Bis auf die Zeit, die Du in den Antrag investieren musst, kostet Dich das nichts. Mehr Infos dazu haben wir Dir in unserem separaten Ratgeber zu Mütterrente und Kindererziehungszeiten aufgeschrieben.

Mit einer Kontenklärung solltest Du zudem abklären, ob auf Deinem Rentenkonto alles korrekt eingetragen ist. Fehlen vielleicht ein paar Beitragszeiten aus dem Nebenjob während des Studiums? Hast Du einen Angehörigen gepflegt und Dir dadurch zusätzliche Rentenansprüche verdient? Die Rentenversicherung hilft Dir, mögliche Lücken zu identifizieren und Fehler zu beheben. Wenn dann immer noch Lücken vorhanden sind, kannst Du bis zum Alter von 45 Jahren auch freiwillig Beiträge nachzahlen oder ab dem Alter von 50 Jahren direkt zusätzliche Rentenpunkte kaufen.

Weil die Rente an die Lohnentwicklung gekoppelt ist, ist Deine Investition in sie relativ inflationssicher. Zudem kann sie wegen der Rentengarantie aktuell nicht fallen, sie wird bis an Dein Lebensende gezahlt. Außerdem winken Dir noch Steuervorteile. Trotzdem ist eine solche Investition nicht für jeden empfehlenswert. Falls Du Dich mehr für dieses Thema interessierst, haben wir mit dem Ratgeber zu freiwilligen Rentenbeiträgen und dem Ratgeber zum Kauf von Rentenpunkten passende Artikel parat.

Bei der privaten Altersvorsorge hast Du viele Möglichkeiten, doch für alle gilt die einfache Regel: Eine Altersvorsorge bietet Sicherheit, wenn Du sehr lang in sie investierst und wenn sie gute Renditen erwirtschaftet. Sicherheit kommt nicht automatisch, weil Dir das Altersvorsorgeprodukt Garantien verspricht.

Daraus kannst Du Dir ein paar Merksätze ableiten:

Das bringt uns zur titelgebenden Frage dieses Kapitels. Die Antwort lautet: Ja, es ist durchaus sinnvoll, in Aktien zu investieren, um Deine Rentenlücke zu schließen. Es kommt darauf an, wie Du das tust. Um der Grundregel „Langfristig mit guter Rendite“ treu zu bleiben, gibt es mit einem ETF-Sparplan eine gute Möglichkeit für Deine Altersvorsorge. Einen solchen Sparplan empfehlen wir bei Finanztip als einen wichtigen, wenn nicht sogar den wichtigsten Baustein für Deine Altersvorsorge.

ETF steht für Exchange Traded Fund, was auf Deutsch wiederum börsengehandelter Indexfonds bedeutet. Das ist ein Fonds, der einen Aktienkorb oder Index wie den Deutschen Aktienindex (Dax) abbildet. In diesem Fonds sind daher Aktien all der Unternehmen, die gerade im Dax vertreten sind. Empfehlenswert ist es allerdings nicht, in einen ETF zu investieren, der nur den Dax abbildet, sondern in einen ETF, der einem globalen Index wie dem MSCI World folgt. Dann investierst Du in rund 1.600 der erfolgreichsten Unternehmen weltweit. Im Vergleich zu Einzelaktien oder einzelnen Märkten streust Du das Risiko also enorm, was gut ist. Historisch gesehen hat eine solche Investition in der Vergangenheit Durchschnittsrenditen von rund 7 Prozent erbracht, wenn Du länger als 15 Jahre investiert hast.

Gleichzeitig kannst Du über den Sparplan schon früh mit kleinen Monatsbeiträgen (25 Euro) anfangen, um Dein Depot zu besparen. Startkapital brauchst Du nicht. Die Depoteröffnung ist bei den besten Banken oder Brokern kostenlos, was auch für die jederzeit mögliche Änderung Deiner monatlichen Sparraten gilt.

Es ist relativ einfach, Deine monatliche Sparrate für Dein Altersvorsorgeprodukt herauszufinden, wenn Du Deine Rentenlücke aus Kapitel 3 parat hast. Denn auch für Deine monatliche Sparrate haben wir einen simplen Rechner für Dich. In das Feld Endkapital trägst Du den Betrag Deiner Rentenlücke ein. Laufzeit ist wieder die Zeit, die Dir noch bis zum Renteneintritt bevorsteht. Wenn Du Deine Altersvorsorge gleich mit einem größeren Betrag starten willst, dann trägst Du diesen in Startkapital ein. Ansonsten setze es auf null. In Jahreszins trägst Du die jährliche Rendite ein, mit der Du bei Deinem Altersvorsorgeprodukt rechnen kannst.

Erinnerst Du Dich an das Beispiel, in dem Anke eine Rentenlücke von 378.000 Euro hatte? Bei einer durchschnittlichen Rendite von 7 Prozent im Jahr, wie sie ein ETF-Sparplan in der Vergangenheit erzielt hat, müsste Anke diesen bei einer Laufzeit von 30 Jahren und keinem Startkapital mit rund rund 320 Euro im Monat besparen.

Auch wenn Du mit dem richtigen ETF-Sparplan schon ein breit gestreutes Investment getätigt hast, ist es erforderlich, bei der Altersvorsorge nicht alles auf eine Karte zu setzen. Das hat auch Auswirkungen auf Deine monatliche Sparrate. Zum Beispiel solltest Du Dir als weiteren Baustein ein Tagesgeldkonto zulegen und dort jeden Monat einen Betrag überweisen, bis dort das zwei- bis dreifache Deines Netto-Gehalts liegt. Dieser Notgroschen hilft Dir, wenn unerwartete Ausgaben auf Dich zukommen, und Du rutscht auch nicht in den teuren Dispo.

Aber auch über den Notgroschen hinaus solltest Du regelmäßig neben dem Aktienfonds Dein Tagesgeld – oder alternativ ein besser verzinstes Festgeldkonto – auffüllen. Der Grund dafür sind die unvorhersehbaren Schwankungen von Börsenkursen. Du brauchst ein gewisses Sicherheitspolster, um besser mit diesen Schwankungen klarzukommen. Das ist indirekt für Deine Altersvorsorge wichtig, denn dann kommst Du nicht in Versuchung, in Börsenkrisen Geld von Deiner Altersvorsorge abzuzwacken, so die Langfristigkeit zu unterbrechen und Deine Rendite zu schmälern. Eine sinnvolle Aufteilung zwischen ETF-Sparplan und Sicherheitspolster auf dem Konto erfährst Du, wenn Du unseren Ratgeber über Dein Risikoprofil liest.

Und nochmal zur Erinnerung: Dein Gehalt ist der Grundstock für die gesetzliche als auch die private Vorsorge. Es ist ratsam, einen Teil jeder Gehaltserhöhung in letztere zu investieren. Denn in der privaten Vorsorge steigt Deine Sparrate nicht wie bei der gesetzlichen Rente automatisch, wenn Du mehr verdienst. Erhöhe Deine Sparrate also, wenn Du mehr Geld zur Verfügung hast.

Außerdem bist Du, Deine Arbeitskraft und das daraus resultierene Gehalt ein Investment, das es zu schützen gilt. Dafür ist eine Berufsunfähigkeitsversicherung unabdingbar, die dich ebenfalls jeden Monat einen Betrag kostet. Auch das gehört zur Altersvorsorge und einem vernünftigen Plan, Deine Rentenlücke zu schließen.

* Was der Stern bedeutet:

Finanztip gehört zu 100 Prozent der gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, ihre Finanzen selber zu machen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links aber anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Ob und in welcher Höhe uns ein Anbieter vergütet, hat keinerlei Einfluss auf unsere Empfehlungen. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen geben wir immer nur redaktionell unabhängig und nach strengen Finanztip-Kriterien. Mehr Infos