ING Direkt-Depot Wie gut ist das Depot der ING?

Finanztip-Experte für Bank und Börse

Das Wichtigste in Kürze

Die ING bietet Dir ein günstiges und vielseitiges Depot. Damit kannst Du Wertpapiere wie einen ETF kaufen.

Für die Depotführung zahlst Du keine Gebühren. Alle ETF-Sparpläne gibt es bei der ING ohne Ausführungsgebühr.

Mit dem Depot eröffnest Du auch ein Tagesgeldkonto bei der ING.

So gehst Du vor

Vergleiche das Leistungsangebot der ING mit dem von anderen Depots.

Inhalt

Mit dem Direkt-Depot der ING kannst Du Wertpapiere online handeln und günstig in die Welt der ETFs einsteigen, aber auch ein größeres Wertpapierdepot kostengünstig führen. Bis 2018 firmierte die Bank noch unter dem vollständigen Namen ING DiBa. Der Zusatz „DiBa“ stand für Direktbank. Denn die ING DiBa war eine der ersten Direktbanken in Deutschland.

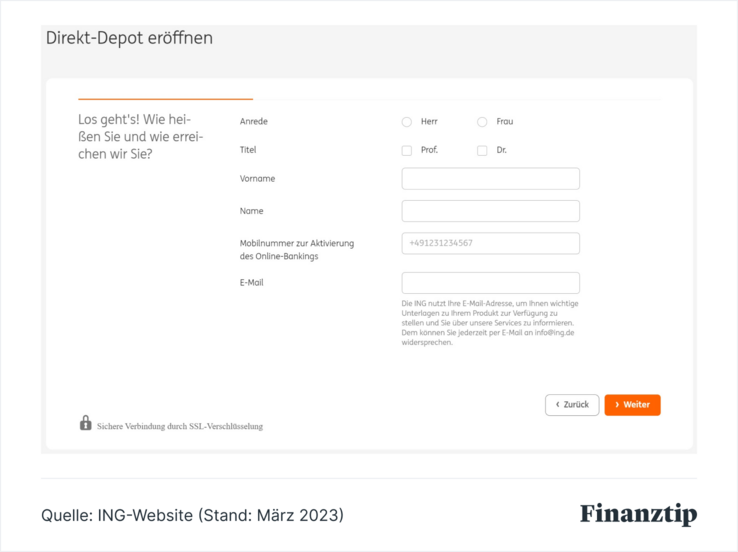

Das Depot bei der ING kannst Du in wenigen Schritten online eröffnen. Um den Eröffnungsprozess zu starten, wählst Du auf der Website der ING „Depot eröffnen“. Zunächst musst Du auswählen, ob Du ein Einzeldepot für Dich alleine oder ein Gemeinschaftsdepot etwa mit Deinem Ehe- oder Lebenspartner eröffnen willst.

Im nächsten Schritt musst Du angeben, ob Du bereits Kunde bei der ING bist. Dann kannst Du Dir die Eingabe Deiner persönlichen Daten sparen und musst Dich auch nicht erneut identifizieren. Stattdessen loggst Du Dich einfach ein und bestätigst die Depoteröffnung. Du kannst ein Wertpapierdepot quasi einfach zu Deinem ING-Konto hinzubuchen.

Bist Du noch kein Kunde der ING, musst Du einige persönlichen Daten angeben und Fragen zu Deinen bisherigen Anlageerfahrungen beantworten. Wofür die Bank die Informationen braucht, erklären wir Dir in unserem Ratgeber zur Depoteröffnung.

Als Neukunde eröffnest Du mit dem Depot auch ein Tagesgeldkonto bei der ING. Dieses dient dann als Verrechnungskonto. Kaufst Du später Wertpapiere, bucht die Bank den Kaufpreis und die Gebühren von diesem Konto ab. Umgekehrt zahlt sie bei einem Verkauf den Erlös auf das Konto. Außerdem musst Du noch ein Referenzkonto angeben. Nur über dieses Konto kannst Du Geld auf das Verrechnungskonto ein- und auszahlen. Nutze dafür am besten Dein Girokonto. Wenn Du das Girokonto bei einer anderen Bank hast, gib dessen Daten an. Liegt auch Dein Girokonto bei der ING, kannst Du es selbstverständlich ebenfalls als Verrechnungskonto zum Depot verwenden.

Hast Du alle Angaben gemacht, musst Du Dich als Neukunde noch mit Deinem Ausweis identifizieren. Das kannst Du direkt online per Videochat oder in einer Postfiliale erledigen. Wie das funktioniert, erfährst Du in unserem Ratgeber zum Postident-Verfahren. War die Identifizierung erfolgreich, schickt die ING Dir in den folgenden Tagen Deine Log-In-Daten zu. Damit kannst Du Dich dann auf der Website in das Online-Banking einloggen.

Du erhältst außerdem eine Telebanking-Pin. Damit kannst Du auch per Telefon Deinen aktuellen Depotbestand abfragen. Außerdem ist die Nummer wichtig, wenn Dein Zugang gesperrt wird. Du kannst ihn dann mit der Pin entsperren lassen.

Die ING bietet auch ein Depot für Kinder an. Möchtest Du ein „Direkt-Depot Junior“ für Dein Kind eröffnen, musst Du das Antragsformular herunterladen, ausfüllen und gemeinsam mit der Geburtsurkunde per Post an die ING schicken. Du erhältst dann im nächsten Schritt Unterlagen für die Identifizierung, um ein ING-Juniordepot zu eröffnen.

Du kannst übrigens auch mehrere Depots bei der ING haben. So kannst Du zum Beispiel ETFs, die Du für den langfristigen Vermögensaufbau nutzt, von kurzfristigeren Investments trennen.

Hast Du bereits ein Depot bei einer anderen Bank, kannst Du Wertpapiere von dort zu Deinem Direkt-Depot bei der ING übertragen. Die ING bietet dafür ein Online-Formular an. Dort trägst Du die Daten zu Deinem alten Depot ein und listest die Wertpapiere auf, die Du zur ING übertragen willst. Den Antrag schickt die ING dann für Dich an Deine alte Bank. So ein Umzug kann vor allem dann lohnen, wenn Du so die laufenden Depotgebühren bei der alten Bank sparst – bei der ING gibt es nämlich keine. Beim Depotübertrag gibt es aber ein paar Fallstricke, auf die Du achten solltest. Wie Du Schritt für Schritt vor gehst, erklären wir Dir ausführlich in unserem Ratgeber zum Depotübertrag bei der ING.

Bei der ING hast Du eine sehr breite Auswahl an handelbaren Wertpapieren. So kannst Du dort mit über 19.000 Aktien, 7.000 Anleihen und 7.000 aktiv gemanagte Fonds handeln. Außerdem hat die ING über 2.000 ETFs im Angebot (Stand: Oktober 2023). Das Depot der ING ist damit auch sehr gut geeignet, wenn Du Dein Geld langfristig vermehren willst. Ideal sind dafür die von Finanztip empfohlenen ETF-Sparpläne. Der Vorteil bei der ING: Du zahlst für alle ETF-Sparpläne keine Ausführungsgebühr.

Möchtest Du herausfinden, ob ein Wertpapier bei der ING handelbar ist, kannst Du die Wertpapierkennnummer ISIN in die Suche auf der Website der ING eintippen. Das ist ein Code, der ähnlich aussieht wie eine IBAN, beispielsweise mit IE, DE oder LU anfängt, aber nur zwölf Stellen hat. Ergibt sich aus der Kennnummer ein Treffer, ist das Papier bei der ING handelbar. So kannst Du auch schon vor der Depoteröffnung herausfinden, ob Du ein Wertpapier bei der ING erwerben kannst.

Das Depot bei der ING ist relativ günstig. Du zahlst dort keine Depotgebühr für die Verwahrung Deiner Wertpapiere. Kosten entstehen Dir also nur beim Kauf oder Verkauf. Besonders günstig ist das Depot der ING, wenn Du regelmäßig einen Betrag in einen ETF investieren willst. Bei ETF-Sparplänen zahlst Du nämlich keine Ausführungsgebühr.

Die Ordergebühr für einen Einzelkauf oder -verkauf besteht aus einer Grundgebühr von 4,90 Euro plus 0,25 Prozent der Anlagesumme. Maximal musst Du 69,90 Euro zahlen. Führst Du den Kauf über eine Börse durch, zahlst Du zusätzlich eine Handelsplatzgebühr. Für eine Order über den größten deutschen Börsenplatz Xetra sind das zum Beispiel 1,90 Euro. Im Direkthandel gibt es keine Handelsplatzgebühr. Die folgende Tabelle zeigt beispielhaft die Gebühren für bestimmte Anlagesummen.

| Anlagesumme | Ordergebühren (ohne Handelsplatzkosten1) |

|---|---|

| 500 Euro | 6,15 € |

| 1.000 Euro | 7,40 € |

| 2.000 Euro | 9,90 € |

| 5.000 Euro | 17,40 € |

| 10.000 Euro | 29,90 € |

| 30.000 Euro | 69,90 € |

1 Höhe ist abhängig vom jeweiligen Handelsplatz. Bei Xetra beträgt die Gebühr zum Beispiel 1,90 Euro. Im Direkthandel entfällt die Handelsplatzgebühr.

Dies ist nur ein Ausschnitt, für die komplette Liste siehe Website der ING.

Quelle: Anbieter (Stand: 13. Oktober 2023)

Möglicherweise begegnen Dir noch andere Kosten, die allerdings keine Besonderheit der ING sind. Sie tauchen in der Kostenübersicht auf, die Du vor einem Wertpapierkauf als PDF bekommst, und werden gelegentlich in Anleger-Foren diskutiert. Es geht hauptsächlich um:

Produktkosten für ETFs - Das sind die Verwaltungsgebühren des einzelnen Fonds. Die ING hat damit nichts zu tun und Du zahlst sie, egal bei welcher Bank Dein Depot liegt.

Spread/Handelsspanne - Mit dem Spread ist der Unterschied zwischen Ankaufs- und Verkaufskurs eines Wertpapiers gemeint. Du kaufst eine Aktie, einen ETF und viele andere Finanzprodukte immer etwas teurer, als Du sie im selben Moment wieder verkaufen könntest. Auch hierauf hat der Depotanbieter keinen Einfluss.

Mehr zu den Kosten, die beim Sparen mit ETFs anfallen, und zur Kostenübersicht Deiner Depotbank liest Du in unserem ausführlichen Ratgeber zu ETF-Kosten.

Den Kauf und Verkauf von Wertpapieren kannst Du ganz einfach über das Online-Banking der ING beauftragen. Dazu loggst Du Dich auf der Website der ING ein und gibst die ISIN des entsprechenden Wertpapiers oben in der Suche ein. Du erhältst dann eine Übersicht mit Informationen zum Wertpapier und dem aktuellen Kurs. Über den Button „Kaufen“ gelangst Du in die Eingabemaske für Deine Kauforder.

Hier wählst Du zunächst den Handelsplatz aus. Dabei wird Dir der aktuelle Kurs angezeigt, sodass Du vergleichen kannst. Beachte aber, dass sich der Kurs bis zum Kauf ändern kann und dass an den Handelsplätzen unterschiedlich hohe Gebühren anfallen. Im nächsten Schritt gibst Du dann die Stückzahl ein, zum Beispiel sieben Stücke eines bestimmten ETF. Rechts daneben siehst Du, wie viel Geld Du entsprechend beim aktuellen Kurs zahlen würdest.

Unter dem Eingabefeld kannst Du den Ordertyp auswählen. Wählst Du die Voreinstellung „Billigst“, wird der Kauf zum nächsten Kurs ausgeführt. Da sich der genaue Kurs eines ETF oder einer Aktie im Sekundentakt ändert, weißt Du allerdings vorab nicht, zu welchem Preis der Kauf genau ausgeführt wird. Wir empfehlen Dir daher die Option „Limit“ zu wählen. Hier legst Du einen Höchstpreis fest. Die ING führt die Order dann nur aus, wenn der Kurs unter diesem Wert liegt.

Hast Du die Eingaben gemacht, erhältst Du auf der nächsten Seite nochmal eine Zusammenfassung. Prüfe die Angaben und schaue Dir auch die Kosteninformation an. Hier erfährst Du unter anderem, wie hoch die Gebühren für den Wertpapierkauf genau sind. Passt alles, musst Du den Kaufauftrag in der „Banking to Go“-App freigeben. Sobald die Order ausgeführt wurde, erhältst Du eine Nachricht in Deiner Post-Box.

In diesem Beispiel zeigt Dir die ING drei Handelsplätze für den Kauf eines iShares MSCI-World-ETF. Es ist ein Dienstagvormittag kurz nach 12 Uhr, die großen europäischen Börsen sind geöffnet, es gibt also viel Angebot und Nachfrage im Markt – und die jeweils letzten Kurse liegen sehr dicht beieinander (sie unterscheiden sich hier um weniger als 1 Cent). Im Grunde ist es egal, ob Du Deine Order im Direkthandel, bei Xetra oder in Stuttgart platzierst. Im Direkthandel sparst Du 1,90 Euro Handelsplatzgebühr.

Beim Verkauf von Wertpapieren gehst Du genauso vor wie beim Kauf. Die Gebühren sind dieselben wie beim Einzelkauf. Auch Wertpapiere, die Du im Rahmen eines Sparplans erworben hast, verkaufst Du mit einer individuellen Verkaufs-Order. Mehr Details dazu, was Du beim Kauf und Verkauf von Aktien und anderen Wertpapieren beachten musst, findest Du in unserem Ratgeber Aktien kaufen.

Mit einem Sparplan kannst Du im regelmäßigen Rhythmus Geld in Aktien, ETFs oder aktive Fonds investieren. Ein solcher Sparplan ist in wenigen Minuten erstellt. Gib dazu zunächst die jeweilige ISIN in der Suche auf der Website der ING ein. Du erhältst auch hier wieder Informationen über das Wertpapier und den aktuellen Kurs. Klicke nun oben auf „Sparplan“. Gibt es diesen Button nicht, ist ein Sparplan auf dieses Wertpapier nicht möglich.

Klicke auf der nächsten Seite auf die Schaltfläche „Sparen“. Nun gibst Du die Details zum Sparplan ein. Das ist zunächst die gewünschte Sparrate. Also der Betrag, den Du regelmäßig investieren willst. Er muss zwischen 1 Euro und 1.000 Euro liegen. Darunter wählst Du aus, in welchem Monat der Sparplan starten und zu welchem Termin er ausgeführt werden soll. Du kannst bei der ING zwischen einem monatlichen, zweimonatlichen und vierteljährlichen Termin wählen.

Wenn Du willst, kannst Du auch eine Dynamik festlegen. Dann erhöht sich die Sparrate jährlich automatisch um den gewünschten Prozentsatz. Möchtest Du zusätzlich zum Sparplan einmalig einen größeren Betrag in das Wertpapier investieren, trägst Du diesen in das Feld „Einmalanlage“ ein. Für diese Einmalanlage fallen dann die Ordergebühren an wie für einen normalen Einmalkauf.

Hast Du alle Eingaben gemacht, kannst Du die Angaben auf der letzten Seite noch einmal prüfen. Schau Dir hier auch die Kosteninformationen an. Passt alles, gibst Du den Sparplan über die App frei.

Für ETF-Sparpläne verlangt die ING keine Ausführungsgebühr. Bei Sparplänen auf Aktien oder aktiv gemanagten Fonds fallen hingegen Gebühren an. Bei einem Aktiensparplan zahlst Du 1,75 Prozent der Sparrate als Ausführungsgebühr.

Du kannst Dich übrigens mit einem Sparplan jederzeit flexibel umentscheiden und zum Beispiel die Sparrate verändern, den Plan pausieren oder ganz stoppen. Du legst Dich nicht für eine bestimmte Dauer des Sparplans fest. Allerdings raten wir Dir, die schon gekauften ETF-Anteile 15 Jahre oder länger liegen zu lassen und nicht kurzfristig, zu einem möglicherweise schlechten Kurs, zu verkaufen.

Die ING bietet auch eine eigene App an. Sie trägt den Namen „ING Banking to Go“. Die benötigst Du, um Dich in das Online-Banking einzuloggen und Aufträge wie den Kauf von Wertpapieren oder das Anlegen eines Sparplans freizugeben. Außerdem kannst Du mit der App jederzeit Deine Depotbestände einsehen und auch aus der App Wertpapiere kaufen und verkaufen. Auch Sparpläne kannst Du in der App erstellen.

Du bist im öffentlichen Raum unterwegs und möchtest nicht, dass die App den Wert Deines Depots anzeigt? Dann kannst Du ihn ausblenden lassen. Tippe dazu einfach in der Kontoübersicht auf die drei Punkte oben rechts und aktiviere den „Privatsphäre-Modus“. In der Kontoübersicht wird der Depotwert dann genauso wie der Kontostand Deiner Konten bei der ING ausgeblendet.

Das Verrechnungskonto und Dein Depot führst Du direkt bei der ING. Diese hat eine deutsche Banklizenz und ist Mitglied des gesetzlichen Einlagensicherungsfonds. Damit ist Dein Guthaben auf dem Verrechnungskonto bis 100.000 Euro im Fall einer Bankpleite gesichert – und damit das Geld, das Du noch nicht oder nicht mehr in Wertpapiere investiert hast.

Die ETF-Anteile oder Aktien, die Du über die ING (oder einen beliebigen anderen Broker) gekauft hast, sind hingegen nicht über die Einlagensicherung geschützt. Schließlich kann sich ihr Wert ständig im Börsenhandel ändern und theoretisch auf null fallen, aber auch extrem ansteigen. Wertpapiere sind juristisch Sondervermögen, fallen also bei einer Zahlungsunfähigkeit der Bank nicht in die Insolvenzmasse.

Falls die ING Deine Wertpapiere nicht herausgeben könnte, würde die Anlegerentschädigung nach europäischem Recht greifen. Hier sind – wie bei anderen Brokern – maximal 20.000 Euro pro Anleger geschützt und höchstens 90 Prozent der ausstehenden Summe.

Das Direkt-Depot der ING gehört zu unseren Depotempfehlungen für günstige Depots mit einem breiten Leistungsspektrum. Dazu zählen außerdem die Depots der Consorsbank, der Comdirect und der 1822direkt. All diese Anbieter berechnen keine Depotgebühr (Comdirect und 1822direkt nur, wenn Du einen ETF-Sparplan einrichtest) und liegen bei den Ordergebühren in einem ähnlichen Bereich wie die ING. Allerdings gibt es bei den anderen Anbietern nur ausgewählte ETF-Sparpläne ohne Ausführungsgebühr.

Wenn Dir besonders günstige Ordergebühren wichtig sind, schau Dir die Broker Finanzen.net Zero, Justtrade, Scalable Capital (Free Broker), Trade Republic und Flatex an. Wer häufiger tradet, zahlt dort in der Regel weniger als bei Direktbanken. Details zu unserer Analyse und den Empfehlungen findest Du unter „So haben wir analysiert“ in unserem Ratgeber Wertpapierdepot.

Weitere Themen

* Was der Stern bedeutet:

Finanztip gehört zu 100 Prozent der gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, ihre Finanzen selber zu machen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links aber anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Ob und in welcher Höhe uns ein Anbieter vergütet, hat keinerlei Einfluss auf unsere Empfehlungen. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen geben wir immer nur redaktionell unabhängig und nach strengen Finanztip-Kriterien. Mehr Infos