Tipps & Tricks

Diese Geldanlage-Regel kostet Dich Rendite

Wie viel Geld solltest Du in Aktien-ETFs und wie viel in Tagesgeld stecken? Dabei soll Dir eine Regel helfen – die Dich aber viel Geld kosten kann.

Tipps & Tricks

Wie viel Geld solltest Du in Aktien-ETFs und wie viel in Tagesgeld stecken? Dabei soll Dir eine Regel helfen – die Dich aber viel Geld kosten kann.

100 minus Lebensalter: Faustregel veraltet

Hoher ETF-Anteil: Schlägt Tagesgeld selbst bei Börsentiefs

Strategie statt Panik: Dranbleiben lohnt sich

Wie hoch sollte der Aktienanteil an Deinem Vermögen sein? Auf diese Frage bekommst Du oft eine einfache Faustregel serviert: 100 minus Dein Lebensalter. Mit 20 Jahren sollten Aktien also 80% Deines Vermögens ausmachen, mit 60 dagegen nur noch 40%.

Klingt sinnvoll, denn mit steigendem Alter willst Du ja wahrscheinlich Dein Vermögen absichern, damit Du in der Rente gut leben kannst. So können Dir Kurseinbrüche an den Börsen, wie z. B. in den vergangenen Wochen durch die Zoll-Pläne Donald Trumps, deutlich weniger anhaben. Trotzdem ist diese Regel ein Fehler.

Erstens hast Du trotz Börseneinbruch langfristig mehr Geld auf dem Konto, wenn Du kontinuierlich das meiste Geld in einen Aktien-ETF investierst. Und zweitens lebst Du heute viel länger als frühere Generationen. Du hast also auch im Ruhestand gute Chancen, zwischenzeitliche Börseneinbrüche wieder reinzuholen.

Folgst Du der Regel “100 minus Lebensalter”, muss der Aktienanteil an Deinem Vermögen laufend sinken – Du wirst ja konstant älter. Und damit steigt die Zahl, die Du von 100 abziehen musst. Das heißt: Du schichtest also immer mehr Geld Deines Vermögens auf ein Tagesgeldkonto um.

Sichere Anlagen liefern Dir aber weniger Rendite. Mit guten Tagesgeldkonten, wie Du sie im Finanztip Tagesgeldvergleich findest, kannst Du langfristig zwar mit der Inflation mithalten. Mehr ist aber nicht drin. Dein Vermögen wächst dann langfristig nicht wirklich.

Damit Dein Vermögen stärker wächst als die Inflation, brauchst Du einen weltweiten Aktien-ETF. Mit dem sind langfristig ø6% p. a. machbar. Nur so wächst Dein Geld auch wirklich stärker als die Inflation und Du baust Vermögen fürs Alter auf.

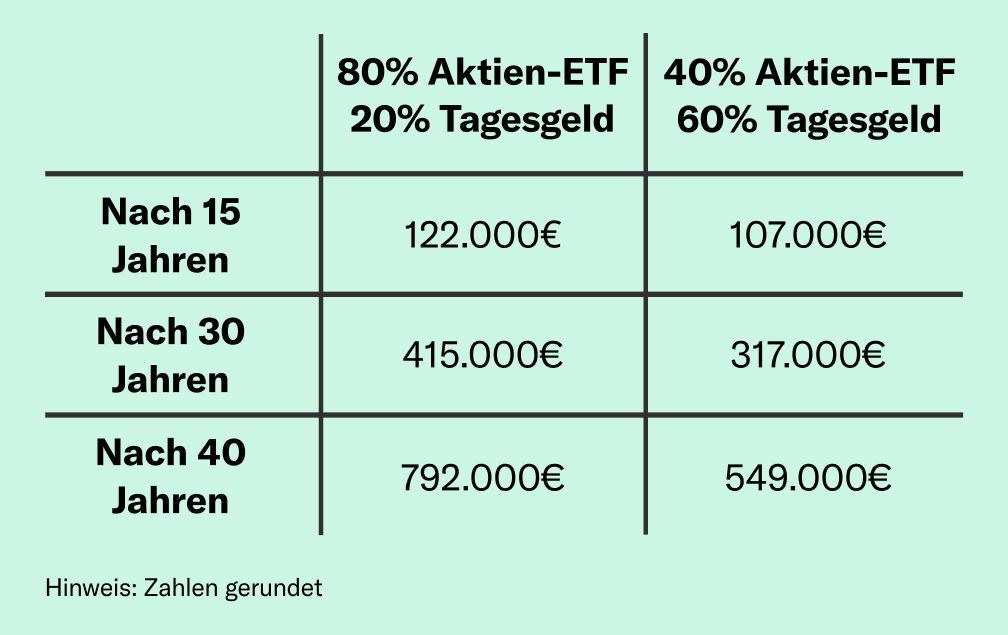

Wie viel das ausmacht, zeigt ein Beispiel: Angenommen, Du investierst 400€ pro Monat, diesen Betrag erhöhst Du jedes Jahr außerdem um 2%.

Steckst Du dieses Geld zu 80% in einen Aktien-ETF und zu 20% in Tagesgeld, hast Du nach 15 Jahren ca. 122.000€. Steuern wie die Vorabpauschale sind hier schon abgezogen. Dein Aktien-ETF liefert Dir in unserem Beispiel außerdem ø6% Rendite p. a., das Tagesgeld 2% p. a.

Steckst Du die 400€ stattdessen zu 40% in einen Aktien-ETF und zu 60% in Tagesgeld, hast Du nach 15 Jahren nur etwa 107.000€. Stolze 15.000€ weniger.

Nach 30 Jahren liegt dieser Unterschied bei etwa 98.000€. Mit 80% ETF-Anteil kommst Du auf ca. 415.000€, mit 40% ETF-Anteil auf rund 317.000€.

Und nach 40 Jahren sind es über 240.000€ Unterschied, ca. 792.000€ mit 80% ETF-Anteil und „nur“ knapp 549.000€ mit 60% ETF-Anteil am Vermögen.

Diesen Vorsprung kannst Du Dir aber nur mit einem gleichmäßigen und hohen ETF-Anteil sichern. Dein weltweiter Aktien-ETF sorgt für die nötige Rendite, mit der Du Vermögen aufbauen kannst.

Bei der „100 minus Lebensalter“-Regel senkst Du dagegen Deinen ETF-Anteil konstant und opferst so Rendite. Und vor einem großen Risiko bietet diese Strategie keinen besseren Schutz: Dem Renditereihenfolgerisiko.

Das klingt sperrig, bedeutet aber einfach: Wann Dein Aktien-ETF gut oder schlecht läuft, hat ziemlich großen Einfluss auf Dein Vermögen. Läuft Dein ETF zu Beginn der Ansparhase z. B. schlecht und am Ende gut, hast Du zu Rentenbeginn ein höheres Vermögen, als wenn es umgekehrt läuft. Auch wenn die durchschnittliche Rendite gleich ist.

Der Grund: Kurz vor Renteneintritt weist Dein Depot einen viel höheren Stand auf als zum Start der Sparphase. Und ein gutes Börsenjahr wie z. B. 2024 mit ca. 30% Plus für den MSCI World lohnt sich umso mehr. Denn Du besitzt viele Anteile, deren Wert dann stark ansteigt. Lief es dafür am Anfang Deines Investorenlebens schlecht, macht das weniger aus. Es war ja weniger Geld in Deinem Aktien-ETF.

Andersrum ist das Ende der Ansparphase der schlechteste Zeitpunkt für ein Börsentief. Dann steckt viel Geld in Deinem ETF, Verluste wirken sich also stark aus. Und Du beginnst bald mit dem Entsparen. Heißt: Du kaufst keine neuen Anteile mehr und musst die ersten Anteile zu relativ schlechten Kursen verkaufen.

Aber selbst dann fährst Du mit einem hohen ETF-Anteil besser. So zeigen Finanztip-Berechnungen, dass Du mit einem ETF-Anteil von 80% auch bei einem großen Börseneinbruch am Ende der Ansparphase mehr rausholst.

Stürzt der Wert Deines Aktien-ETFs am Ende der Ansparphase um mehr als 50% ab – also wirklich stark – machst Du immer noch mehr Rendite als mit konstanten 2% p. a., wie Du sie z. B. bei Tagesgeld bekommst.

Unser Tipp: Such Dir einen ETF-Anteil, den Du gut aushalten kannst, dabei hilft Dir unser Ratgeber zum Risikoprofil. Und halt dann einfach Deinen Sparplan durch, egal ob es an der Börse gerade nach oben oder nach unten geht. Du musst nur an zwei Dinge denken: Pass Deine Sparrate regelmäßig an Dein Gehalt an. Und Du kannst auch im Alter problemlos einen großen Teil Deines Vermögens in Deinem Aktien-ETF stecken haben.

Du willst wissen, wie viel Geld Du fürs Alter zurücklegen musst? Dabei hilft Dir unser ePaper zum 1x1 der Geldanlage.

Deine Finanzen. Deine App.

Verpasse dank Push-Nachrichten keine News, Spartipps oder wichtigen To-Dos mehr, erhalte einen Überblick über Deine Finanzen mit dem Finanztip Check-Up und speichere wichtige Inhalte für später.

Mit Deinem monatlichen Beitrag stärkst Du die Finanztip Stiftung und hilfst, unser Angebot auszubauen. Als Unterstützer erhältst Du zudem exklusiven Zugang zu Expertengesprächen und zur kompletten Finanztip Academy.

Unterstütze uns* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.