Tipps & Tricks

3x10-Strategie: So sparst Du Steuern bei Deinem ETF-Verkauf

Du willst beim Verkauf Deiner ETF-Anteile mehr rausholen? Die Finanztip 3x10-Strategie hilft Dir, Steuern zu sparen.

Finanztip-Experte für Bank und Börse

Tipps & Tricks

Du willst beim Verkauf Deiner ETF-Anteile mehr rausholen? Die Finanztip 3x10-Strategie hilft Dir, Steuern zu sparen.

Ein Ziel Deines ETF-Sparplans ist wahrscheinlich die Altersvorsorge. Denn mit der Rente kommt der beste Teil des jahrzehntelangen Sparens: Du verkaufst Deine ETF-Anteile nach und nach und kannst Dich über die Rendite der letzten Jahrzehnte freuen. Dabei kannst Du mit einem Trick noch deutlich mehr rausholen – wenn es gut läuft, mehrere 10.000€.

Das liegt an den Steuerregeln für Dein Depot. Wenn Du ETF-Anteile verkaufst, gilt das Prinzip "First in, first out" (FIFO). Die Anteile, die zuerst ins Depot gekommen sind, werden auch zuerst wieder verkauft.

Das Problem: Mit den alten Anteilen hast Du höchstwahrscheinlich die größten Gewinne gemacht, weil Du sie am längsten hältst. Und je höher die Gewinne sind, desto mehr Steuern musst Du beim Verkauf der Anteile bezahlen.

Um das zu verhindern, greifst Du zur Finanztip 3×10-Strategie. Damit Du selbst entscheiden kannst, welche ETF-Anteile Du zuerst verkaufst, steckst Du Dein Geld nicht nur in einen Aktien-ETF, sondern besparst alle zehn Jahre einen neuen – mindestens drei Mal. Denn 30 Jahre sind ein typischer Zeitraum für das langfristige Investieren in einen ETF.

Der neue ETF kann auf den gleichen Index setzen wie der alte – Du kannst also z. B. drei verschiedene Aktien-ETFs auf den MSCI World besparen. In der Entnahmephase kannst Du dann den Spieß umdrehen und den jüngsten ETF zuerst verkaufen. In der Regel hat er die wenigste Rendite gemacht und deswegen auch die niedrigsten Steuern verursacht.

Gehen wir die 3×10-Strategie mal Schritt für Schritt an einem Beispiel durch. Statt Dein Geld immer in den gleichen ETF zu stecken, teilst Du das Investment im Lauf der Zeit auf drei verschiedene ETFs auf:

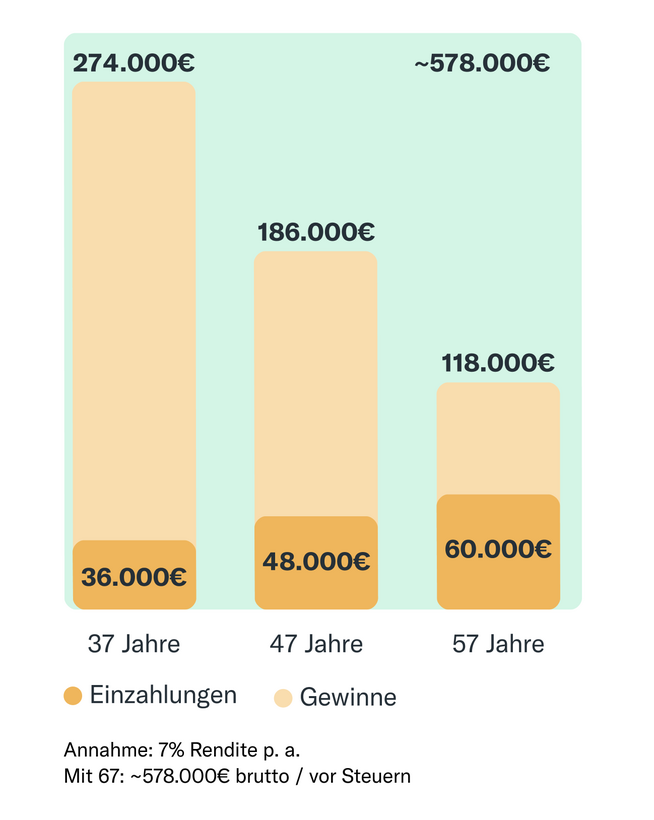

Rechnen wir alle drei ETFs zusammen, hast Du bei angenommenen 7% Rendite p. a. im Alter von 67 knapp 578.000€ brutto im Depot. Das Geld teilt sich aber ganz unterschiedlich auf: ETF 1 ist 274.000€ wert, ETF 2 186.000€, ETF 3 "nur" 118.000€:

Jetzt nehmen wir an, dass Du im Alter in drei Schritten Geld aus Deinem ETF-Depot holen willst. 180.000€ mit 67, 300.000€ mit 77 und 420.000€ mit 87 – jeweils netto, also nach Steuern. Du entnimmst immer mehr, weil Du Inflation und steigenden Pflegebedarf einkalkulieren musst. Die Anteile, die Du (noch) nicht verkaufst, steigen in unserem Beispiel weiterhin mit 7% p. a (mittlerweile rechnen wir bei Finanztip mit 6% Rendite p. a.).

Wenn Du Dein Leben lang nur einen einzigen ETF bespart hast, kommt jetzt das Problem: Sobald Du im Depot auf "verkaufen" klickst, verkaufst Du die ältesten Anteile zuerst – die aus der Zeit, als Du 37 warst. Die Anteile haben über die Jahre viel mehr Gewinne angesammelt als die neueren, und diese Gewinne werden jetzt mit 18% versteuert (30% sind durch die Teilfreistellung steuerfrei, beim Rest werden Abgeltungssteuer (25%) und Soli fällig).

Damit Du auf Deine Wunsch-Entnahme von 180.000€ kommst, musst Du wegen der höheren Steuern mehr Geld aus dem ETF holen, als Du es bei neueren Anteilen müsstest. Diese Wahl hast Du aber nicht, und so bleibt auch weniger Geld im ETF zurück, das sich in den 20 Jahren bis zur letzten Entnahme weiter vermehren kann. Nach der letzten Entnahme mit 87 bleiben Dir dann Anteile mit einem Nettowert von knapp 165.000€ im Depot übrig, die Du vererben (oder verkaufen) könntest.

Nutzt Du dagegen die Finanztip 3x10-Strategie, kannst Du das Problem umgehen: In Deinem Depot liegt dann nicht nur eine einzige ETF-Position, sondern ETF 1 (verwendet von 37 bis 47), ETF 2 (verwendet von 47 bis 57) und ETF 3 (verwendet von 57 bis 67). Jeder der drei ETFs hat eine eigene Kennnummer und kann von Dir separat verkauft werden.

Für Deine erste Wunsch-Entnahme von 180.000€ netto entnimmst Du zuerst die kompletten 118.000€ aus ETF 3 – also dem jüngsten Deiner drei ETFs mit den niedrigsten Gewinnen und Steuern – plus 84.000€ aus dem ETF 2, dem zweitjüngsten. Mit 77 verbrauchst Du den Rest von ETF 2 und kratzt ETF 1 an. Mit 87 entnimmst Du nochmal Geld aus ETF 1. Am Ende bleiben damit nicht 165.000€ netto übrig, sondern 193.000€. Mit der Finanztip 3x10-Strategie hast Du am Ende also 28.000€ mehr.

Einen Fallstrick gibt es noch: Unsere Strategie beruht auf den heute geltenden Steuerregeln. Die können sich in Zukunft ändern. Aber Du sicherst Dir zumindest eine gute Chance, später eine erhebliche Steuerersparnis einstreichen zu können.

Alles Weitere zur 3×10-Strategie findest Du in unserem Ratgeber "ETF verkaufen". Du willst es lieber als Video sehen? Mehr Details verrät Dir Saidi in diesem YouTube-Video. Du hast noch Fragen zur Finanztip 3×10-Strategie? Dann schau im Finanztip Forum vorbei.

Deine Finanzen. Deine App.

Behalte den Überblick - jederzeit und überall. Mit der Finanztip App erhältst Du aktuelle Finanzinfos, Spartipps und wichtige Hinweise. Speicher oder teile Artikel, optimiere mit dem Finanztip Check-Up Deine Finanzen oder werde direkt per Push benachrichtigt, wenn es etwas Neues gibt. Hol Dir das gute Gefühl, nichts zu verpassen.

Mit Deinem monatlichen Beitrag stärkst Du die Finanztip Stiftung und hilfst, unser Angebot auszubauen. Als Unterstützer erhältst Du zudem exklusiven Zugang zu Expertengesprächen und zur kompletten Finanztip Academy.

Unterstütze uns