4 % Zinsen bei der Deutschen Bank? Achtung bei solchen Angeboten

Die Zinsen für Tages- und Festgeld gleichen kaum noch die Inflation aus. Bei einigen Angeboten scheint das aber locker zu gehen. Viele davon haben aber gewaltige Haken.

Die Zinsen für Tages- und Festgeld gleichen kaum noch die Inflation aus. Bei einigen Angeboten scheint das aber locker zu gehen. Viele davon haben aber gewaltige Haken.

Sinkflug: Zinsen gleichen Inflation kaum noch aus

Top-Angebote: Haben oft diverse Haken

Finger weg: Fake-Anbieter, Kombi-Produkte, Zinsportfolios

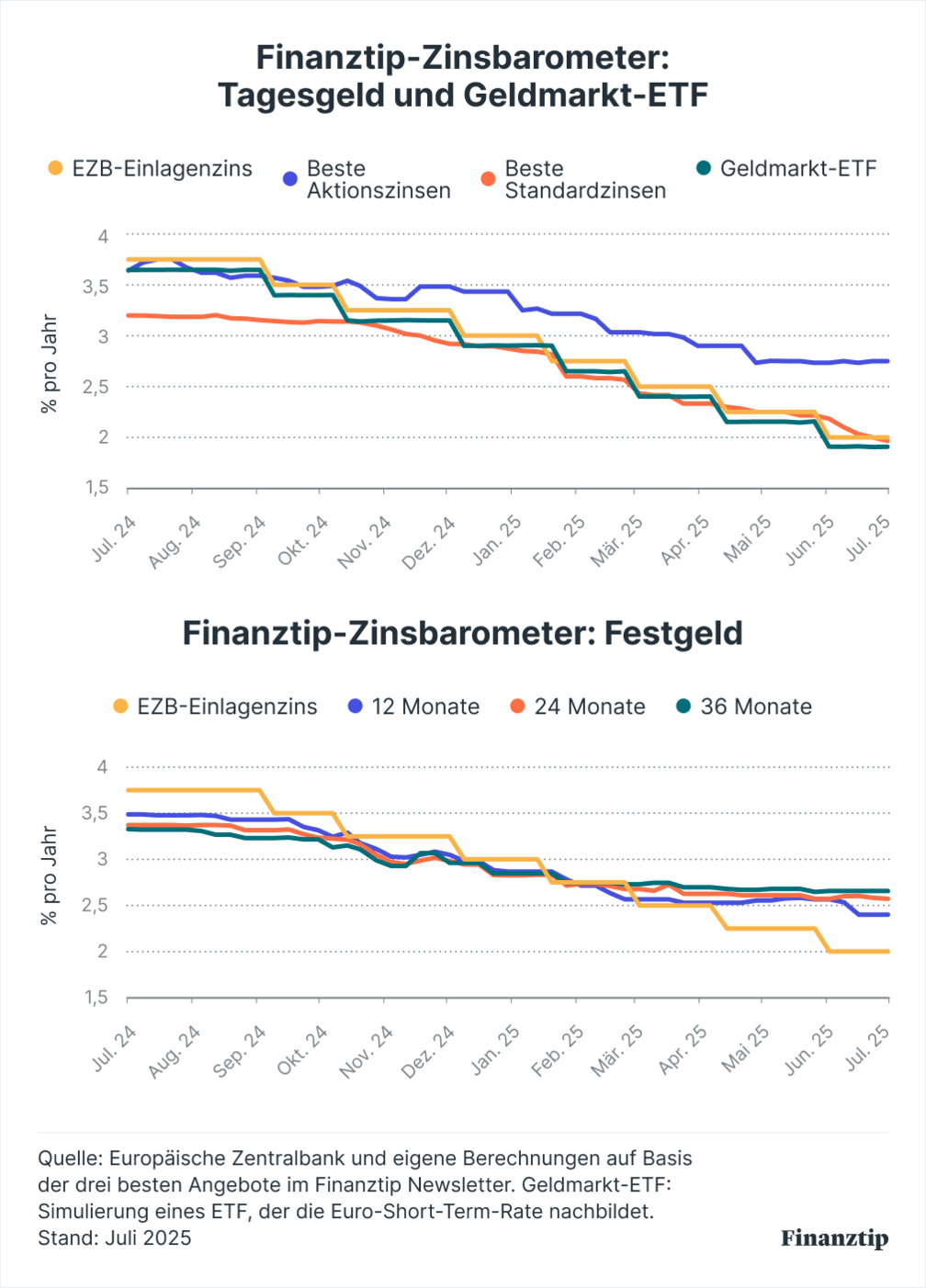

Seit Sommer 2024 hat die EZB die Leitzinsen sieben Mal gesenkt. Der Einlagenzins liegt nur noch bei 2 % pro Jahr. Abgesehen von befristeten Aktionen bekommst Du daher selbst bei guten Tagesgeldern oder auch am Geldmarkt kaum noch einen Inflationsausgleich, wie Du an unserem Finanztip-Zinsbarometer sehen kannst:

Denn auch die Inflationsrate befindet sich mit 2 % im Juni in diesem Bereich. Bei Aktionszinsen für Tagesgeld und beim Festgeld liegt das Zinsniveau zwar etwas höher, trotzdem gilt: Willst Du ein echtes Plus machen, sind solche Sparangebote viel unattraktiver als vor einem Jahr.

Das ist für das Geschäft der Anbieter natürlich ein Problem. Aber die Finanzbranche ist kreativ. Uns begegnen immer wieder Produkte, die weiter mit teils hohen Zinsen locken. Und dann solltest Du misstrauisch werden. Denn oft gibt‘s versteckte Kosten, zu hohe Risiken, unnötige Extra-Produkte oder sogar Betrugsgefahr.

Deshalb zeigen wir Dir hier vier Fallen, um die Du besser einen Bogen machst:

Bei diesen Produkten locken Dich diverse Banken wie z. B. Deutsche Bank (4 % p. a. für sechs Monate), Santander (bis zu 3,2 % p. a. für sechs Monate) oder HVB (bis zu 3,0 % p. a. für 3 Monate) mit teils sehr hohen Festgeldzinsen. Aber nur, wenn Du gleichzeitig ein weiteres Produkt abschließt und z. B. eine genauso hohe Summe in einen Investmentfonds steckst.

Das muss sich für Dich längst nicht immer lohnen. Denn diese Fonds können teuer sein. Die Deutsche Bank verlangt z. B. Ausgabeaufschläge, die auf der Website zum Kombi-Angebot aber nicht beziffert werden. Das geschieht erst im Kundengespräch. Auf Finanztip-Nachfrage spricht die Deutsche Bank von einer Spanne zwischen 1 und 5 %. Bei aktiven Fonds können außerdem hohe jährliche Verwaltungsgebühren von typischerweise 1,5 % p. a. und mehr dazu kommen – und Aktien-ETFs sind nicht im Angebot.

Das kann Deinen Zinsvorteil beim Kombi-Festgeld gegenüber einem separaten Festgeld zum Teil oder sogar mehr als auffressen.

Sagen wir, Du investierst je 10.000 € in das sechsmonatige Festgeld mit 4 % p. a. und in einen Fonds mit “nur” 1 % Ausgabeaufschlag, also am unteren Ende der Spanne. Macht 200 € Festgeldzinsen. Das sind 84 € mehr als Du mit 2,32 % p. a. bei unserer Top-Empfehlung Klarna für diese Laufzeit bekommst.

Allein der Ausgabeaufschlag beim Fonds kostet Dich aber 100 € – mehr als den Zinsvorteil. Diese Summe kannst Du komplett sparen, indem Du die 10.000 € in einen passiven Aktien-ETF aus unseren Empfehlungen steckst. Der verursacht auch laufend deutlich geringere Kosten als ein aktiver Fonds.

Außerdem brauchst Du für das Kombi-Angebot auch ein Depot bei der Deutschen Bank – für mind. 19,99 €/Jahr, falls Du nicht unter 30 bist. Keine Führungsgebühren fürs Depot zahlst Du bei unseren Preis-Leistungs-Tipps Smartbroker+ und Traders Place – sowie allen anderen Finanztip-Depotempfehlungen.

Bei Banken aus dem Ausland mit in Deutschland unbekannten Namen bekommst Du oft die höchsten Zinsen. Die spanische BBVA wirbt aktuell z. B. mit stolzen 3 % p. a. aufs Girokonto.

Und auf der Zinsplattform WeltSparen findest Du für 24 Monate Festgeld fast 20 Treffer von Banken aus Italien, Lettland oder Portugal, ehe eine Finanztip-Empfehlung kommt.

Ganz vorne: Die italienische Banca Progetto mit 2,85 % p. a. – eine Bank, die wegen möglicher Mafia-Kundenbeziehungen aktuell unter Zwangsverwaltung der italienischen Finanzaufsicht steht.

Ein unbekannter Name allein macht eine Bank nicht zum Problem. Banken in diversen Ländern aber schon: Wir empfehlen Tages- und Festgeld nur, wenn Dein Geld durch eine gesetzliche Einlagensicherung bis 100.000 € pro Bank nach EU-Vorgaben abgesichert ist. Das Land sollte finanziell auch top aufgestellt sein, um in einer Bankenkrise einspringen zu können. Wir empfehlen nur Länder mit Bestnoten von den Ratingagenturen. Die haben z. B. Spanien, Italien, Lettland und Portugal nicht.

Übrigens: So viel schlechter sind die Zinsen bei unseren Empfehlungen auch nicht. Beim Tagesgeld gibt’s aktuell z. B. 2,75 % p. a. Aktionszinsen für sechs Monate bei Comdirect. Beim Festgeld für 24 Monate sind 2,68 % p. a. bei Klarna Festgeld+ (App) oder 2,52 % p. a. bei Collector Bank über WeltSparen, Klarna über WeltSparen, Nordax Bank über WeltSparen drin. Da sind 0,2 oder 0,3 Prozentpunkte mehr das höhere Risiko nicht wert.

Die gefallenen Zinsen wecken auch kriminelle Interessen: Betrügerische Websites versprechen weiter hohe Zinsen, um Dich abzuzocken. Die Seiten sehen oft täuschend echt aus. Teilweise liegen die Fake-Angebote nur knapp über den besten echten Konditionen, sodass Du sie nicht gleich als unrealistisch abstempelst.

Aktuell warnt die Finanzaufsicht BaFin z. B. vor der Website “finanzweggmbh”. Dort bieten die Betreiber laut BaFin ohne Erlaubnis u. a. Festgeldanlagen an und gaukeln vor, eine real existierende Finanzberatung aus Chemnitz zu sein.

Bist Du unsicher, ob ein Anbieter zugelassen ist, kannst Du in der Unternehmensdatenbank der BaFin nachschlagen. Noch einfacher: Vertrau Dein Geld nur Anbietern aus unserem Tagesgeld- und Festgeld-Vergleich an.

Ein Geldmarkt-ETF für Dein Depot ist eine gute und vor allem bequeme Tagesgeld-Alternative, mit der Du immer automatisch nah am aktuellen Marktzins bist. Es gibt aber auch sog. Geldmarkt- oder Zinsportfolios, z. B. TopZins von Ginmon, ZinsInvest von Scalable Capital, Zinsportfolio von Whitebox oder CashPlus von UnitPlus.

Bei denen wählst Du nicht selbst aus, in welches Produkt Du investierst, sondern überlässt das einer Vermögensverwaltung. Das hat zwei Haken:

Erstens ist nicht immer sofort klar, in welche Produkte der Anbieter investiert – oder er passt das Portfolio im Lauf der Zeit an. So kann es passieren, dass Du beim Abschluss noch in sichere Staatsanleihen investiert warst, irgendwann aber der Anteil von riskanteren Unternehmensanleihen steigt.

Das finden wir zu gefährlich, immerhin geht‘s um Deinen Sicherheitsbaustein. Scalable investiert aktuell z. B. zu 70 % in ETFs mit Unternehmensanleihen, auch bei WhiteBox sind sie enthalten.

Zweitens kostet eine Vermögensverwaltung laufend Geld. Bei unseren vier Beispielen von oben liegen die Gebühren inkl. Fondskosten zwischen 0,4 und 0,88 % p. a. – das ist schnell ein Viertel Deiner Rendite oder mehr.

Einziger Vorteil: Oft sind Kauf- und Verkaufsgebühren im Preis mit drin. Mit einem günstigen Wertpapierdepot wie unseren Preis-Leistungssiegern Smartbroker+ und Traders Place geht’s aber auch kostenlos.

Kombinierst Du das mit einer unserer Geldmarkt-ETF-Empfehlungen von Xtrackers (LU0290358497, LU0335044896) oder Amundi (FR0010510800) zahlst Du also nur die Fondskosten von je 0,1% p. a. Unternehmensanleihen enthalten diese Angebote nicht.

Grundsätzlich gilt: Aktuell ist eine gute Zeit, um Dir nochmal die aktuell besten Zinsen zu sichern, z. B. mit einem länger laufenden Festgeld. Denn beim nächsten EZB-Zinsentscheid kommende Woche ist zwar eher mit keiner Veränderung zu rechnen. Bis Jahresende sind ein bis zwei weitere Zinssenkungen aber gut möglich, sodass die Konditionen künftig weiter eher schlechter als besser werden. Vermeide bei Deiner Zinsjagd aber die oben genannten Produkte – und diese acht Tagesgeld-Sünden.

Deine Finanzen. Deine App.

Verpasse dank Push-Nachrichten keine News, Spartipps oder wichtigen To-Dos mehr, erhalte einen Überblick über Deine Finanzen mit dem Finanztip Check-Up und speichere wichtige Inhalte für später.

Mit Deinem monatlichen Beitrag stärkst Du die Finanztip Stiftung und hilfst, unser Angebot auszubauen. Als Unterstützer erhältst Du zudem exklusiven Zugang zu Expertengesprächen und zur kompletten Finanztip Academy.

Unterstütze uns* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.