Kostenlose Kreditkarte Diese Kreditkarten können viel und kosten nichts

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos

Das Wichtigste in Kürze

- Viele Banken bezeichnen ihre Kreditkarten als kostenlos – damit meinen sie aber nur die Jahresgebühr. Du musst unter Umständen für andere Leistungen etwas zahlen, zum Beispiel fürs Abheben.

- Dein ausgegebenes Geld holen sich die Banken entweder zeitnah, gesammelt oder in Raten zurück. Insbesondere die letzte Option kann teuer für Dich werden.

- Achte am Geldautomaten auf die Angaben zu den Kosten. Denn die Betreiber können eigene Gebühren berechnen.

- Schalte bei der Genialcard und der Bank Norwegian Visa die Komplettabbuchung ein. Tilge bei Barclays immer rechtzeitig Deine Schulden.

Um die 100 Euro jährliche Kreditkartengebühr und dann noch jedes Mal drei Euro für das Abheben am Geldautomaten? Das ist ganz schön teuer. Viele Verbraucher zahlen viel zu viel für ihre Kreditkarte. Dabei gibt es kostenlose Karten, die den teuren bei den wichtigsten Leistungen in nichts nachstehen.

Eignet sich eine kostenlose Kreditkarte für Dich?

Kostenlose Kreditkarten eignen sich für die meisten. Obwohl die Banken keine Jahresgebühr verlangen, musst Du bei der Leistung in der Regel keine Abstriche machen. Dazu kommt, dass sich auch die Gebühren für das Abheben und Bezahlen in Grenzen halten. Damit sparst Du im Vergleich zu teureren Karten. Die Anbieter dieser günstigen Karten verdienen oft anders an ihren Kunden: Sie verlangen zum Beispiel hohe Zinsen, wenn Du die Kartenschulden in Raten abzahlst.

Kannst Du auf Extras verzichten?

Dass bei kostenlosen Kreditkarten meist Versicherungen, Tankrabatte und andere Extras fehlen, ist kein Drama. Denn entweder lohnen sich diese Extras nur für bestimmte Verbraucher, oder es gibt wesentlich bessere Produkte, die Du einzeln abschließen kannst. Kurz: Die kostenlosen Karten funktionieren bei den tatsächlich wichtigen Dingen – beim Bezahlen und Abheben – genauso gut wie teurere Karten.

Wie viel kannst Du bei Kreditkarten sparen?

Das Finanztip- Rechenbeispiel zeigt: Ein günstiges Angebot kann gut 100 Euro im Jahr weniger kosten als eine zufällig ausgewählte Kreditkarte.

Beispiel für Kreditkarten-Kosten

| Commerzbank¹ | günstigstes Angebot | |

|---|---|---|

| Jahresgebühr | 39,90 € | 0 € |

| 2 x 200 € in Fremdwährung abheben | 14,80 € | 0 € |

| 500 € in Fremdwährung bezahlen | 8,75 € | 0 € |

| 2 x 200 € am Automaten abheben | 11,96 € | 0 € |

| insgesamt | 75,41 € | 0 € |

¹ Mastercard Prepaid

Quellen: Preislisten Commerzbank; Hanseatic Bank/Bank Norwegian/Easybank (Stand: 23. Februar 2026)

Gibt es günstige Gold- und Platinkarten?

Mittlerweile gibt es Gold- und Platinkarten, für die die Anbieter keine Jahresgebühr verlangen. So preiswert wie Standardkarten sind diese Angebote trotzdem nicht: Es fallen andere Kosten an, zum Beispiel beim Geldabheben. Oft sind diese Gebühren recht hoch. Die Karten eignen sich daher nur für wenige Kunden.

Wie kriegst Du eine kostenlose Kreditkarte?

Das Beantragen einer Kreditkarte ist ein recht einfaches Unterfangen, egal ob sie kostenlos ist oder Gebühren anfallen.

- Du gibst beim gewählten Anbieter Deine Daten ein. Dabei stimmst Du zu, dass die Bank einen Blick auf Deine Schufa-Daten wirft. Sie wird später auch bei der Schufa eintragen, dass Du eine Kreditkarte hast.

- Du weist Deine Identität nach. Das funktioniert entweder bei der Post über das Postident-Verfahren, über einen Videoanruf oder die Internetfunktion Deines Ausweises. Halte so oder so Deinen Ausweis bereit, den brauchst Du für alle Optionen.

- Die Bank schickt Dir die Karte und die Pin in unterschiedlichen Briefen zu. So verhindert sie, dass beides abgefangen und missbraucht wird, bevor sie in Deinen Händen landen. In der Regel dauert das ein bis zwei Wochen.

- Bei einigen Anbietern ist die Karte nutzlos, wenn Du nicht die App dazu installierst. Bei anderen macht die App Dein Leben einfach leichter. Installier also die App auf Deinem Smartphone und aktiviere die Bildschirmsperre, um Deine Bankgeschäfte zu schützen.

- Wenn Du über Dein Handy mit der Karte bezahlen willst, musst Du eine App installieren. In der verknüpfst Du dann die Karte mit Deinem Smartphone. Dafür brauchst Du auch die NFC-Funktion in Deinem Handy, die Du anschalten musst.

Welche Daten brauchst Du für den Kartenantrag?

Die Daten, die Du angeben musst, sind unterschiedlich. Einige Banken wollen es genauer wissen als andere. Name, Kontaktdaten und Geburtsdatum sind ein Muss. Weitere Informationen, die die Banken interessieren können, sind Dein Beruf, Dein Gehalt, wie viel Du für die Miete ausgibst und vieles mehr. So schätzen sie ein, ob Deine finanzielle Situation gut genug für die Karte ist. Auch für das Kreditlimit – also wie viel Geld sie Dir leihen würden – sind die Informationen interessant.

Welche kostenlosen Kreditkarten empfiehlt Finanztip?

Finanztip empfiehlt die Norwegian Bank Visa, die Hanseatic Genialcard und die Easybank Visa - ehemals Barclays Visa. Alle drei Karten sind Karten mit einer Möglichkeit, Deine Schulden in Teil abzuzahlen.

Mit diesen kostenlose Kreditkarten kannst Du bezahlen, Dich im In- und Ausland mit Bargeld versorgen und Hotels oder Mietwagen buchen. Zudem kannst Du in der Eurozone kostenlos Bargeld abheben. Einzelheiten zu unserer Untersuchung liest Du am Ende dieses Artikels.

Du hast bereits die richtige Kreditkarte für Dich gefunden? Dann hilf mit!

Unterstütze andere bei der Wahl der richtigen Kreditkarte, indem Du Deinen persönlichen Erfahrungsbericht mit anderen Nutzern teilst.

Wieso solltest Du auf eine Teilzahlung verzichten?

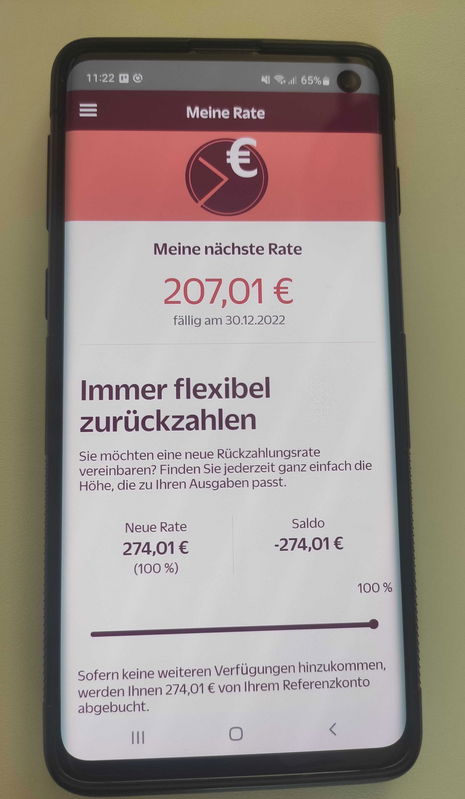

Das Geld, das Du mit Kreditkarten ausgibst, holt sich die Bank natürlich wieder von Dir zurück. Bei sogenannten Revolving-Kreditkarten musst Du das Geld, das die Bank erst einmal vorgestreckt hat, nicht direkt mit der Monatsabrechnung zurückzahlen. Die Bank verlangt nur eine Mindestrückzahlung (zum Beispiel 50 Euro oder fünf Prozent) und bucht im nächsten Monat wieder denselben Teil des offenen Betrages ab. So bezahlst Du nach und nach Deine Schulden. Die Banken sprechen in diesem Fall gern von „flexibler“ Rückzahlung.

Riesennachteil dieses Angebots: Es ist teuer. Denn Du zahlst für den offenen Betrag, den Du noch schuldest, hohe Zinsen. Die Zinssätze liegen über denen, die Du beim Dispozins zum Girokonto zahlst, oft bei 20 oder sogar 24 Prozent.

Wie gehst Du am besten mit Revolvingkarten um?

Die Teilzahlung solltest Du vermeiden und immer die gesamten Schulden tilgen. Manche Anbieter machen Dir das einfach und buchen das Geld auf Wunsch automatisch komplett ab. Du zahlst also monatlich alle Deine Schulden auf einem Schlag.

Bei allen von Finanztip empfohlenen Revolvingkarten ist es möglich, auf die komplette Abbuchung umzuschalten oder die Karte im Guthaben zu führen.

Welche Probleme gibt es bei Revolvingkarten?

Bei einigen Banken ist es teilweise schwer, die Teilzahlung zu vermeiden. So bieten einige Anbieter zum Beispiel keine Vollabbuchung an. Dann musst Du aktiv werden: Überweise das Geld selbst monatlich auf das Kartenkonto! So vermeidest Du die hohen Zinsen.

Dabei solltest Du Dich vorher informieren, wann das Geld auf dem Kartenkonto sein muss. Denn das kann durchaus vor dem Abbuchungszeitraum sein. Die Anbieter informieren Dich dazu meist entweder auf den Monatsabrechnungen, in den Frequently Asked Questions (FAQ) auf ihrer Website oder in den E-Mails, die sie Dir zu Deinem Kontostand schicken. Hilft Dir das alles nicht weiter, frag beim Support nach.

Bei anderen Banken kannst Du die Karte nicht im Plus führen. Du kannst also kein Extrageld auf das Kartenkonto überweisen, um gar nicht erst ins Minus zu rutschen. Karten, bei denen das zusammen mit der fehlenden Komplettabbuchung kombiniert wird, sind wirklich nur etwas für sehr aufmerksame und strukturierte Verbraucher.

Außerdem raten wir davon ab, zusätzlich angebotene Ratenschutzversicherungen abzuschließen.

Welchen praktischen Tipp gibt es zur Rückzahlung?

Falls Dein Anbieter den Saldo nicht automatisch abbucht, solltest Du Dir dafür am besten eine monatliche Erinnerung in Deinem Handy oder E-Mail-Programm einrichten. Falls Du länger unterwegs bist, kannst Du auch vorher Geld auf das Kartenkonto überweisen, wenn die Karte im Plus geführt werden kann.

Welche Vorteile bieten die von Finanztip empfohlenen Revolvingkarten?

Die von Finanztip empfohlenen Karten gleichen den Nachteil bei der Rückzahlung in anderen Bereichen aus: Geld abheben ist weltweit kostenlos, eine Grundgebühr fällt nicht an. Und: Für diese Karten musst Du nicht gleich ein zusätzliches Girokonto eröffnen.

Was bietet die Bank Norwegian Visa?

Die Visa der Bank Norwegian ist kostenlos. Es fallen keine Gebühren beim Geldabheben und beim Bezahlen in einer fremden Währung an.

Es handelt sich um eine Revolving-Kreditkarte, der Anbieter bucht aber auf Wunsch den kompletten Saldo monatlich ab. So musst Du nicht die Zinsen in Höhe von bis zu 24,4 Prozent zahlen. Um diese Lastschriften zu starten, musst Du Dich und Dein Konto zunächst über den Drittanbieter Tink identifizieren. Tink gehört zu Visa und wird von der Finanzaufsicht Bafin als Kontoinformationsdienst überwacht.

Du kannst kontaktlos mit der Karte zahlen. Beim mobilen Bezahlen hast Du neben Apple und Google Pay auch die Optionen Garmin Pay und Fitbit Pay zur Verfügung.

Sperren kannst Du die Karte sowohl über die App als auch über einen Anruf bei der Bank. In der App kannst Du außerdem die Pin ändern und Deine Buchungen einsehen.

Alle Details zur Bank Norwegian Visa findest Du im Anbieter-Text.

Was bietet die Easybank Visa?

Mit der kostenlosen Revolving-Kreditkarte von Easybank kannst Du weltweit bezahlen und Geld abheben, ohne Gebühren zu zahlen. Die Mindestsumme beim Abheben beträgt 50 Euro. Die Easybank Visa bekommst Du, ohne ein Girokonto bei Easybank zu eröffnen.

Um das Kartenkonto auszugleichen, stehen Dir verschiedene Möglichkeiten offen: Die teure Option ist die Teilzahlung, bei dieser bucht Easybank nur einen Teil des aufgelaufenen Betrags ab. In diesem Fall musst Du Kreditzinsen in Höhe von effektiv 20,91 Prozent im Jahr zahlen. Finanztip rät dringend davon ab, diese Option zu nutzen.

Du kannst auch bestimmte Einkäufe auf Ratenzahlung umstellen, dann zahlst Du diese Umsätze in festgelegten Raten zurück. Auch hier verlangt Easybank Zinsen.

Die bessere Möglichkeit ist, dass Du den offenen Betrag komplett zurückzahlst. Wichtig: Wenn Du das Easybank über Lastschriften machen lässt, bezahlst Du dafür zwei Euro im Monat. Willst Du Easybank kein Lastschriftmandat für Dein Konto geben und so diese Kosten sparen, musst Du selbst das Geld auf das Kartenkonto überweisen. Die Easybank Visa kann außerdem im Plus geführt werden.

Falls Du mal die Pin vergessen solltest: Über die App ist die Abfrage der Pin als auch deren Änderung möglich.

Du kannst mit der Karte kontaktlos bezahlen. Die NFC-Funktion kannst Du nicht deaktivieren. Verlierst Du die Karte oder wird sie gestohlen, musst Du sie so schnell wie möglich sperren. Das ist temporär über die App möglich, für die vollständige Sperrung musst Du Easybank anrufen: +49 40 890 99-877.

Seit Februar 2026 wird der Name Easybank genutzt, davor hat die Bank die Karten unter den Namen Barclays angeboten.

Mehr Details zur Karte liest Du in unserem Text zur Easybank Visa.

Hanseatic Bank Genialcard

Bei der Genialcard der Hanseatic Bank fallen keine Gebühren für die Karte oder beim Abheben und Bezahlen im Ausland an. Hebst Du Geld innerhalb von Deutschland an einem Automaten ab, kostet Dich das jedes Mal 3,95 Euro. Die Mindestabhebesumme beträgt 50 Euro. Um die Kreditkarte zu bekommen, musst Du kein Girokonto bei der Hanseatic Bank eröffnen.

Die Karte kann nicht im Plus geführt werden, Du kannst aber das automatische Abbuchen der gesamten Summe veranlassen. Das klappt über die App, im Online-Banking oder telefonisch und schriftlich beim Kunden-Support der Bank. Wir empfehlen Dir, genau dies auch zu tun. Denn sonst musst Du hohe Zinsen für das ausgegebene Geld zahlen und zwar 17,29 Prozent effektiv im Jahr.

100% Rückzahlung bei der Genialcard

Die Kreditkarte ist NFC-fähig. Du kannst diese Funktion jedoch über die App ausschalten. Über die App kannst Du auch die Karte sperren. Auch andere Funktionen kannst Du eingrenzen oder sperren. Zum Beispiel das Geldabheben oder die Nutzung im Ausland.

Die Hanseatic Bank arbeitet auch mit anderen Unternehmen zusammen und bietet sogenannte White-Label-Versionen der Karte an. White-Label-Karten sind Kopien der eigentlichen Karten, die Konditionen sind in der Regel die gleichen. Allerdings kommen durch die Partner womöglich Extras dazu.

Eine solche Kopie kommt von Awa7. Das Extra bei dieser Karte: Für 100 Euro Umsatz mit der Karte lässt das Unternehmen einen Baum pflanzen. Dafür arbeitet Awa7 mit dem Eden Reforestation Project zusammen, einer Non-Profit-Organisation. Die Bäume werden zum Beispiel in Madagaskar, Haiti und Äthiopien gepflanzt.

Die andere White-Label-Karte ist die Deutschland Kreditkarte Classic. Über diese Karte kriegst Du fünf Prozent Rabatt auf Reisen, die Du über das Portal Urlaubsplus buchst.

Du kannst mit beiden Karten die App der Hanseatic Bank nutzen. Bei Problemen hilft Dir der Kundendienst der Bank. Ob Du die Genialcard nimmst oder eine der beiden White-Label-Karten ist also nicht von Belang. Ausnahme: Du schaltest nicht das automatische Abbuchen ein. Der Zinssatz für eine Teilrückzahlung bei den White-Label-Varianten ist noch höher. Aber diese Option solltest Du sowieso nicht nutzen!

Hast Du die Karte vor dem 6. Mai 2024 beantragt, kannst Du mit ihr auch in Deutschland kostenlos Geld abheben.

Genialcard / Visa (Revolving) / Awa7 / Deutschland Kreditkarte Classic

- keine Jahresgebühr

- komplettes, automatisches Abbuchen des offenen Betrages möglich

- im Ausland kostenlos Bargeld abheben

- weltweit kostenlos bezahlen

- Abheben in Deutschland kostenpflichtig

- Kartenkonto kann nicht im Plus geführt werden

Was ist bei Debitkarten zu Girokonten wichtig?

Bei Debitkarten wird das Geld zeitnah vom Konto abgebucht, ähnlich wie bei der Girocard.

Das hat den Vorteil, dass Du einen besseren Überblick über Deine Ausgaben hast. Allerdings machen solche Karten teilweise Ärger, wenn Du einen Mietwagen buchst. Denn einige Anbieter lehnen sie vor Ort ab, selbst wenn die Buchung über das Internet funktioniert hat.

Da viele Deutsche jedoch einfach eine Visa oder Mastercard fürs Online-Shopping suchen oder im Urlaub ohne Mietwagen auskommen, haben wir Debitkarten im Test berücksichtigt.

Denk daran: Willst Du die Karte nutzen, musst Du vorher Geld auf das zugehörige Girokonto überweisen.

Vergleich der Finanztip-Empfehlungen

| Norwegian Bank Visa | Easybank Visa1 | Hanseatic Genialcard | |

| Jahresgebühr (in Euro) | 0 | 0 | 0 |

| Abhebegebühr (in Euro) | 0 | 0 | 3,95 |

| Fremdwährungsgebühr (in Prozent) | 0 | 0 | 0 |

| Kartentyp | Revolving | Revolving | Revolving |

| Kreditzinssatz (in Prozent) | 24,4 | 20,91 | 17,29/19,29 2 |

| Mindestabhebesumme (in Euro) | 0 | 50 | 50 |

| Offline-Pin | ja | ja | ja |

| komplette Abbuchung | kostenlos (Identifizierung über Tink) | 2 Euro monatlich | kostenlos |

| im Guthaben führen | ja | ja | nein |

| Apple Pay/Google Pay | ja | ja | ja |

| Garmin Pay/Fitbit Pay | ja | nein | nein |

| Details | zur Bank Norwegian Visa | zur Easybank Visa | zur Genialcard |

1 bis Februar 2026 als Barclays Visa bezeichnet

2 bei White Label-Karten Awa7 und Deutschland Kreditkarte Classic

Quelle: Websites der Anbieter (Stand: 23. Februar 2026)

Gibt es gute Karten zu Girokonten?

Hast Du ein gutes Girokonto, musst Du womöglich nicht weiter suchen, um eine gute Debitkarte zu finden. Denn die gehört bei einigen Konten schon dazu. Wichtig: Die Karten selbst sind zwar kostenlos, allerdings können Dir durch das Konto Kosten entstehen. Denn für die meisten Girokonten fallen Kontoführungsgebühren an. Die kannst Du allerdings drücken, indem genug Geld auf dem Konto eingeht.

Wenn Du also nicht nur auf der Suche nach einer guten Karte von Visa oder Mastercard bist, sondern auch Dein Girokonto wechseln möchtest, hast Du weitere Möglichkeiten, eine passende Karte zu finden.

Über den Finanztip-Girovergleich kannst Du solche Konten finden. Wir zeigen Dir dabei auch an, wie viel das Abheben und Bezahlen mit den Karten kostet.

Auf welche Kosten musst Du bei Kreditkarten achten?

Bei der Suche nach der passenden Kreditkarte solltest Du auf die Gebühren achten. Sie machen den größten Teil der Kosten aus. Angaben dazu findest Du in den Preis- und Leistungsverzeichnissen der Banken und in der Entgeltinformation, falls die Karte zu einem Girokonto gehört. In der Regel sind die Entgeltinformationen einfacher gegliedert als die Preis- und Leistungsverzeichnisse und Du findest schneller die wichtigen Informationen. Neben den klassischen Gebühren für die Karte selbst kannst Du auf einige weitere Kostenpunkte treffen.

Wann fällt eine Abhebegebühr bei Kreditkarten an?

Geld abzuheben, ist in vielen Fällen nicht kostenlos. Die Abhebegebühr kann anfallen, wenn Du im In- oder Ausland Bargeld an Geldautomaten oder Schaltern abhebst. In der Regel ist das Abheben an Schaltern teurer. Deine Bank bestimmt den Preis.

Aber Achtung: Verwechsle die Abhebegebühr nicht mit der Automatengebühr. Deine kartenausgebende Bank kann Abhebegebühren verlangen, der Automatenbetreiber seine eigenen Gebühren. Deshalb kann es vorkommen, dass eine Bank mit weltweit kostenlosem Abheben wirbt, in bestimmten Ländern aber dennoch am Automaten Kosten entstehen. Die ersetzt die Bank meist nicht.

Meist passiert Dir das im Ausland. Mastercard erlaubt es den Banken, auch in Deutschland solche Gebühren zu verlangen. Wir haben deshalb die Banken gefragt, die zur Cash Group gehören. Die Deutsche Bank, Commerzbank, Postbank und Hypovereinsbank verlangen solche Gebühren nicht von fremden Kunden.

Bei Sparkassen oder Volksbanken kann es Dir aber durchaus passieren, dass beim Abheben mit Mastercard eine weitere Gebühr anfällt. Die sollte auf dem Bildschirm des Automaten angezeigt werden oder in einer Preisliste, die in der Nähe des Automaten hängt.

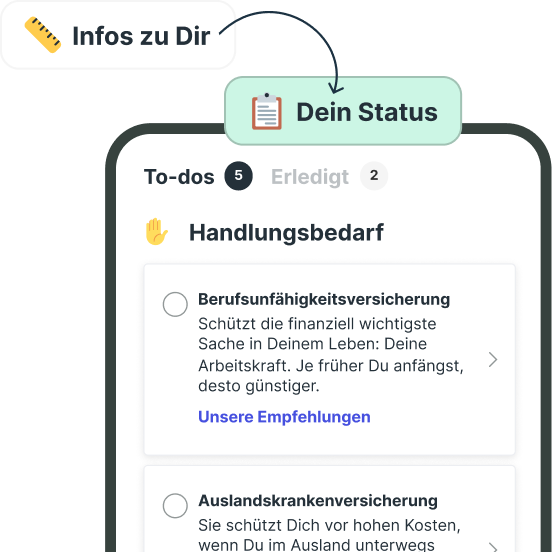

In wenigen Schritten zeigen wir Dir mit dem Finanztip Check-Up, wo Du bereits gut aufgestellt bist und an welcher Stelle Du noch etwas optimieren kannst.

Wann musst Du eine Fremdwährungsgebühr bezahlen?

Immer wenn Du in einer anderen Währung als Euro bezahlst oder Geld abhebst, kann diese Gebühr anfallen. Sie wird meistens als Prozentsatz des fälligen Betrages genannt.

Einige Banken verlangen nicht nur Gebühren, wenn Du mit der Karte in einer fremden Währung bezahlst, sondern auch, wenn der Unternehmenssitz des Verkäufers in einem Nicht-Euroland liegt. Das kann zum Problem werden, wenn Du online einkaufst und überhaupt nicht mit Gebühren rechnest, da der Preis in Euro angegeben ist. Frag bei Deiner Bank nach, ob es sich um Fremdwährungs- oder Auslandseinsatzgebühren handelt, aus der Bezeichnung wird das nicht immer klar. Dann weißt Du, welche Kosten bei der Karte auf Dich zukommen.

Was ist ein Währungsumrechnungsentgelt ?

Wenn Du innerhalb der Europäischen Union in einer anderen Währung als Euro zahlst, müssen die Banken für den Wechsel der Währung den Referenzkurs der Europäischen Zentralbank (EZB) nutzen. Das heißt allerdings nicht, dass sie darauf nicht eine zusätzliche Gebühr aufschlagen und zwar in Form eines Währungsumrechnungsentgelts.

Wie das Entgelt genau aussieht, ist unterschiedlich. So setzen einige Banken einen festen Prozentsatz fest, den sie auf den jeweiligen Kurs aufschlagen. Andere nutzen die Differenz zwischen dem Mastercard- oder Visa-Kurs und dem Kurs der EZB. Die Gebühr ist also abhängig von der Währung und dem Tageskurs. Einige Banken verlangen dieses Entgelt nicht nur im europäischen Wirtschaftsraum, sondern weltweit.

Welche Wechselkurse werden eingesetzt?

Die meisten Banken nutzen den Wechselkurs von Visa oder Mastercard. Einige setzen aber auf eigene Devisenmarktkurse. Das kann für Dich bedeuten, dass der Wechselkurs bei diesen Karten schlechter ist.

Welche Zinsen gibt es bei Kreditkarten?

Kreditzinsen können bei den Karten von Mastercard und Visa in unterschiedlichen Formen anfallen. Entweder als Dispozins, falls Du die Karte über das Kontoguthaben hinaus nutzt oder nicht genug Geld auf dem Konto hast, wenn die Kartenschulden abgebucht werden. Oder auch als Zinsen, falls Du die Teilzahlung nutzt, einen Teil des offenen Betrags also nicht direkt zurückzahlst.

Fallen bei Glücksspielen Extragebühren an?

Wenn Du die Karten in Casinos oder Wettbüros nutzt oder Deinen Lottoschein damit bezahlst, verlangt Deine Bank womöglich Gebühren, auch wenn sonst nie Kosten anfallen. Die Gebühren sind teilweise recht hoch, zum Beispiel vier Prozent des Umsatzes. Das kann Dir auch passieren, wenn Du Kryptowährungen kaufst oder Geld auf Dein Depot über eine Kreditkarte einzahlst.

Was ist bei Kreditkarten sonst noch wichtig?

Bei Kreditkarten geht es um mehr als nur um Gebühren. Du solltest auf weitere Punkte achten, zum Beispiel die Buchungsart, Kartenlimits oder wie Du die Karte am schnellsten sperrst.

Wieso ist die Buchungsart der Karte wichtig?

Es gibt verschiedene Möglichkeiten, wie das Geld, das Du ausgibst, von der Bank abgebucht wird. Das hat Folgen für Dich, zum Beispiel ob Du die Karte überhaupt bekommst oder ob Du mit ihr Mietwagen buchen kannst.

Was musst Du zu echten Kreditkarten wissen?

Zu den echten Kreditkarten gehören Charge- und Revolvingkarten. Bei Charge-Karten gibt Dir die Bank einen kostenlosen Kredit: Du kannst Geld ausgeben, und die Bank bucht es nicht sofort ab. Stattdessen sammelt sich Dein Minus unverzinst auf dem Kartenkonto. Die Bank holt sich das Geld dann auf einen Schlag von Dir zurück, meist in einem monatlichen Rhythmus. Achte darauf, dass zu diesem Zeitpunkt genug Geld auf dem Konto ist, von dem die Bank abbucht. Ist dem nicht so, landest Du schnell im Dispo.

Bei Revolvingkarten kannst Du Deine Schulden in Raten über mehrere Monate hinweg abstottern. Nutze diese Option besser nicht und zahl das Geld lieber zum Abrechnungstag komplett zurück. Denn die Ratenoption ist sehr teuer, Du zahlst für den restlichen Minusbetrag um die 20 Prozent Zinsen oder mehr. Revolving-Karten kriegst Du auch losgelöst von einem Girokonto als getrenntes Produkt.

Was musst Du zu Prepaid- und Debitkarten wissen?

Bei Debit- und Prepaid-Kreditkarten kannst Du oft nur das Geld ausgeben, das bereits auf dem angebundenen Konto liegt.

Bei Debitkarten wird das Geld zeitnah von Deinem Girokonto abgebucht. Abhängig von der Bank kannst Du nur Dein Guthaben nutzen oder auch in den Dispo rutschen, wenn das Geld auf dem Konto nicht ausreicht. In der Regel gehört die Karte direkt zu einer Kombination aus Girokonto und der Karte selbst, ohne das Konto kriegst Du sie nicht.

Bei Prepaid-Kreditkarten musst Du das Geld zunächst auf ein Kartenkonto laden. Du kannst nur so viel Geld ausgeben, wie Du auch auf dem Kartenkonto hast.

Bei Prepaid-Karten und Debitkarten kann es Probleme bei Mietwagenanbietern geben. Du buchst das Auto online problemlos, doch vor Ort bekommst Du das Fahrzeug dann nicht, weil Du keine echte Kreditkarte hast. Auf der anderen Seite kannst Du Deine Finanzen so besser im Blick behalten.

Banken vergeben diese Karten sowohl an Minderjährige als auch an Menschen, bei denen es finanziell schlechter aussieht.

Was ist ein Kartenkonto und wozu dient es?

Wenn Du eine richtige Kreditkarte hast und das Geld nicht zeitnah vom Girokonto abgebucht wird, sieht Du die Ausgaben meist über ein separates Kartenkonto ein. Dort vermerken die Banken auch, wie hoch Dein Limit ist und wann die nächste Abrechnung bezahlt werden muss.

Wie funktioniert kontaktloses Bezahlen?

Mit den meisten Kreditkarten kannst Du über den Funkstandard NFC (Near Field Communication) kontaktlos zahlen. Dazu hältst Du einfach die Karte an das Kassenterminal, schon bist Du fertig. Bei niedrigen Summen bis 50 Euro klappt das ohne Eingabe der Pin und auch ohne Unterschrift.

In welcher Währung solltest Du im Ausland zahlen oder abheben?

Wenn Du außerhalb der Eurozone unterwegs bist, wirst Du beim Bezahlen oder Abheben mit der Kreditkarte häufig gefragt, ob die Summe in Euro abgerechnet werden soll. Wähle immer die lokale Währung. Falls Du Dich für Euro entscheidest, rechnet der Betreiber des Geldautomaten die fremde Währung um und schlägt eine hohe Gewinnspanne auf. Bei der lokalen Währung hingegen wird der Betrag meist über einen im Internet einsehbaren Wechselkurs des Kreditkartenanbieters umgerechnet, der deutlich günstiger ist.

Gleiches gilt, wenn Dir am Automaten bereits ein Umrechnungskurs angeboten wird. Dieser Kurs ist in der Regel teurer als der des eigenen Anbieters. Hebe deshalb immer ohne Währungsumrechnung ab.

Wie hoch ist das Kreditkartenlimit und kannst Du es erhöhen?

Abhängig von Deiner Bonität legt die Bank den Kreditrahmen Deiner Karte fest. Das ist die Summe, bis zu der Du die Karte monatlich nutzen kannst. Falls Du das Kartenkonto im Plus führst oder mehr auf das Kartenkonto überweist als Du schuldest, erhöht sich der Kreditrahmen um die jeweilige Summe. Hast Du den Kreditrahmen ausgereizt, kannst Du die Karte nicht weiter nutzen.

Wenn Dir der Kreditrahmen nicht ausreicht, kannst Du eine Erhöhung beantragen. Das klappt besser, wenn Du schon eine Weile bei der Bank bist und diese Dich besser einschätzen kann. Dabei ist es wichtig, dass Du die Kreditkartenrechnung immer pünktlich bezahlt hast. Wird die Erhöhung des Kreditrahmens trotz guter Finanzen nicht genehmigt, überprüfe Deine Schufa-Daten. Vielleicht hat sich ein Fehler eingeschlichen. Den muss die Auskunftei korrigieren.

Welche Probleme können beim Bezahlen im Ausland auftreten?

Wenn die Karte im Ausland plötzlich beim Bezahlen streikt, kann dies unterschiedliche Gründe haben. Zum Beispiel das Limit oder dass die Karte nicht richtig mit dem Lesegerät kommunizieren kann.

Eine möglicher Grund ist, dass Du den Kreditrahmen oder andere Limits ausgereizt hast. Ein anderer, dass sich die Karte nicht mit den Kassen im Ausland verträgt. Das liegt an den unterschiedlichen Arten, wie sich Karten beim Bezahlen „ausweisen“ können. In Deutschland und vielen anderen Ländern wird die Online-Variante bei den Karten und Kassen bevorzugt, in manchen Ländern – zum Beispiel Frankreich – ist es die Offline-Variante. Wenn Deine Karte nicht offline-fähig ist, kannst Du sie womöglich nicht an allen Kassen nutzen.

Werden Kreditkarten überall akzeptiert?

In einigen Ländern ist die Kreditkartenakzeptanz insgesamt schlecht. Vielleicht gibt es kaum Geldautomaten oder Du kommst mit Deiner Karte nur in Hotels und großen Städten weiter. In einigen Ländern funktionieren Kreditkarten überhaupt nicht, meist sind Sanktionen der Grund dafür. Informier Dich vor Deiner Reise dazu, insbesondere wenn Du länger in fernen Gebieten unterwegs bist.

Wie kannst Du unberechtigte Buchungen zurückfordern?

Wenn Du feststellst, dass mit einer Zahlung etwas schiefgegangen ist, kannst Du das Geld zurückholen. Das gilt zum Beispiel bei doppelten oder zu hohen Abbuchungen. Kontrolliere deshalb regelmäßig Deine Kreditkartenabrechnung.

Du kannst auch Zahlungen zurückfordern, falls Du Ärger mit einem Anbieter hast. Das sogenannte Chargeback-Verfahren hilft unter anderem bei Markenfälschungen, defekter Ware oder bei Käufen, die nie bei Dir angekommen sind. Selbst von insolventen Anbietern kannst Du so noch Dein Geld zurückerhalten.

Was tun bei Verlust der Karte?

Falls Du Deine Karte verlierst oder sie gestohlen wird, musst Du das so schnell wie möglich Deiner Bank oder beim Sperrdienst über die Telefonnummer 116 116 melden und Deine Karte sperren. Nicht alle Banken nehmen am Sperrdienst teil. In dem Fall musst Du direkt bei der Sperrnummer der Bank anrufen.

Bis Du die Karte gesperrt hast, haftest Du mit maximal 50 Euro, sollte jemand anders Deine Karte nutzen. Nach dem Sperren haftest Du nicht mehr. Ausnahmen gelten, wenn Du Dich grob fahrlässig verhalten hast, dabei handelt es sich oft um Einzelfallentscheidungen. Das Sperren der Karte ist kostenlos, das gilt auch für die Ersatzkarte, die Du dann bekommst.

Wie kündigst Du Deine Kreditkarte?

Du kannst die Karte jederzeit kündigen. Hast Du Jahresgebühren bezahlt, bekommst Du sie anteilig zurück (§ 675 BGB).

Was musst Du zu Visa und Mastercard wissen?

Die beiden Kartenfirmen Visa als auch Mastercard haben keinen direkten Kontakt zum Karteninhaber, sondern vergeben Lizenzen an Banken und Sparkassen. Sowohl Visa als auch Mastercard werden weltweit akzeptiert.

Wir raten Dir, die Entscheidung für eine Kreditkarte von den Kosten abhängig zu machen und nicht von der Kartenfirma. Über die Kosten entscheidet die jeweilige Bank. Allerdings kann es sich für Dich lohnen, eine Karte von jedem Anbieter zu haben, wenn Du viel und weit reist. Grund dafür ist, dass die Karten in manchen Ländern unterschiedlich gut akzeptiert werden.

Welche Extrakosten kann es bei Mastercard-Karten geben?

Wichtig, falls Du oft Geld in Deutschland abhebst: Bei Mastercard-Karten dürfen die Banken extra Gebühren verlangen, also zusätzlich zu den Gebühren, die Deine Bank bereits verlangt. Finanztip hat deshalb bei den Banken, die zur Cash Group gehören, nachgehakt: Deutsche Bank, Postbank, Commerzbank und Hypovereinsbank verlangen keine solche Gebühren, falls Du mit einer Mastercard Geld an ihren Automaten abhebst.

Welche Probleme kann es bei Visa-Karten geben?

Bei Visa-Karten kann es Dir passieren, dass Du bei Sparkassen und Volksbanken gar kein Geld abheben kannst, weil die Bank die Karte Deiner Bank aussperrt. Allerdings haben wir dazu meist nur Meldungen aus ländlicheren Regionen erhalten.

Welche Kartenfirmen gibt es neben Mastercard und Visa?

Weitere Kreditkartenanbieter sind American Express (Amex) und Diners Club, von denen Du meist direkt eine Kreditkarte erhältst. Diese Karten werden jedoch von weniger Händlern akzeptiert als Mastercard und Visa. Das liegt zum Beispiel daran, dass die Kosten für Mastercard und Visa auf der Händlerseite reguliert sind, bei Amex und Diners Club jedoch nicht. Bezahlst Du mit einer solchen Karte, entstehen den Händlern womöglich höhere Kosten.

Was ist eine Wunsch-Pin und worauf solltest Du achten?

Bei einigen Anbietern kannst Du selbst eine Pin festlegen. Dabei solltest Du aber auf die Sicherheit achten und nicht 1234 auswählen oder Dein Geburtsdatum.

Wie beeinflusst Deine Kreditkarte die Schufa?

Deine Kreditkarte kann Deine Schufa-Bewertung beeinflussen. Wenn Du zum Beispiel die Karte schon länger hast, ist das ein positives Zeichen. Du hast gezeigt, dass Du Deine Rechnungen immer gut bezahlt hast. Mehrere Kreditkarten können sich dagegen negativ auf die Bewertung auswirken. Der Grund: Mehrere Karten führen statistisch zu mehr Zahlungsausfällen.

Was, wenn die Bank die Kreditkarte verweigert?

Auch bei der Vergabe von Kreditkarten schauen die Banken auf die finanzielle Situation der Kunden. Erscheint ihnen diese nicht gut genug, verweigern sie die Kreditkarte. Als Lösung funktionieren Kreditkarten, bei denen die Schufa nicht überprüft wird.

Unser Podcast zum Thema

Wie hat Finanztip Kreditkarten getestet?

Vergleich kostenlose Kreditkarten 2024

In unserem Kreditkarten-Test von Januar bis März 2024 haben wir zahlreiche Angebote untersucht, um die passende Karte für Dich zu finden. Dabei haben wir sowohl kostenlose Karten als auch Prepaid-Karten getestet.

Über eine Google-Suche haben wir eine Grundgesamtheit aus den Karten zusammengestellt, die wir mit den Schlagworten „Kreditkarte“ (erste 75 Google-Ergebnisse) und „kostenlose Kreditkarte“ (erste 45 Google-Ergebnisse) gefunden haben. Dabei haben wir auch die Karten mit in den Test genommen, die beim Schlagwort „kostenlose Kreditkarte“ auf Portalen gelistet waren. Wenn eine Karte für den Test gepasst hat, die bei der Recherche zu Prepaid-Karten auftauchte, haben wir sie miteinbezogen.

Die Karten mussten folgende Kriterien erfüllen:

- überregionale Angebote, die für jeden zugänglich sind

- keine Grundgebühr

- Wenn ein Konto oder eine Mitgliedschaft zur Karte gehört, durften für Konto oder Mitgliedschaft keine Gebühren anfallen.

- deutscher Vertrag

- bei Revolvingkarten die Möglichkeit, die Ratenoption auszuschalten oder die Karte im Guthaben zu führen

- Abheben muss zumindest in der Eurozone für Beträge über 100 Euro kostenlos sein.

- Kostenloses Abheben darf auf eine bestimmte Anzahl oder Maximalsumme begrenzt sein, sofern mindestens drei Abhebungen im Monat kostenfrei sind.

- keine Fremdwährungsgebühr beim Bezahlen und Abheben

Das Abheben in der Eurozone muss kostenlos sein, weil Kreditkarten insbesondere für Reisen gebraucht werden. So blieben von ursprünglich 72 Karten nur vier Karten übrig. Dazu kamen noch zwei White-Label-Produkte. Bei White-Label-Karten handelt es sich um Kopien anderer Karten, die unter anderem Namen und Design auftauchen. Bei den für uns wichtigen Testkriterien unterschieden sich diese Karten nicht vom Original.

Von Finanztip 2024 empfohlene Kreditkarten

Bank / Kreditkarte | Abbuchung | Fremdwährungsgebühr beim Bezahlen | kostenlos Abheben |

|---|---|---|---|

| Barclays (Visa) | Revolving | 0 % | weltweit |

| Hanseatic Bank (Genialcard) | Revolving | 0 % | weltweit1 |

| Hanseatic Bank (Awa7) | Revolving | 0 % | weltweit1 |

| Hanseatic Bank (Deutschland Kreditkarte Classic) | Revolving | 0 % | weltweit1 |

| Bank Norwegian Visa | Revolving | 0 % | weltweit |

| Barclays (Visa) | Revolving | 0 % | weltweit |

| C24 Smart | Debit | 0 % | weltweit (eingeschränkt) |

1 seit 6. Mai 2024 nur noch außerhalb von Deutschland

Quelle: Websites der Anbieter (Stand: März 2024)

Update November 2025: Aufgrund der Bafin-Maßnahme gegen C24 empfehlen wir das C24 Smart samt Debitkarte aktuell nicht mehr.

Empfehlungen aus den Finanztip-Ratgebern

- Für die Basisausstattung: Bank Norwegian Visa, Easybank Visa, Hanseatic Bank (Genialcard, Awa7, Deutschland Kreditkarte Classic)

- Als Prepaid-oder Debit-Kreditkarte für Jugendliche: DKB, Comdirect

- Bei schlechter Schufa: Payback, Trade Republic

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.