Das Wichtigste in Kürze

- Ehepaare können eine gemeinsame Steuererklärung abgeben, sich also für die Zusammenveranlagung entscheiden.

- Diese ist steuerlich meist besser als die Einzelveranlagung, bei der jede Person eine eigene Steuererklärung abgibt.

- In bestimmten Fällen kann sich diese getrennte Veranlagung aber doch lohnen.

So gehst Du vor

- Viele Steuerprogramme sagen Dir nach Eingabe aller Daten, welche Variante die bessere für Euch ist.

- Finanztip empfiehlt für das Steuerjahr 2024 für alle Fälle Wiso Steuer – als App und am Computer als Software.

- Besonders überzeugt hat Finanztip zudem in der Kategorie Apps für einfache Fälle das kostenlose Check24 Steuer.

- Willst Du die Steuer klassisch am PC machen, bieten sich neben Wiso Steuer die Steuersparerklärung (Steuerjahr 2024) – ohne Photovoltaik – und Tax 2025 an.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos

Ehepaare und eingetragene Lebenspartnerschaften geben in der Regel gemeinsam eine Steuererklärung ab. Davon geht auch das Finanzamt standardmäßig aus; die Eheleute erhalten einen gemeinsamen Steuerbescheid. Selbst wenn sie auf dem Hauptformular der Steuererklärung kein Kreuzchen bei Zusammenveranlagung setzen, nimmt das Finanzamt diese Form der Veranlagung vor. Bei getrennten Steuererklärungen auf Papier musst Du deshalb im Hauptvordruck ein Häkchen bei „Einzelveranlagung“ setzen.

Wann lohnt sich die getrennte Veranlagung?

Die getrennte Veranlagung kann sich in bestimmten Fällen lohnen, etwa bei Lohnersatzleistungen, außergewöhnlichen Belastungen und Abfindungen. Dann kann die Einzelveranlagung steuerlich von Vorteil sein, bei der Ihr beide eigene Steuererklärungen abgebt. Wir nennen Dir dafür gleich die wichtigsten Beispiele.

Bedenke die folgenden zwei Punkte:

- Meist ist es für Ehepaare und eingetragene Lebenspartnerschaften aber steuerlich besser, eine gemeinsame Steuererklärung abzugeben, um vom sogenannten Ehegattensplitting zu profitieren. Man spricht in diesem Fall von der Zusammenveranlagung, auf die wir im Kapitel zur Zusammenveranlagung genauer eingehen.

- Die Beispiele sind immer nur ein erster Anhaltspunkt. Sie bedeuten nicht automatisch, dass sich die getrennte Veranlagung immer steuerlich auszahlt.

Kann sich die getrennte Veranlagung bei Lohnersatzleistungen lohnen?

Hast Du oder Ihr beide Lohnersatzleistungen wie Kurzarbeitergeld, Arbeitslosengeld oder Elterngeld erhalten, wird die Einzelveranlagung als bessere Option wahrscheinlicher.

Das liegt daran, dass die gerade genannten Leistungen zwar steuerfrei sind, aber den Steuersatz für das zu versteuernde Einkommen erhöhen. Das heißt im Steuerdeutsch Progressionsvorbehalt. Konsequenz: Werden beide zusammen veranlagt, kann das zu einer höheren Steuer führen. Verdienst zum Beispiel Du sehr gut und Deine Frau oder Dein Mann erhält lange Zeit Kurzarbeiter- oder Elterngeld, spricht zumindest einiges für getrennte Steuererklärungen.

Was bringt die Einzelveranlagung bei zwei Spitzenverdienern?

Verdient Ihr beide sehr, sehr gut und liegt beide im Bereich des Spitzensteuersatzes, kann sich die getrennte Veranlagung lohnen. Denn es gibt in diesem Fall eine besondere Situation. Wenn Ihr beide im Jahr 2025 jeweils mehr als 68.481 Euro zu versteuern habt, läuft der Vorteil des Ehegattensplittings in der Zusammenveranlagung nahezu komplett ins Leere. Einzig der Soli macht noch einen Unterschied, so dass nur ein geringe steuerliche Ersparnis im Vergleich zu getrennten Veranlagungen drin ist. Die Einzelveranlagung kann dann unter Umständen auch besser sein.

Ist die Einzelveranlagung bei außergewöhnlichen Belastungen besser?

Es kann passieren, dass Ihr bei höheren außergewöhnlichen Belastungen mit getrennten Steuererklärungen besser fahrt. Das kann passieren, wenn Du zum Beispiel als außergewöhnliche Belastung sehr hohe Krankheitskosten hattest - und Dein Partner oder Deine Partnerin nicht. Dann ist es möglich, dass Du alleine die Grenze der sogenannten zumutbaren Belastung bei den außergewöhnlichen Belastungen überschreitest und die Kosten absetzen kannst. Ihr als Ehepaar hingegen könntet bei einer gemeinsamen Steuererklärung an dieser Grenze scheitern und würdet steuerlich komplett leer ausgehen.

Lohnt sich die getrennte Veranlagung bei einer Abfindung?

Ja, bei einer Abfindung steigt die Wahrscheinlichkeit, dass die Einzelveranlagung mehr bringt als die Zusammenveranlagung. Denn Deine Abfindung kann nach der sogenannten Fünftel-Regelung ermäßigt besteuert werden. Das heißt, Du zahlst mit der Regelung weniger Steuern als ohne. Wenn Du kaum weitere Einkünfte hast – ganz im Gegensatz zu Deinem gut verdienenden ehelichen Gegenüber – kann die Einzelveranlagung insgesamt Steuern sparen.

Was bringt die Einzelveranlagung bei Verlusten?

Hat Deine Frau oder Dein Mann für das Steuerjahr einen Verlust, könnt Ihr die getrennte Veranlagung beantragen und dann den Verlust in ein anderes Steuerjahr übertragen. Damit könntest Du bei der Besteuerung Deiner Einkünfte beispielsweise Deine Kinderfreibeträge, Sonderausgaben und außergewöhnliche Belastungen in voller Höhe geltend machen. Bei einer Zusammenveranlagung würde ein Verlust mit Deinen positiven Einkünften verrechnet. Das kann zwar hilfreich sein, aber nicht in allen Fällen.

Wann lohnt sich die getrennte Veranlagung beim besonderen Kirchgeld?

Wenn Du konfessionslos bist, Deine Frau oder Dein Mann aber einer kirchensteuererhebenden Religionsgemeinschaft angehört, könnt Ihr steuerlich von der Einzelveranlagung profitieren. Zwingend ist dabei, dass Deine Frau oder Dein Mann schlechter verdient als Du. Mehr dazu liest Du im Kapitel zum Kirchgeld im Ratgeber Kirchensteuer.

Ist die Einzelveranlagung bei Einkünften aus dem Ausland ratsam?

Ihr solltet als Ehepaar auf jeden Fall genauer hinschauen, wenn einer von Euch sogenannte Auslandseinkünfte erzielt. Dann könnte ebenfalls eine getrennte Veranlagung sinnvoll sein. Mehr zum Thema kannst Du im Ratgeber zu ausländischen Einkünften nachlesen.

Gibt es eine Faustregel wann sich die getrennte Veranlagung lohnt?

Nein, es gibt keine echte Faustregel, wann sich die Einzelveranlagung lohnt - und das ist die schlechte Nachricht. Es hängt immer von Euren konkreten Umständen ab.

Was sich aber sagen lässt: Wenn Ihr Euch in den Beispielen wieder erkennt, solltet Ihr genau hinschauen. Und wenn Ihr Euch jetzt die Frage stellt, ob Ihr positiv betroffen seid, lest unbedingt im folgenden Kapitel weiter. Denn das ist die gute Nachricht: Es ist gar nicht so schwer herauszufinden, ob Ihr am Ende von getrennten Veranlagungen steuerlich mehr profitiert als von einer Zusammenveranlagung.

Kann ein gutes Steuerprogramm bei der Einzelveranlagung helfen?

Ja, ein geeignetes Steuerprogramm hilft Euch ganz einfach, wenn Ihr in Eurem konkreten Fall wissen wollte, ob sich die getrennte Veranlagung lohnt. Macht also einfach Eure Steuererklärung mit dem passenden Steuerprogramm. Am Ende - und damit vor der Abgabe - wird es Euch “sagen”, welche Form der Veranlagung für Euch besser ist.

Von den neun von Finanztip empfohlenen Steuerprogrammen beherrschen das die folgenden sieben Programme:

- Wiso Steuer

- Steuersparerklärung (Steuerjahr 2024)

- Tax 2025

- Check24 Steuer

- Smartsteuer

- SteuerGo

- Lohnsteuer kompakt

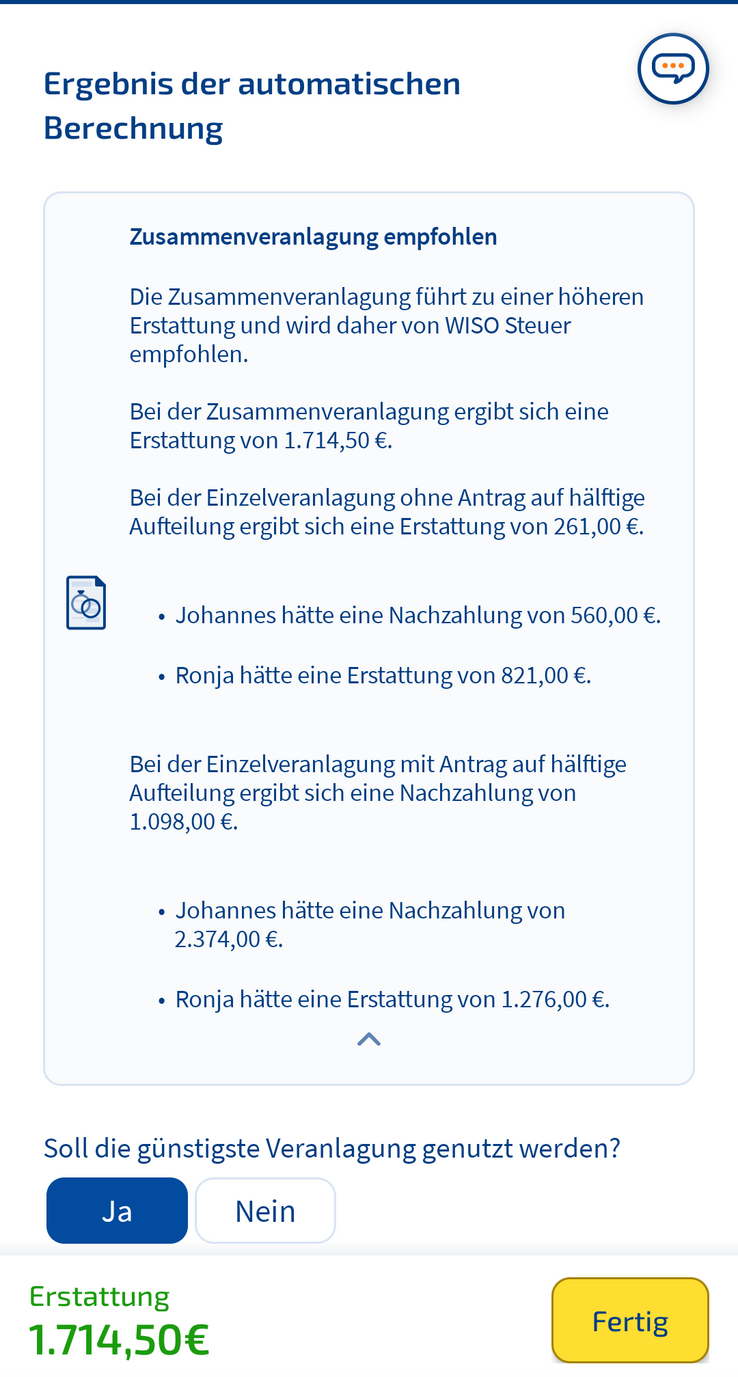

Im Fall von Wiso Steuer sieht es in der Steuer-App dann so aus: die Zusammenveranlagung ist die beste Variante.

Quelle: Screenshot Wiso Steuer (Stand: 23. Juni 2025)

Ausführliche Informationen zu den verschiedenen Steuerprogrammen und wie Finanztip diese getestet hat, kannst Du im Ratgeber Steuersoftware nachlesen.

Wie funktioniert das genau?

Das Steuerprogramm zeigt Dir am Ende Eurer Eingaben an, wie viele Steuern Ihr in den verschiedenen Varianten nachzahlen müsst oder erstattet bekommt. Und in der Regel spricht es eine klare Empfehlung für die beste Variante aus.

Das ist wirklich komfortabel, denn Ihr als Ehepaar oder eingetragene Lebenspartnerschaft müsst in vielen Fällen sowieso eine Steuererklärung machen - und bekommt die Antwort auf Eure Frage.

Bedenkt dabei: Wenn Ihr Eure Steuererklärung gemeinsam macht und abgebt, wird Euch das Finanzamt auch gemeinsam veranlagen. Die Finanzbeamten machen keine sogenannte Günstigerprüfung. Sie überprüfen also nicht von sich aus oder auf Euren Antrag hin, ob die Zusammenveranlagung oder die getrennte Veranlagung besser für Euch ist. Achtet also bei der Wahl Eures Steuerprogramms darauf, dass es diesen Check Einzel- oder Zusammenveranlagung beherrscht.

Was passiert genau bei Einzelveranlagung?

Das Grundprinzip bei der Einzelveranlagung lautet: Alle steuerlich relevanten Punkte werden separat behandelt. Das bedeutet zum Beispiel:

- Euch werden vom Finanzamt die für Ledige üblichen Freibeträge, Pauschbeträge und Höchstbeträge gewährt. Schöpfst Du zum Beispiel Deine Freibeträge nicht aus, kann Deine Frau oder Dein Mann den nicht ausgeschöpften Teil nicht beanspruchen.

- Ihr gebt in Euren eigenen Einkommensteuererklärungen nur die Einkünfte an, die Ihr persönlich bezogen habt. Genauso könnt Ihr jeweils nur die Werbungskosten geltend machen, die Euch selbst entstanden sind.

- Es werden Dir nur die Sonderausgaben, außergewöhnliche Belastungen und Steuerermäßigungen für Handwerkerleistungen oder haushaltsnahe Dienstleistungen zugerechnet, die Du bezahlt hast (§ 26a Abs. 2 Einkommensteuergesetz, EStG). Das Gleiche gilt natürlich für Dein eheliches Pendant.

- Gemeinsame Einkünfte, beispielsweise Mieteinnahmen aus einer gemeinsam vermieteten Immobilie, werden beiden hälftig zugerechnet, sofern keine andere Aufteilung vereinbart wurde.

- Ihr könnt alternativ beantragen, dass Euch die Sonderausgaben oder anderen oben genannten Aufwendungen jeweils zur Hälfte zugerechnet werden.

- Auch der Behinderten-Pauschbetrag kann hälftig aufgeteilt werden (Bundesfinanzhof, Urteil vom 20. Dezember 2017, Az. III R 2/17).

- Die zumutbare Grenze für außergewöhnliche Belastungen wird nach der Höhe der jeweiligen Einkünfte errechnet.

Was passiert nach Abgabe der Steuererklärung?

Wenn Ihr Euch für die Einzelveranlagung entschieden habt, wird die Einkommensteuer für beide jeweils nach dem sogenannten Grundtarif - und nicht nach dem Splittingtarif - berechnet. Ihr erhaltet beide einen individuellen Steuerbescheid und schuldet nur die Einkommensteuer, die sich aus dem jeweiligen Steuerbescheid ergibt.

Warum ist die Zusammenveranlagung meist besser?

Bei der Zusammenveranlagung addiert das Finanzamt das Jahreseinkommen der Eheleute, halbiert den Betrag, ermittelt davon die Einkommensteuer und multipliziert diese mit zwei. Das führt wegen der Progression der Steuersätze in der Regel zu einer in Summe niedrigeren Steuer. Das gilt insbesondere, wenn wenn beide sehr unterschiedlich verdienen.

Voraussetzung für die Zusammenveranlagung ist, dass die Eheleute nicht dauernd getrennt leben. Das bedeutet nicht, dass sie den gleichen im Melderegister eingetragenen Wohnsitz haben müssen. Beispielsweise kann eine Person aus beruflichen Gründen einen anderen Wohnsitz haben. Das ist der Regelfall, wenn diese eine doppelte Haushaltsführung geltend macht.

Die Regeln für Eheleute gelten auch für eingetragene Lebenspartnerschaften. Das Bundesverfassungsgericht hatte dies mit Beschluss vom 7. Mai 2013 (Az. 2 BvR 909/06) entschieden.

Was ist im Trennungsjahr?

Zerstrittene Ehepaare verschenken im Trennungsjahr oft Geld, weil sie sich nicht mehr auf eine Zusammenveranlagung einigen können. Statt damit völlig legal Steuern zu sparen, macht jede Person ihre eigene Steuererklärung. Der Frust über die Trennung sitzt dann offenbar so tief, dass es keine Einigung über eine Zusammenveranlagung mehr geben kann. Dabei wäre eine Zusammenveranlagung im Trennungsjahr möglich, das nennt sich Sondersplitting im Trennungsjahr.

Noch mehr sparen mit Finanztip Deals!

200 € Neukundenbonus für die Eröffnung eines Wertpapierdepots, kostenlose Zeitschriften im Jahresabo und Bahntickets zum Super-Sparpreis. Solche und andere heiße Deals findest Du in unserem Schnäppchen-Portal.

Wie legst Du die Art der Veranlagung fest?

Wenn Du die Steuererklärung mit Elster oder auf Papiervordrucken machst, musst Du auf der ersten Seite des Hauptvordrucks ein Kreuz bei „Einzelveranlagung“ setzen. Bei guten Steuerprogrammen wirst Du anhand der Zahlen direkt gefragt, was Du willst.

Die Wahl gilt dann für das betreffende Jahr. Sie kann nur noch geändert werden, solange der Steuerbescheid noch nicht bestandskräftig wurde. Von dieser Regelung gibt es einige Ausnahmen: Die Veranlagungsart kann später noch geändert werden, falls ein beide betreffender Steuerbescheid aufgehoben, geändert oder berichtigt wird. Dazu müssen die Eheleute dem Finanzamt die neue Art der Veranlagung bis zum Eintritt der Bestandskraft des Änderungs- oder Berichtigungsbescheids mitteilen. Die Einzelveranlagung ist gesetzlich geregelt im Einkommensteuergesetz (§ 26a EStG).

Das Finanzamt akzeptiert diese Änderung allerdings nur dann, wenn Ihr dadurch auch wirklich spart. Andernfalls macht es ohnehin keinen Sinn, außer die eine Person wollte die andere ärgern, wobei wir wieder bei der oben beschriebenen Scheidungsphase wären.

Helfer für die Steuererklärung

- Diese Finanztip-Ratgeber helfen Dir bei der Steuererklärung: Steuererklärung, Steuersoftware, Lohnsteuerhilfevereine, Steuerberater, Elster, Belegabruf

Was bedeutet Veranlagung eigentlich genau?

Umgangssprachlich geht es bei dem Begriff meist um Menschen, die eine Veranlagung haben, also oft ein besonderes Talent.

Im Steuerrecht versteht man hingegen unter Veranlagung ein zweistufiges Verfahren. Da ist zuerst das „Ermittlungsverfahren“, was im wesentlichen bedeutet, dass Du Deine Steuererklärung an das Finanzamt schickst und dort die Tatsachen für Deine Besteuerung ermittelt werden. Dem schließt sich in der Regel unmittelbar das „Festsetzungsverfahren“ an. Dabei wird in einem Steuerbescheid festgesetzt, wie viel Steuern Du zu zahlen hast.

Gibt es andere Unterscheidungen bei der Veranlagung?

Es gibt bei der Veranlagung neben Einzel- und Zusammenveranlagung noch eine weitere Möglichkeit der Unterscheidung. Gemeint sind die Pflichtveranlagung, bei der Du verpflichtet bist, eine Steuererklärung zu machen und die Antragsveranlagung, bei der Du das freiwillig tust. Ausführlich kannst Du darüber im Ratgeber Steuererklärung Pflicht nachlesen.

Community

Frage zum Thema? Tausche Dich mit anderen Lesern und Leserinnen in der Finanztip Community aus!

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.