Depot im Alter: Umschichten, Entnehmen, Absichern

Expertengespräch am 24.03.2026

Sichere Dir als Finanztip Unterstützer für 8 €/Monat regelmäßig Deinen direkten Draht zu unseren Experten im Finanztip-Expertengespräch.

Das Wichtigste in Kürze

So gehst Du vor

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos

Inhalt

Die gesetzliche Rente ist der wichtigste Baustein Deiner Altersvorsorge. Allerdings wird sie sehr wahrscheinlich nicht ausreichen, um Deine Ausgaben im Ruhestand zu decken. Das Geld, das Dir dafür fehlt, nennt man Rentenlücke.

Um im Alter finanziell sorgenfrei zu leben, solltest Du daher zusätzlich privat Geld sparen, das Du dann im Ruhestand zur Verfügung hast. Das heißt private Altersvorsorge.

In diesem Ratgeber erfährst Du, welche unterschiedlichen Arten von privater Vorsorge es gibt und wie sie funktionieren. Dazu erklären wir Dir, welche Form für Dich am besten geeignet ist und wie Du Dich ganz einfach selbst darum kümmern kannst.

Der Begriff private Altersvorsorge beschreibt jede Form von persönlichem Vermögensaufbau, die für Deinen Ruhestand gedacht ist und bei der sich das Geld über die Zeit vermehren soll.

Man unterscheidet grundsätzlich zwischen staatlich geförderter und nicht geförderter privater Altersvorsorge. Zur geförderten Altersvorsorge gehören unter anderem die betriebliche Altersvorsorge (bAV), das Riestersparen und für Selbstständige zusätzlich die Basisrente, auch Rürup-Rente genannt. Unter nicht geförderte Altersvorsorge fallen zum Beispiel: Geld anlegen mit einem Depot, private Rentenversicherungen und Immobilien.

Die gesetzliche Rente gehört nicht zur privaten Altersvorsorge. Bist Du angestellt, sind Du und Deine Firma verpflichtet, in die Rentenkasse einzuzahlen. Das Geld wird von der Deutschen Rentenversicherung (DRV) verwaltet und ist damit kein Teil Deines persönlichen Vermögensaufbaus.

Ebenfalls nicht zur privaten Altersvorsorge gehört Geld, das Du zwar längerfristig ansparst, aber für andere Zwecke verwenden möchtest. Zum Beispiel, um Dir in ein paar Jahren ein neues Auto zu kaufen. Dieses Geld sowie einen Notgroschen sparst Du am besten auf Tagesgeld- oder Festgeldkonten an. Diese Sparmöglichkeiten werden ebenfalls nicht gefördert, sie dienen allerdings indirekt Deiner Altersvorsorge. Denn sie sollen dafür sorgen, dass Deine Altersvorsorge trotz kurzfristiger finanzieller Sorgen oder Wünsche unangetastet bleibt.

Deine monatliche Sparrate für die private Altersvorsorge hängt von zwei Faktoren ab: Wie hoch ist Deine Rentenlücke? Und wie viel kannst Du Dir leisten, zurückzulegen?

Um Deine individuelle Rentenlücke zu berechnen, nutze am besten unsere Schritt-für-Schritt Anleitung im Ratgeber zum Thema Rentenlücke.

Hier ein einfaches Beispiel: Kilian ist 37 Jahre alt, verdient durchschnittlich und wird voraussichtlich 1500 Euro Rente bekommen. Nach Abzug von Steuern und Sozialversicherung bleiben ihm netto noch 1250 Euro. Unter Berücksichtigung der Inflation hat Kilian ausgerechnet, dass er im Ruhestand allerdings 1650 Euro für Miete, Nebenkosten und Lebensmittel brauchen wird. Dementsprechend hat er eine Rentenlücke von 400 Euro im Monat.

Um die 400 Euro zusätzliches Einkommen im Ruhestand mit einer privaten Altersvorsorge aufzubauen, hat Kilian noch bis zum Renteneintritt mit 67 Jahren – also 30 Jahre – Zeit.

Allerdings lohnt es sich für ihn wie für Dich, früh anzufangen. Denn egal, für welche Form der privaten Vorsorge Du Dich entscheidest: Mit jedem Monat, den Du wartest, wird es teurer für Dich, Deine Rentenlücke zu schließen. Denn das Geld für den Ruhestand ist nicht einfach nur die Summe aller Sparbeiträge. Einen großen Teil macht die Rendite aus, also die Erträge aus dem angelegten Kapital wie zum Beispiel Zinsen. Und die ist bei jeder Variante unterschiedlich, ebenso wie die Kosten und etwaige Förderungen.

Daher macht es einen großen Unterschied, welche Vorsorgeform Du wählst. Schauen wir uns daher einmal an, welche Möglichkeiten der privaten Altersvorsorge es gibt, wie sie funktionieren und welche Besonderheiten Du beachten solltest.

Einen kompakten Überblick unserer Methoden um Finanzen ganz einfach selbst in den Griff zu bekommen findest Du in Saids neuem Buch 'Finanzen ganz einfach'.

Altersvorsorgeverträge werden auf unterschiedliche Arten gefördert. Bei manchen Formen bedeutet das, dass Du durch das Einzahlen in den Vertrag zusätzlich zu Deinem eingezahlten Geld noch weiteres Geld in Deinen Vertrag fließt.

Es gibt grundsätzlich zwei geförderte Arten der privaten Altersvorsorge. Zum einen haben Arbeitnehmerinnen die Möglichkeit, in Abstimmung mit ihrem Arbeitgeber eine betriebliche Altersvorsorge (bAV) abzuschließen. Zum anderen können sie auch in einen Riester-Vertrag einzahlen. Für Selbstständige gibt es darüber hinaus die Möglichkeit der staatlich geförderten Rürup-Rente.

Die Förderung sieht bei jeder Altersvorsorge-Form unterschiedlich aus. Beim Konzept Riester zahlt der Staat beispielsweise zusätzliches Geld direkt in den Vertrag oder Du bekommst über die Steuer eine Rückzahlung. Bei einer bAV erhältst Du einen Zuschuss von der Firma und sparst einen Teil Steuern- sowie Sozialabgaben. Selbstständige bekommen bei einem Rürup-Vertrag eine Erstattung über die Steuer.

Der Bereich der in der Ansparphase nicht geförderten privaten Altersvorsorge umfasst unter anderem die private Rentenversicherung, den ETF-Sparplan oder einen Immobilienkauf.

All diese verschiedenen Vorsorge-Arten sowie die jeweiligen Vor- und Nachteile schauen wir uns in den nächsten Kapiteln genauer an.

Depot im Alter: Umschichten, Entnehmen, Absichern

Expertengespräch am 24.03.2026

Sichere Dir als Finanztip Unterstützer für 8 €/Monat regelmäßig Deinen direkten Draht zu unseren Experten im Finanztip-Expertengespräch.

Bei der betrieblichen Altersvorsorge unterscheidet man zwei Arten: Entweder spart die Chefin mit Firmengeld für die Betriebsrenten aller Mitarbeiter an. Oder Du zahlst als Angestellter in die bAV aus Deinem Bruttogehalt ein. Das nennt sich Entgeltumwandlung.

Nimmt allein Dein Arbeitgeber Geld in die Hand und finanziert Deine spätere Betriebsrente, kannst Du ohne Sorgen mitmachen. Du erhältst später eine Zusatzrente, ohne jemals selbst etwas dafür bezahlt zu haben.

Wandelst Du einen Teil Deines Bruttogehalts in einen Altersvorsorgebeitrag um, kommt es auf Deinen Arbeitgeber und die Konditionen des Vertrags an, ob sich das für Dich lohnt.

Weniger Steuern und Sozialabgaben - Wenn Du Entgelt umwandelst, verringert sich Dein zu versteuerndes Einkommen. Dementsprechend sparst Du durch eine bAV einen kleinen Teil Steuern und Sozialabgaben.

Zuschuss von der Firma - Dein Arbeitgeber ist verpflichtet, Dich bei Deiner bAV zu unterstützen. Mindestens 15 Prozent Deines Sparbeitrags muss er zusätzlich in den Vertrag einzahlen.

Weniger gesetzliche Rente - Ein Nebeneffekt des geringeren Brutto-Lohns ist, dass Du und Deine Firma weniger Rentenbeiträge für Dich an die gesetzliche Rentenkasse einzahlen. Dadurch sinkt Dein gesetzlicher Rentenanspruch leicht.

Deine Chefin entscheidet - Nicht Du, sondern Dein Unternehmen legt fest, in welchen Vertrag Dein Geld angelegt wird. Häufig wählen Firmen aufgrund der Einfachheit Versicherungsverträge mit Garantien. Diese sind einerseits teuer und haben andererseits schlechte Rentenfaktoren, sprich: Für das angesparte Kapital bekommst Du später verhältnismäßig wenig Rente.

Steuern und Sozialabgaben im Ruhestand - Die Rente aus Deiner bAV musst Du im Alter versteuern, wie die gesetzliche Rente auch. Ab einer bestimmten Höhe zahlst Du allerdings auf Deine Auszahlung zudem den vollen Beitrag zur gesetzlichen Kranken- und Pflegeversicherung.

Nicht immer übertragbar - Einen bAV-Versicherungsvertrag kannst Du manchmal zu einer neuen Firma mitnehmen, manchmal aber auch nicht. Einen solchen Vertrag selbst weiterzuführen, also ohne den Zuschuss des Arbeitgebers, lohnt sich meist nicht.

Ab welchem Zuschuss sich eine bAV für Dich rechnen kann und wie Du einen guten Vertrag erkennst, liest Du in unserem Ratgeber zur betrieblichen Altersvorsorge.

Die Riester-Rente ist eine staatlich geförderte Altersvorsorge, die es in verschiedenen Varianten gibt. Abschließen können sie vor allem Arbeitnehmer, in manchen Fällen aber auch Beamte, Studierende und Partner von Riester-Sparern. Interessant ist sie allerdings nur für geringverdienende Familien oder Alleinerziehende mit mehreren Kindern. Das liegt daran, dass der Zuschuss vom Staat mit jedem Kind steigt. Ohne diese Zulagen lohnt sich ein Riester-Vertrag nicht.

Ein Riestervertrag wird in der Regel als Fondssparplan oder Rentenversicherung abgeschlossen. Maximal 30 Prozent des Geldes kannst Du Dir zu Beginn des Ruhestands auf einen Schlag aus dem Vertrag auszahlen lassen. Aus dem restlichen Kapital wird eine Rente berechnet und bis ans Lebensende ausgezahlt. Die Rentenzahlungen werden mit dem persönlichen Einkommenssteuersatz versteuert.

Staatliche Zulage - Die Grundzulage für einen Riester-Vertrag beträgt 175 Euro pro Jahr. Voraussetzung dafür ist, dass Du mindestens 4 Prozent Deines Jahresbruttogehalts in den Vertrag einzahlst, minimal 60 Euro und maximal 1.925 Euro. Für jedes Kind gibt es zusätzlich 185 oder 300 Euro pro Jahr in den Vertrag, je nach Geburtsjahr.

Mögliche Steuerersparnis - Wenn Du einen Riestervertrag hast, kannst Du die Beiträge als Vorsorgeaufwendungen von der Steuer absetzen. Allerdings wirkt sich das nur aus, wenn Deine Ersparnis dadurch höher ist als Deine Zulagen.

Hohe Kosten - Aufgrund des hohen Verwaltungsaufwands sind Riester-Verträge relativ teuer. Zudem kommen Abschlusskosten hinzu. Bei einer Versicherung fallen diese zu Vertragsbeginn an, bei einem Fondssparplan zu Rentenbeginn.

Geringe Rendite - Da der Staat garantiert, dass die eingezahlten Beiträge und die Zulagen zum Ruhestand zur Verfügung stehen, legen die Anbieter das Geld nur sehr konservativ an. Denn eventuelle Verluste im Vertrag müssten sie am Ende der Laufzeit selbst ausgleichen. Dementsprechend gering ist die jährliche Rendite.

Strenge Vorgaben - Mit der staatlichen Förderung kommen auch Einschränkungen. Möchtest Du das Geld aus einem Riestervertrag beispielsweise vor Deinem Ruhestand entnehmen, bekommst Du nur Deine Einzahlungen plus die Wertentwicklung ausgezahlt. Die Förderung geht komplett zurück in die Staatskasse. Denn sie ist daran gekoppelt, dass Du sie für die Altersvorsorge verwendest.

Aufgrund der Kritik an Riester-Verträgen steht das Konzept im Rahmen der angekündigten Reform der privaten Altersvorsorge vor einer Überarbeitung.

Alle Details zum Thema und den unterschiedlichen Vertrags-Varianten liest Du in unserem ausführlichen Riester-Ratgeber.

Eine private Rentenversicherung ist eine weit verbreitete Form der Lebensversicherung. Abschließen kannst Du sie bei einem Versicherer. In der Zeit bis zum Renteneintritt zahlst Du Beiträge ein, im Ruhestand bekommst Du Geld ausgezahlt. Da Du es nicht auf einen Schlag, sondern monatlich als Rente erhältst, spricht man bei dieser Variante von einer privaten Rentenversicherung.

Flexibilität - Da die private Rentenversicherung in der Ansparphase nicht gefördert wird, gibt es keine staatlichen Vorgaben, zum Beispiel wie und wann das Geld verwendet werden kann. Daher ist das Produkt im Vergleich mit geförderten Produkten flexibler. Du kannst beispielsweise entscheiden, ob Du das angesparte Kapital auf einen Schlag ausgezahlt oder als Rente bekommen möchtest. Du kannst die Höhe der Einzahlungen variieren und im Notfall auch vor Beginn des Ruhestands Geld entnehmen.

Besteuerung - Da Du die Beiträge aus Deinem Nettogehalt eingezahlt hast, hast du sie bereits versteuert. Daher musst Du die Steuern im Ruhestand nicht auf die gesamten Auszahlungen, sondern nur auf einen Teil der Erträge zahlen. Das gilt sowohl, wenn Du das Geld auf einen Schlag entnimmst, als auch für die Verrentung.

Hohe Kosten - Viele Produkte beinhalten hohe Abschlusskosten, dazu fallen jedes Jahr Verwaltungskosten an. Beides mindert Deine Rendite erheblich.

Niedriger Rentenfaktor - Entscheidest Du Dich für eine lebenslange Rente, wird mit Hilfe des Rentenfaktors Deines Vertrags und dem angesparten Kapital berechnet, wie viel Geld Du pro Monat bekommst. Da die Versicherer seit Jahren Verträge mit immer niedrigeren Rentenfaktoren anbieten, musst Du sehr alt werden, um überhaupt das Geld zurückzubekommen, das Du eingezahlt hast.

Private Rentenversicherungen haben unterschiedliche Anlagekonzepte. Es gibt klassische, fondsgebundene und hybride Rentenversicherungen.

Klassische Rentenversicherung - Bei einem klassischen Vertrag garantiert Dir der Versicherer einen fixen Zinssatz für Deine Einzahlungen über einen festgelegten Zeitraum, zum Beispiel bis zum Endalter 67 Jahre. Dieser Zinssatz liegt nach einer Verordnung des Bundesfinanzministeriums seit 2022 nur noch bei 0,25 Prozent – und er wird auch nur auf den Sparbeitrag abzüglich Kosten gewährt. Erwirtschaftet der Versicherer Überschüsse, kannst Du mehr als den Garantiezins bekommen. Doch selbst dann ist die Rendite eines solchen Vertrag nach Kosten gering. Finanztip rät vom Neuabschluss klassischer Rentenversicherungen ab.

Fondsgebundene Rentenversicherung - Ein fondsgebundener Vertrag ist ein Fondssparplan im Mantel einer Versicherung. Die Beiträge werden meist in Aktien- oder Rentenfonds investiert. Das kannst Du selbst entscheiden. Die Rendite Deines Kapitals richtet sich entsprechend nach der Wertentwicklung der Fonds abzüglich der jährlichen Vertragskosten. Einen Teil Deines Kapitals kannst Du statt im Fondsguthaben auch beim Versicherer selbst anlegen. Dann hast Du eine fondsgebundene Rentenversicherung mit Garantie. Den Anteil des Kapitals, das dieser Garantie unterliegt, kannst Du dabei zwischen 0 und 100 Prozent wählen. Er wird dann wie in einem klassischen Vertrag verzinst.

Entscheidend für die Wertentwicklung einer fondsgebundenen Versicherung ist, welchen Fonds Du Dir für den Sparplan aussuchst – und was er kostet. Ein Aktien-Indexfonds (ETF) hat beispielsweise mit durchschnittlich 0,15 bis 0,6 Prozent des Kapitals pro Jahr deutlich geringere Kosten als ein aktiv gemanagter Investmentfonds. Hier liegen die Kosten nach Berechnungen von Finanztip im Schnitt bei circa 1,5 Prozent. Das liegt daran, dass ein ETF einen Index nachbildet, zum Beispiel den deutschen DAX oder den Weltaktienindex MSCI World, und daher im Gegensatz zu einem klassischen Fonds ohne Fondsmanager, der bezahlt werden muss, auskommt. Über die lange Laufzeit eines Rentenversicherungsvertrags macht sich der Kostenunterschied stark bemerkbar. Denn je höher die Fondskosten, desto mehr mindern sie Deine jährliche Rendite.

Die Fonds in vielen, vor allem älteren fondsgebundenen Verträgen sind oftmals aktiv gemanagte Investmentfonds. Hast Du eine fondsgebundene Rentenversicherung, solltest Du daher unbedingt das Investment im Kern des Vertrags überprüfen. Die Infos dazu findest Du in Deinen Vertragsunterlagen. Der Wechsel zu einem günstigen ETF ist kostenfrei und bei vielen bestehenden Verträgen möglich.

Hybride Rentenversicherung - Hybride Verträge, auch Rentenversicherungen der neuen Klassik genannt, kombinieren das klassische und fondsgebundene Modell miteinander. Die Anlagekonzepte sind daher oft sehr komplex und nur für Profis zu verstehen. Bei sogenannten Indexpolicen beispielsweise musst Du regelmäßig Entscheidungen treffen, die Marktkenntnis erfordern. Andere Modelle lassen Dich zwischen Fondsanlage und Zinsanlage hin und her wechseln. Diese Option kostet zusätzlich Geld und bringt wenig Nutzen, da nicht voraussehbar ist, welche der beiden Anlagevarianten über einen bestimmten Zeitraum besser laufen wird. Finanztip rät vom Neuabschluss hybrider Produkte ab.

Als Absicherung für den Todesfall sind Lebens- und Rentenversicherungen generell ungeeignet. Um die Hinterbliebenen finanziell zu unterstützen, ist eine Risikolebensversicherung sinnvoller.

Neben dem verbreiteten Weg, Rentenversicherungen über einen Makler oder Vermittler zu kaufen, gibt es auch die Möglichkeit, einen Netto-Vertrag abzuschließen. Darunter versteht man Rentenversicherungen, die Du ohne teure Abschlussprovision bei einem Honorarberater bekommen kannst. Diesen bezahlst Du stattdessen direkt pro Beratungsstunde. Der Begriff „netto“ bezeichnet hierbei lediglich die andere Kostenstruktur des Vertrags und sagt nichts über das Anlagemodell der Rentenversicherung aus. Eine Nettopolice kann sich lohnen, wenn der Vertrag auch geringe Verwaltungskosten hat.

Mehr Details zu den unterschiedlichen Arten und Anlagemodellen liest Du in unserem Ratgeber zu privaten Rentenversicherungen.

ETF ist die Abkürzung für Exchange Traded Fund und beschreibt die Nachbildung eines Börsenindex. Ein Index ist zum Beispiel der Dax, der S&P 500 oder der Weltaktienindex MSCI World.

In der Regel kauft eine Fondsgesellschaft mit Deinem und dem Geld anderer Anleger Wertpapiere aller Firmen, die im Index enthalten sind. Deswegen werden ETFs auch Aktien-Indexfonds genannt.

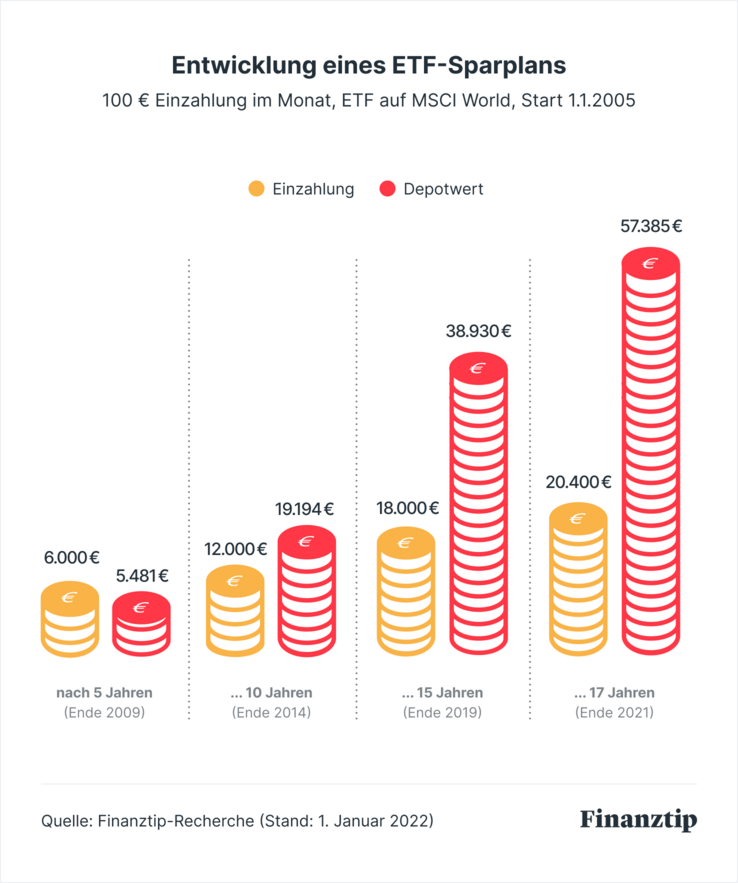

Einen ETF-Sparplan kannst Du ganz einfach über ein Wertpapierdepot einrichten. Das funktioniert wie ein Dauerauftrag bei Überweisungen, Du musst Dich also nicht jedes Mal um den Kauf der Wertpapiere kümmern. Die Mindestsparrate beträgt je nach Anbieter zwischen 1 Euro und 50 Euro pro Monat.

Günstige ETF-Sparpläne bieten gute Renditechancen und halten auch Verlustrisiken klein – wenn Du drei Grundsätze beachtest. Der ETF sollte Aktien verschiedener Unternehmen aus unterschiedlichen Branchen und Ländern beinhalten. So verteilt sich das Risiko von Verlusten auf viele Schultern. Du solltest außerdem lange anlegen: Mindestens 15, besser 20 Jahre oder mehr. Kurzfristige Schwankungen am Markt brauchen Dich dann nicht zu beunruhigen. Schließlich solltest Du Dir überlegen, ab wann Du das Geld brauchst und rechtzeitig schrittweise einen Teil in sichere Anlagen wie Tagesgeld oder Festgeld umschichten.

Flexibilität - Beim Sparplan kommst Du jederzeit an Dein Geld und kannst – je nach finanzieller Situation – mal mehr und mal weniger einzahlen.

Niedrige Kosten - Ein kostenloses Wertpapierdepot, quasi als Konto für den Sparplan, gibt es bei einigen Direktbanken und Brokern umsonst. Einen Sparplan einzurichten, kostet Dich ebenfalls nichts. Für einen ETF zahlst Du nach Finanztip-Analysen mit 0,15 bis 0,6 Prozent pro Jahr deutlich weniger als für aktiv gemanagte Fonds. Diese kosten schon beim Kauf zwischen 3 und 5 Prozent Deines Kapitals und pro Jahr im Schnitt 1,5 Prozent zusätzlich.

Rendite - Ein weltweit gestreuter ETF hat sich in der Vergangenheit stets gut gemacht: Wer über einen beliebigen 15-Jahres-Zeitraum im Weltaktienindex investiert war, erzielte in der Vergangenheit im Durchschnitt eine positive Rendite pro Jahr, wie der Kursverlauf des MSCI World zeigt. Von Anfang 2000 bis Ende 2015 konnte eine Sparerin, die Geld im MSCI World angelegt hat, beispielsweise eine Rendite von gut 7 Prozent pro Jahr erwirtschaften.

Steuern - Die jährlichen Gewinne aus einem Fondssparplan musst Du als Einkommen versteuern. Allerdings nur, wenn sie über dem Freibetrag von 1.000 Euro liegen. Verkaufst Du Aktienfondsanteile, zum Beispiel um im Ruhestand Geld zu entnehmen, wird auf 70 Prozent des Gewinns Abgeltungssteuer fällig. Sie beträgt 25 Prozent plus Solidaritätszuschlag und gegebenenfalls Kirchensteuer. Finanztip hat eine Strategie entwickelt, die Dir hilft, in der Auszahlphase möglichst wenig Steuern zahlen zu müssen. Alle Details dazu findest Du im Ratgeber zum Thema ETF verkaufen.

Schnelle Verfügbarkeit - Dass Du schnell und einfach an Dein angelegtes Geld kommst, kann manchmal auch ein Nachteil sein. Dein Depot ist für die Altersvorsorge gedacht, nicht für Reisen, ein Auto oder die neue Küche. Sorgst Du mit einem ETF-Sparplan für den Ruhestand vor, ist Disziplin gefragt.

Für den Kauf eines Eigenheims spricht in erster Linie die langfristige Mietersparnis. Anstatt dem Vermieter monatlich Hunderte Euro zu überweisen, zahlst Du als Hausbesitzerin mit dem Geld den Baukredit ab und kannst das Haus oder die Wohnung später Dein Eigen nennen. Ist die letzte Rate gezahlt, fallen nur noch die laufenden Betriebs- und Instandhaltungskosten an. Die eingesparte Miete wird so zu einem Baustein der Altersvorsorge.

Allerdings gibt es keine Garantie dafür, dass diese Rechnung aufgeht. Seit 2010 sind die Preise für Immobilien in Deutschland laut der Bundesbank kontinuierlich gestiegen. Nur auf die Mietersparnis zu schauen, kann daher schnell in die Irre führen. Statt die wegfallenden Mietzahlungen und mögliche Darlehensraten zu vergleichen, solltest Du bei der Baufinanzierung vor allem auf die Laufzeit des Baukredits achten.

Auch solltest Du die Baufinanzierung im Vorfeld gründlich planen. Das Baudarlehen begleitet Dich in der Regel über mehrere Jahrzehnte. Das Zinsniveau lässt sich über einen so langen Zeitraum allerdings nicht voraussagen.

Ob es langfristig günstiger ist, das eigene Heim zu mieten oder zu kaufen, hängt vor allem vom konkreten Objekt und den finanziellen Eckdaten ab. Ist das Zinsniveau konstant niedrig und der Immobilienpreis stabil, kann sich das Eigenheim lohnen. Voraussetzung ist allerdings, dass der Kaufpreis nicht überzogen war und Deine Finanzierung auf soliden Füßen steht.

Eine vermietete Immobilie als Geldanlage ist eine völlig andere Art der Altersvorsorge. Hier kommt es vor allem auf das Verhältnis von Kauf- und Mietpreis an, außerdem trägst Du das Risiko des Leerstands.

Dazu kommt, dass Du mit dem Kauf beim Vermögensaufbau alles beziehungsweise vieles auf eine Karte setzt. Da Du den Großteil Deines Vermögens in eine einzelne Geldanlage steckst, wirken sich ungünstige Entwicklungen stärker aus als bei breit gestreuten Anlagen. Das nennt sich Klumpenrisiko.

Alle Varianten der privaten Altersvorsorge haben Vor- und Nachteile. Einige Formen sind nur dann sinnvoll, wenn Du in besonderem Maße von dem jeweiligen Konzept profitierst.

Das kann zum Beispiel ein betrieblicher Altersvorsorgevertrag sein, wenn Dein Arbeitgeber besonders viel drauflegt und Du lange in der Firma bleiben möchtest. Hast Du viele Kinder, kann ein Riestervertrag durchaus in die engere Wahl kommen. Denn Du würdest so viel staatliche Förderung bekommen, dass sich ein solcher Vertrag trotz der vergleichsweise hohen Kosten für Dich rechnen kann. Und hast Du schon einen großen Batzen Geld auf dem Konto, ergibt vielleicht eine Immobilie Sinn. Wie Du Deine Rentenlücke schließt, kann daher bei Dir unter Umständen anders sein als bei Deiner besten Freundin.

Trifft keiner dieser Fälle auf Dich zu, keep it simple: Wir bei Finanztip empfehlen für einen Zeitraum ab 15 Jahren einen ETF-Sparplan auf den MSCI World. Das ist die einfachste und günstigste Form, um Deine Rentenlücke effektiv zu schließen. Wie Du am besten damit loslegst, liest Du in unserem Ratgeber zum Thema ETF-Sparplan.

Egal, für welches Konzept Du Dich entscheidest: Mit einem zusätzlichen Puffer auf einem Tages- oder Festgeldkonto kannst Du verhindern, dass Du in einer finanziellen Notsituation an Deine private Altersvorsorge ranmusst. So stellst Du sicher, dass sich Dein Geld für den Ruhestand Stück für Stück aufbaut und Du später Deine Rente ohne finanzielle Sorgen genießen kannst.

Weitere Themen

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.