Depot im Alter: Umschichten, Entnehmen, Absichern

Expertengespräch am 24.03.2026

Sichere Dir als Finanztip Unterstützer für 8 €/Monat regelmäßig Deinen direkten Draht zu unseren Experten im Finanztip-Expertengespräch.

Klickst Du auf eine Empfehlung mit *, unterstützt das unsere Arbeit. Finanztip bekommt dann eine Vergütung. Empfehlungen sind aufwändig recherchiert und basieren auf den strengen Kriterien der Finanztip-Expertenredaktion. Mehr Infos

Das Wichtigste in Kürze

Du hast bereits ein Depot? Unser ETF-Finder führt Dich zum passenden ETF für Deinen Sparplan.

Inhalt

Regelmäßig sparen ohne immer selbst aktiv zu werden: Sparpläne funktionieren wie Daueraufträge für das Investieren in ETFs oder ähnliches. ETF steht für „exchange traded fund“ und dabei handelt es sich um einen Aktienfonds, der einen Aktienindex nachbildet.

Wie nutzt Du sie am besten für Deinen Vermögensaufbau und worauf solltest Du achten, bevor Du loslegst? In diesem Ratgeber erklären wir Dir, wie Fondssparpläne funktionieren, welche Vorteile sie bieten und wie Du den passenden ETF für Deine Ziele findest.

Consorsbank: 200 € Depotwechsel

Smartbroker+: 80 € ETF-Anteil

Traders Place: 60 € ETF-Anteil

Scalable Capital: 25 € ETF-Anteil

Finanztip empfiehlt Dir einen Sparplan auf einen breitgestreuten Aktien-ETF bei einem kostengünstigen Depot einzurichten. ETFs und Depots haben wir getestet und empfehlen bestimmte Anbieter.

Als erstes solltest Du nach dem Wertpapierdepot schauen. Das brauchst Du, denn der Depotanbieter kümmert sich für Dich um die Umsetzung des Sparplans und verwahrt die gekauften Fondsanteile für Dich. Die Finanztip-Empfehlungen findest Du in unserem Depot-Vergleich.

Die Auswahl erfolgt nach verbraucherfreundlichen Finanztip-Kriterien, sortiert nach Preis-Leistungs-Bewertung. Mehr erfahren.

Der Finanztip-Depot-Vergleich basiert auf Daten von Banken, die wir selbst über die Websites der Anbieter, Preis- und Leistungsverzeichnisse und Abfragen bei den Anbietern gesammelt haben. Die Daten werden von uns monatlich kontrolliert und aktualisiert. Wir übernehmen keine Gewähr und Haftung für die Richtigkeit und Aktualität der hier bereitgestellten Informationen.

Die Reihenfolge der Depots in der Tabelle wird durch ein Scoring vorgegeben, Du hast die Wahl zwischen der Bewertung von Preis-Leistung, Kosten und Leistung. Beim Scoring spielen zum Beispiel folgende Konditionen eine Rolle: Verwahrgebühren, Ordergebühren, Anzahl von Handelsplätzen, Angebot der von Finanztip empfohlenen ETFs, Sparplanfunktion, Steuerinformationen oder Zinsen auf dazugehörigen Konten. Alle Empfehlungen erfolgen redaktionell unabhängig.

Das Depot von N26 wird aktuell mit null Punkten bewertet. Grund dafür sind aktuelle Maßnahmen der Bafin gegen diese Bank.

Die Auswahl der Depots erhebt keinen Anspruch auf einen vollständigen Marktüberblick. Wir nennen nur Depots, die deutschlandweit eröffnen werden können. Außerdem zeigen wir nur Anbieter, bei denen (1) das Depot komplett online eröffnet und geführt werden kann, (2) die Depotführung kostenlos ist oder durch Bedingungen wie die Ausführung eines Sparplans, bestimmte Wertpapiertransaktionen oder einen monatlichen Geldeingang auf dem dazugehörigen Girokonto kostenfrei gestellt werden kann, (3) neben ETFs auch Einzeltitel (also Aktien oder Anleihen) im selben Depot gehandelt werden können, (4) es die Möglichkeit gibt, automatische Sparpläne auf ETFs im selben Depot einzurichten, (5) es einen automatischen Abzug der deutschen Abgeltungssteuer gibt, (6) es keine Mindesteinlage gibt und (7) der Markteintritt nicht weniger als drei Monate her ist.

Wenn Du ein Depot hast, zeigt Dir unser ETF-Finder, welche Sparpläne zu Deinem Depot passen. Du siehst dort auch, wie hoch die Sparplangebühr für den jeweiligen ETF ist.

Auswahl erfolgt nach verbraucherfreundlichen Finanztip-Kriterien, sortiert nach den Kaufkosten des gewählten Depots bei der gewählten Anlagesumme. Mehr erfahren.

Der Finanztip-ETF-Finder basiert auf Daten von ETF-Anbietern, die wir selbst über deren Websites und Anlegerinformationen gesammelt haben. Daraus haben wir vergleichbare Kennzahlen wie eine durchschnittliche Fünf-Jahresrendite berechnet. Grundlage der Berechnungen war der monatliche Net-Asset-Value der jeweiligen ETFs. War dieser in US-Dollar, haben wir zur Umrechnung die offiziellen Wechselkurse der EZB verwendet.

Die von den Depotanbietern erhobenen Gebühren für Einmalkäufe und Sparpläne haben wir bei den Anbietern erfragt. Sie werden regelmäßig aktualisiert. Eine Gewähr für die Richtigkeit und Aktualität können wir nicht übernehmen.

Die Reihenfolge der ETFs im Finder erfolgt nach den Kaufkosten des gewählten Depots bei der gewählten Anlagesumme. Sind diese gleich, wird die Reihenfolge durch die Höhe der durchschnittlichen Fünf-Jahresrendite ermittelt. Alle genannten ETFs empfehlen wir ohne Einschränkungen oder Präferenzen. Anlegende können sich aus der Auswahl getesteter ETFs das Produkt aussuchen, was am besten zu ihren Bedürfnissen passt. Alle Empfehlungen erfolgen redaktionell unabhängig.

Die Auswahl der ETFs erhebt keinen Anspruch auf einen vollständigen Marktüberblick. Wir nennen nur ETFs, die (1) Stand März 2025 an der Referenzbörse Xetra gehandelt werden, (2) mindestens fünf Jahre existieren, (3) ein Fondsvolumen von wenigstens 100 Millionen Euro haben, (4) nicht währungsbesichert sind, (5) deren deutschsprachige Anlegerinformationen online verfügbar sind und (6) die einen von uns empfohlenen Index abbilden. Wir berücksichtigen zudem nur Depots, die zu unseren Empfehlungen für Wertpapierdepots gehöre.

Finanztip empfiehlt für den Sparplan einen ETF, der einen breitgestreuten Aktien-Index nachbildet. Geeignete Aktienindizes sind zum Beispiel der MSCI World oder der FTSE All-World Index. In der Vergleichstabelle siehst Du alle von Finanztip empfohlenen ETFs und kannst sie nach den Kosten, der Rendite, dem Index und weiteren Faktoren sortieren.

Auswahl erfolgt nach verbraucherfreundlichen Finanztip-Kriterien, sortiert nach der Fünf-Jahresrendite von Anfang 2020 bis Ende 2024. Mehr erfahren.

Der Finanztip-ETF-Vergleich basiert auf Daten von ETF-Anbietern, die wir selbst über deren Websites und Anlegerinformationen gesammelt haben. Daraus haben wir vergleichbare Kennzahlen wie eine durchschnittliche Fünf-Jahresrendite berechnet. Grundlage der Berechnungen war der monatliche Net-Asset-Value der jeweiligen ETFs. War dieser in US-Dollar, haben wir zur Umrechnung die offiziellen Wechselkurse der EZB verwendet. Eine Gewähr für die Richtigkeit und Aktualität können wir nicht übernehmen.

Die Reihenfolge der ETFs in der Tabelle wird durch die Höhe der durchschnittlichen Fünf-Jahresrendite ermittelt. Alle genannten ETFs empfehlen wir ohne Einschränkungen oder Präferenzen. Anlegende können sich aus der Auswahl getesteter ETFs das Produkt aussuchen, was am besten zu ihren Bedürfnissen passt. Alle Empfehlungen erfolgen redaktionell unabhängig.

Die Auswahl der ETFs erhebt keinen Anspruch auf einen vollständigen Marktüberblick. Wir nennen nur ETFs, die (1) Stand März 2025 an der Referenzbörse Xetra gehandelt werden, (2) mindestens fünf Jahre existieren, (3) ein Fondsvolumen von wenigstens 100 Millionen Euro haben, (4) nicht währungsbesichert sind, (5) deren deutschsprachige Anlegerinformationen online verfügbar sind und (6) die einen von uns empfohlenen Index abbilden.

In der folgenden Tabelle haben wir Indizes zusammengestellt, die sich für das Fondssparen mit ETFs eignen.

| Index-Name | Region | Firmen überwiegend aus ... | Unternehmensgröße |

|---|---|---|---|

| MSCI World | weltweit | USA, Japan | große und mittlere Unternehmen |

| MSCI All Country World | weltweit | USA, Japan, etwa 10 Prozent Schwellenländer-Anteil | große und mittlere Unternehmen |

| FTSE Developed | weltweit | USA, Japan, Großbritannien, Frankreich | große und mittlere Unternehmen |

| FTSE All-World | weltweit | USA, Japan, Großbritannien, China | große und mittlere Unternehmen |

Quellen: FTSE, MSCI (Stand: 26. März 2025)

Auch in nachhaltig ausgerichtete, weltweit streuende Aktienindizes kannst Du investieren. Infrage kommen zum Beispiel der MSCI World Socially Responsible Index (MSCI World SRI) und der Dow Jones Best-in-Class World Enlarged, der Schwellenländer miteinschließt. Mehr dazu liest Du in unserem Ratgeber zur nachhaltigen Geldanlage.

Einzelne Länderindizes wie der Deutsche Aktienindex (Dax) eignen sich aus unserer Sicht dagegen nicht als Grundbaustein für ein Depot, sondern allenfalls als kleinere Beimischung zu einem globalen ETF. Gleiches gilt für europäische Aktienindizes oder Indizes, die eine bestimmte Branche abbilden.

Die Indizes sind als Fundament für Deine Aktienanlage gut geeignet, weil sie das Risiko gut verteilen. Es genügt so ein Indexfonds auf einen weltweit orientierten Aktienindex und Du musst nicht mehrere ETF-Sparpläne starten.

Der MSCI World Index setzt sich zum Beispeiel aus knapp 1.400 Einzelunternehmen aus 23 Ländern zusammen. Rund 70 Prozent der Unternehmen stammen aus den USA. Es handelt sich vor allem um große Konzerne wie Apple oder Microsoft, sogenannte Standardwerte, die global tätig sind.

Die Zusammensetzung wird regelmäßig aktualisiert, damit immer die relevantesten Firmen der beteiligten Länder enthalten sind. Eine Übersicht über die Indexverteilung nach Ländern und Branchen findest Du in unserem Detailartikel zum MSCI World.

Für den Vermögensaufbau im Sparplan ist es am besten, wenn die Dividenden eines ETF wieder angelegt werden. Sparende profitieren dann von einem Zinseszinseffekt. Manche ETFs legen Dividenden automatisch wieder mit an, der Fachbegriff ist: sie thesaurieren.

Andere ETFs schütten die Dividende aus, die Depotbank schreibt die Dividenden Deinem Konto gut. In diesem Fall solltest Du Dich darum kümmern, die Dividenden wieder in neue ETF-Anteile zu investieren. In der ETF-Tabelle siehst Du, welche empfehlenswerten ETFs thesaurieren.

Willst Du regelmäßig für den langfristigen Vermögensaufbau sparen, kommst Du um Aktienfonds nicht herum. Finanztip zieht die sogenannten passiv investierenden, börsengehandelten Indexfonds (ETFs) den aktiv verwalteten Aktienfonds und -ETFs vor: Solche passiven ETFs sind einfach, günstig, transparent und bequem. Dies ist besonders beim langfristigen Sparen vorteilhaft. Deshalb konzentrieren wir uns in diesem Fondssparplan-Vergleich auf passive Aktien-ETFs.

Anlegende können in Aktien-Indexfonds über Jahrzehnte einzahlen, ohne sich Gedanken darüber machen zu müssen, ob Fondsmanagerinnen und Fondsmanager einen guten oder schlechten Job machen.

Denn passive ETFs haben kein Management, das Fehlentscheidungen treffen kann. Diese Fonds entwickeln sich immer so wie der jeweilige Aktienindex, den sie kopieren – abzüglich der Verwaltungskosten, die meist nur einige Zehntel Prozent der Anlagesumme ausmachen.

Mehr Details zu den Vorteilen und der Funktionsweise von Indexfonds liest Du im Ratgeber zu ETFs.

Es geht um ein Wertpapier, in dem viele weitere Wertpapiere stecken. Du kaufst also beispielsweise nicht ein paar Aktien von Nvidia, BMW oder Sony, sondern einen Anteil eines Fonds, der mit dem gesammelten Geld aller Anlegerinnen und Anleger eine Vielzahl unterschiedlicher Aktien kauft.

Ein ETF (Exchange traded fund) ist eine Spezialform eines Fonds. ETFs folgen häufig einem Aktienindex, sie kaufen also einfach die Aktien nach, aus denen der Index besteht. Passive ETFs sind also nicht von Einzelentscheidungen eines Fonds-Managements abhängig. In der Regel sind sie zudem besonders günstig. In unserem Ratgeber zu ETFs erfährst Du mehr dazu, wie sie funktionieren.

Die ISIN ist die Wertpapier-Identifikationsnummer. Sie dient dazu, Indexfonds und andere Wertpapiere ohne Verwechslungsgefahr auszuwählen und zu kaufen. Manchmal findest Du auch die WKN, die Wertpapier-Kennnummer, die demselben Zweck dient, aber etwas anders aussieht. Alle von Finanztip empfohlenen ETFs für Sparpläne kannst Du zu Beginn dieses Ratgebers im ETF-Finder auswählen.

Ein Wertpapierdepot ist der Ort, an dem Deine Wertpapiere verwahrt und von Dir verwaltet werden können. Heutzutage passiert dies in der Mehrheit der Fälle komplett online. Banken und spezialisierte Broker bieten solche Depots an. Bei Ihnen kannst Du die Wertpapiere dann auch kaufen. Ein Weg, um ETFs und andere Wertpapiere zu kaufen, ist ein einzelner Kaufauftrag, eine sogenannte Order. Ein Sparplan ist ein Service des Depotanbieters, denselben Kaufauftrag regelmäßig zu wiederholen, bis Du eine neue Entscheidung triffst. Welche Depots Finanztip empfiehlt, siehst du in unserem Depotvergleich weiter oben in diesem Ratgeber.

Ein ETF-Sparplan kann vor allem in diesen Fällen sinnvoll für Dich sein:

Der Sparplan eignet sich außerdem, wenn Du bei Deiner Geldanlage und Altersvorsorge auf die Rendite achtest, aber gleichzeitig flexibel bleiben willst. Falls Du Deine Raten einmal nicht bedienen kannst oder plötzlich mehr Geld zur Verfügung hast, kannst Du die Zahlungen aussetzen oder erhöhen. Ein ETF-Sparplan hat keine Vertragsbindung oder Kündigungsfrist. In einer Notlage kannst Du die Wertpapiere aus dem Sparplan außerdem jederzeit verkaufen.

Du könntest einen Fondssparplan als eine Dauerbestellung für ein Wertpapier ansehen. Der Sparplan kauft mit jeder Sparrate Anteile an einem Investmentfonds in einer Höhe, die Du bestimmst. Investierst Du zum Beispiel 25 Euro und kostet ein Anteil des ETF momentan auch genau 25 Euro, so wird Deinem Depot ein Fondsanteil gutgeschrieben.

Wichtig zu verstehen ist der Unterschied zu Sparplänen, die sich nicht auf ETFs oder andere Wertpapiere beziehen, sondern auf Geld. Das wäre zum Beispiel beim Prämiensparen der Fall oder beim Zielsparen auf einen bestimmten Geldbetrag hin. Während Dir mit einem solchen Banksparplan ein konkreter Eurobetrag gehört, der mit jeder Sparrate wächst, hast Du bei einem Fonds- oder ETF-Sparplan eine konkrete Anzahl an Wertpapier-Anteilen. Diese haben einen Kurs, also einen Preis in Euro. Er sagt aus, wie viel Geld Du bei einem Verkauf des Anteils aktuell bekommst. Dieser Kurs kann steigen aber auch fallen.

Bruchstücke oder gebrochene Anteile entstehen bei einem ETF-Sparplan dadurch, dass Du immer einen festen Betrag investierst. Gleichzeitig schwanken die Börsenkurse Deines Fonds aber sekündlich. Deswegen erhälst Du für Deinen Sparbetrag teilweise Bruchstücke.

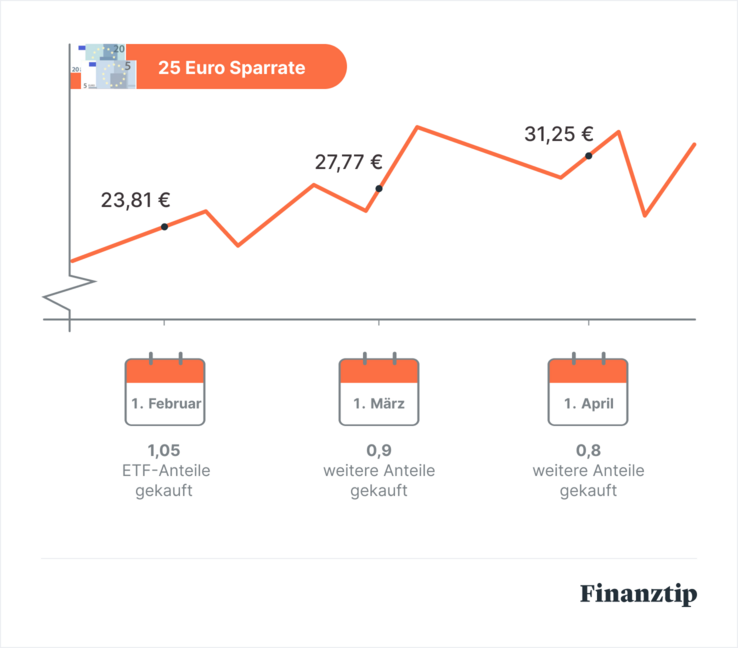

Die folgende Grafik zeigt ein Beispiel, über drei Monate betrachtet.

Quelle: Finanztip-Berechnungen (Stand: 2025)

Im Februar kauft Dein Depotanbieter von Deinen 25 Euro Sparrate einen kompletten ETF-Anteil für den Kurs von 23,81 Euro. Für die übrigen 1,19 Euro bekommst Du weitere 0,05 Anteile. Im März und April ist der Kurs über 25 Euro geklettert, es kommen 0,9 Anteile zum Kurs von 27,77 Euro beziehungsweise 0,8 Anteile bei einem Kurs von 31,25 Euro hinzu.

Im April würden also insgesamt 2,75 ETF-Anteile in Deinem Depot liegen. Wenn Du wolltest, könntest Du sie für den Kurs von 31,25 Euro verkaufen und würdest dann 85,93 Euro dafür bekommen. Das Beispiel soll nur das Prinzip erklären – ganz so schnell wird der Kurs in der Regel nicht klettern.

Depot im Alter: Umschichten, Entnehmen, Absichern

Expertengespräch am 24.03.2026

Sichere Dir als Finanztip Unterstützer für 8 €/Monat regelmäßig Deinen direkten Draht zu unseren Experten im Finanztip-Expertengespräch.

Diese Aspekte sind für die Größe Deines ETF-Sparplans relevant:

Dein Einkommen kannst Du kurzfristig nicht so einfach ändern. Allerdings ist hier trotzdem Potenzial vorhanden, denn auch Fixkosten sind nicht in Stein gemeißelt. Siehst Du beim zweiten Punkt, Deinem Geldanlage-Setup, noch Luft nach oben, schau Dir unseren ausführlichen Ratgeber zur Geldanlage an. Die Überlegungen zu Risikotoleranz und -bereitschaft kannst Du ausführlich in unserem Ratgeber zum Risikoprofil nachlesen. Dort erhältst Du eine Schritt-für-Schritt-Anleitung, um Dich richtig einzustufen.

Bei der Höhe der Sparrate gilt es, die richtige Balance zu finden. Auf der einen Seite ist ein gut ausgewählter ETF-Sparplan enorm sinnvoll und bringt Dir wahrscheinlich langfristig eine deutlich bessere Rendite als viele andere Anlageformen. Trotzdem besteht die Gefahr, sich mit zu hohen Sparraten finanziell oder psychologisch zu viel zuzumuten. Darauf gehen wir weiter unten ein. Klingt nach viel Rechnen und Grübeln? Das muss nicht unbedingt sein. Ein ETF-Sparplan unterscheidet sich von einigen anderen Finanzprodukten dadurch, dass er sehr flexibel ist. Du kannst jederzeit Deine Einzahlungen steigern, senken oder ganz stoppen. Du unterschreibst keine Knebelverträge, es gibt keine Kündigungsfrist.

Die 50-30-20-Regel ist eine Faustregel für Deine Sparquote. 50 Prozent Deines Nettoeinkommens fließen – nach der Regel – in Deinen Lebensunterhalt, sind also für Miete und andere notwendige laufende Kosten. 30 Prozent sind für Freizeit und Spaß gedacht, auch für den nächsten Urlaub.

20 Prozent können in dieser Aufteilung gespart werden. Allererste Aufgabe ist dann, den Notgroschen beiseitezulegen, also Dein Polster für unerwartete Ausgaben. Der Notgroschen sollte drei bis sechs volle Nettogehälter umfassen und gehört auf ein gut verzinstes Tagesgeldkonto.

Sobald Dein Notgroschen aufgefüllt ist, kann der Sparanteil in Deinen Vermögensaufbau fließen. Eine mögliche Aufteilung ist dann 15-5, das heißt 15 Prozent Deines Nettoeinkommens gehen in den ETF-Sparplan und fünf Prozent fließen auf Dein Tagesgeldkonto.

In Euro ausgedrückt: Bei 2.500 Euro Nettogehalt verwendest Du 1.250 Euro für Miete, Supermarkteinkäufe und Co., 750 Euro für Deine Freizeit, 375 Euro für den ETF-Sparplan und 125 Euro fürs Sparen auf dem Tagesgeldkonto.

Diese Aufteilung kann Dir als grobe Orientierung dienen. Du kannst und sollst sie an Deine persönlichen Gegebenheiten anpassen. Eine junge Beamtin mit großem Sparkonto und sehr entspanntem Verhältnis zu Risiken kann eine höhere ETF-Sparrate wählen. Ein älterer Selbstständiger, eher ängstlich und ohne Reserven, dürfte mit einer kleineren Sparrate besser fahren.

Ein ETF-Sparplan mit – zum Beispiel – 25 Euro pro Monat ist wahrscheinlich „preiswert“ genug, damit Du nicht lange darüber nachdenken musst. Du hast dann aber schon mal den ersten Schritt erledigt und siehst, wie Dein Sparplan und Dein Depot funktionieren. Fürs Nachjustieren ist wortwörtlich jederzeit Gelegenheit.

Achte andererseits darauf, die Sparrate nicht zu hoch anzusetzen. Auf die gefährliche Vorstellung des „so viel wie möglich“ haben wir eingangs angespielt. Denn auch wenn Du die laufenden Einzahlungen vollkommen flexibel steuern kannst, bist Du doch je nach Börsenlage darauf angewiesen, dass Dein bereits eingezahltes Geld zu einem akzeptablen Kurs wieder aus dem Depot entnommen werden kann.

In den ersten Jahren Deines Sparplans kann es sein, dass Dein Depot eine Weile im Minus steht, sogar deutlich. Solange Du unbeirrt Deine ETF-Anteile behältst und auf eine Kurserholung wartest, passiert Dir nichts. Rauben Dir schlechte Börsennachrichten aber den Schlaf oder bist Du gar so knapp bei Kasse, dass Du Dein Depot trotz schlechter Kurse anzapfen musst, war Dein Sparplan zu üppig dimensioniert.

Um mit Deinem ETF-Sparplan zu starten, sind diese Schritte nötig:

Dieser Screenshot zeigt am Beispiel der Comdirect-App, welche Angaben Du zum Start Deines ETF-Sparplans normalerweise machen musst. Im untersten Feld findest Du den hier gewählten ETF. Es ist ein Fonds des Anbieters HSBC, der in unserem ETF-Finder enthalten ist. Die Ausführungsgebühr bei der Comdirect beträgt 1,5 Prozent, die von jeder Sparrate abgezogen werden.

Quelle: Comdirect (Stand: 2025)

Einen Sparplan auf einen Aktien-Indexfonds kannst Du unabhängig vom aktuellen Geschehen an den Börsen abschließen. Der Einstiegszeitpunkt ist nicht so wichtig, weil zu Beginn nur wenig Kapital in einem Sparplan steckt.

Fallen zunächst die Kurse, ist das kein Grund zur Aufregung. Denn beim Sparplan kaufst Du ja über einen langen Zeitraum verteilt ETF-Anteile ein. Falls der Kurs stark schwankt, kommst Du also mal etwas teurer, mal etwas billiger zu den Aktien, die unterm Strich betrachtet hinter Deinem ETF stehen.

Anders als der Einstiegs- hat der Ausstiegszeitpunkt großen Einfluss auf die Rendite eines Sparplans. Gegen Ende der Spardauer hat sich viel Kapital angesammelt, das mit den Kursen schwankt. Gehen die Börsen ausgerechnet dann in die Knie, kann das die Rendite mindern. Deshalb kann es vorteilhaft sein, wenn Du flexibel bist bei der Entnahme von Anteilen: Läuft es an der Börse gut, könntest Du mehr entnehmen und Deine Entnahmen in schlechten Jahren einschränken oder stoppen. Mit unserem Rechner für die Entnahme von ETF-Anteilen kannst Du ausrechnen, was in Deinem Fall sinnvoll wäre.

Die Kosten, die mit einem ETF-Sparplan verbunden sind, setzen sich zusammen aus den Gebühren für den Kauf von Anteilen, den laufenden Kosten für den ETF und den Gebühren für den Verkauf von Anteilen.

Bei vielen Depotanbietern ist das Ausführen von ETF-Sparplänen kostenlos. Manche berechnen pauschale Kaufgebühren von etwa 0,80 Euro bis fünf Euro oder berechnen einen bestimmten Prozentsatz des Volumens des Sparplans. Zum Beispiel 1,5 Prozent der Sparplansumme.

Meist unterscheiden sich die Kosten für ETF-Sparpläne von den Konditionen von Einzelkäufen und -verkäufen von Wertpapieren. In unserem ETF-Finder kannst Du zwischen diesen beiden Anlagearten und beliebigen Anlagesummen hin- und herwechseln. Manchmal sind auch bestimmte ETFs vergünstigt. Unser Finder zeigt Dir jeweils die Gebühr für den genauen ETF und Anlagebetrag an. Mit ein paar Tricks kannst Du die Kaufgebühren bei Deinem ETF-Sparplan senken.

Um bei Deinem ETF-Sparplan Kosten zu sparen, kannst Du schauen, ob ein bestimmter ETF bei Deinem Depot-Anbieter vergünstigt ist. Achte aber darauf, dass es sich weiter um einen breitgestreuten Aktien-ETF handelt. Unser Finder zeigt Dir jeweils die Gebühr für den genauen ETF und Anlagebetrag an.

Mit diesen weiteren Tricks kannst Du die Kaufgebühren bei Deinem ETF-Sparplan senken:

Die meisten Sparer wählen eine monatliche Rate. Du kannst jedoch auch einstellen, dass nur alle drei Monate – dann eine größere Summe – abgebucht wird. Dies kann sinnvoll sein, wenn Du nur kleine Summen, zum Beispiel 50 Euro, monatlich ansparen kannst, und zugleich Dein Depotanbieter fixe Kaufgebühren berechnet.

Denn bei fixen Gebühren fallen diese bei einer Zahlung pro Quartal weniger ins Gewicht. Ein Beispiel: Du zahlst monatlich 50 Euro in den Fonds ein. Die Sparplanausführung kostet aber jedes Mal 1,50 Euro. Dann zahlst Du stolze drei Prozent der Anlagesumme an Gebühren – das ist vergleichsweise teuer und nicht zu empfehlen.

Sparst Du dagegen 150 Euro pro Quartal an, investierst also nur alle drei Monate in einem Schwung und zahlst dafür nur einmalig 1,50 Euro, liegen die Kosten mit einem Prozent der Sparsumme im Rahmen.

Berechnet Dein Depotanbieter proportionale Gebühren pro Sparplanausführung, lohnt es sich bei ziemlich großen Sparraten eher einzelne Orders zu erteilen. Ein Beispiel: Du zahlst monatlich 500 Euro in den ETF ein. Die Sparplanausführung kostet 1,5 Prozent, also 7,50 Euro. Das ist zwar aus unserer Sicht noch im Rahmen, allerdings könntest Du alternativ auch stattdessen jeden zweiten Monat eine Einmalanlage über 1.000 Euro ausführen, die beispielsweise 9,90 Euro kostet.

Gerade Neulingen in Sachen Geldanlage raten wir trotzdem eher zum Sparplan, weil er weniger Einstellungen erfordert und deshalb unkomplizierter ist als eine Einmalanlage.

Kostet ein ETF bei einer Depotbank aktuell keine Ordergebühr beim Kauf, ist dies häufig nicht für immer so. Nach ein, zwei Jahren kann es passieren, dass die Depotbank die Aktion beendet.

Das liegt daran, dass in der Regel der ETF-Anbieter oder Börsenplätze die Einstiegsgebühren für Sparplan-Sparende für eine gewisse Zeit übernehmen. Sie schaffen dadurch einen Anreiz, dass Du mit dem ETF-Sparen beginnst. Diese Subventionierung für Sparpläne muss aber nicht endlos fortgesetzt werden. Endet eine Aktion, verlangt die Bank oder der Broker die Gebühren dann wieder von den Kundinnen und Kunden.

Dann hast Du drei Möglichkeiten. Du kannst einfach weiter sparen, den Sparplan aussetzen oder Dein Depot wechseln. Das sind die Vor- und Nachteile:

Einfach weiter sparen - Du kannst den bestehenden Sparplan einfach weiter besparen. Die Gebühren verringern die Wertentwicklung pro Jahr um wenige Zehntel Prozentpunkte. Ein Beispiel: Wer pro Monat 100 Euro über 15 Jahre in einen ETF ansparte, der pro Jahr fünf Prozent Rendite erzielt hat, verzichtet auf etwa 400 Euro Gewinn.

So mancher mag das verschmerzen können. Verwechsle nicht die einmalige Kaufgebühr von beispielsweise 1,5 Prozent mit laufenden Kosten von 1,5 Prozent, wie sie bei einem aktiv gemanagten Fonds anfallen können. Hier machen die Kosten nach 15 Jahren schon über 2.600 Euro aus.

Sparplan aussetzen - Alternativ kannst Du Deinen laufenden Sparplan auch immer aussetzen oder pausieren sowie beenden und beim gleichen Depotanbieter mit einem anderen vergünstigten ETF weiter sparen. Dein ETF-Bestand, quasi das „Wertpapier-Guthaben“, das über den ersten ETF-Sparplan entstanden ist, bleibt einfach liegen und entwickelt sich wie eine Einmalanlage mit dem Markt weiter.

Depotanbieter wechseln - Hat Deine Depotbank keine weiteren ETF-Sparpläne ohne Kaufgebühr auf breit gestreute, thesaurierende ETFs im Angebot, kannst Du auch bei einem anderen Anbieter ein kostenloses Depot eröffnen. Du kannst Deine ETF-Anteile vom ersten Sparplan beim ursprünglichen Depotanbieter liegen lassen – oder in der Regel kostenlos auf das neue Depot übertragen. Der neue Anbieter kümmert sich um den Depotübertrag, der einige Tage dauern kann; Du musst in der Regel nur ein Formular ausfüllen. Wie Du Dich entscheidest, hängt von Deinen persönlichen Präferenzen ab. Es ist nicht jedermanns Sache, alle paar Jahre das Depot zu wechseln – selbst, wenn es nichts kostet. Wen die Gebühren aber allzu sehr ärgern, der hat keine andere Wahl, als sich immer mal wieder umzusehen.

Neben den Kaufgebühren gibt es die folgenden Gebührenarten eines ETF-Sparplans:

Viele Hintergrundinfos zu den unterschiedlichen Kostenarten liest Du in unserem Ratgeber über ETF-Kosten.

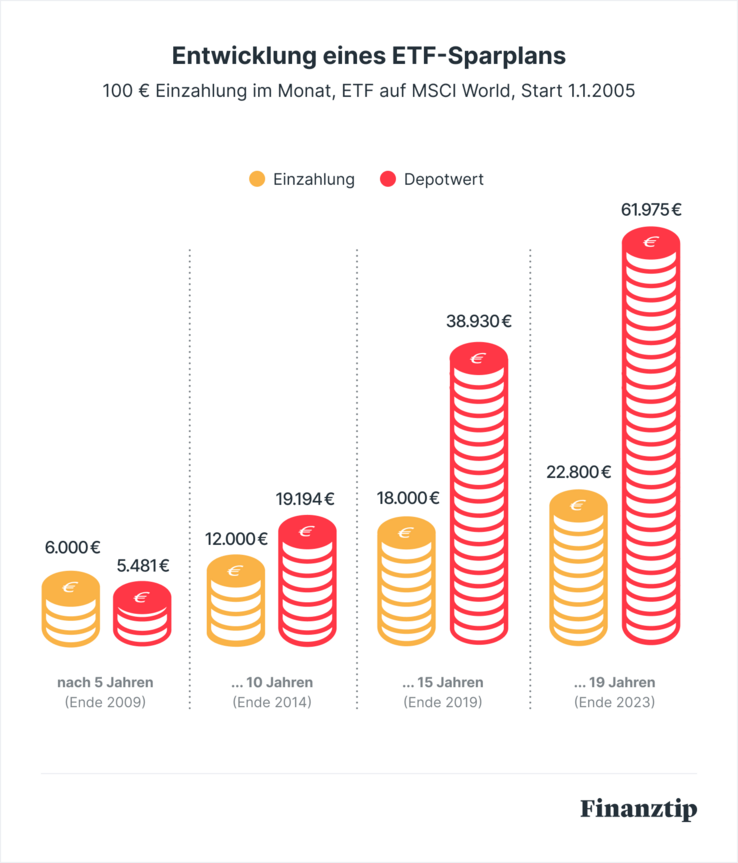

Ein Sparplan auf einen börsengehandelten Indexfonds, der den Weltaktienindex MSCI World nachbildet, hätte zwischen Jahresbeginn 2005 und Jahresende 2023 bei einer monatlichen Sparrate von 100 Euro eine durchschnittliche Rendite von 9,6 Prozent pro Jahr erzielt, nach Abzug der Kaufkosten.

Aus den eingezahlten Beträgen in Gesamthöhe von 22.800 Euro ist durch die positive Börsenentwicklung ein Depotwert von fast 62.000 Euro geworden. Wer dagegen 2005 losgelegt hat, aber dann kurz nach den Krisenjahren 2007/2008 ausgestiegen ist, den Sparplan also nur fünf Jahre laufen ließ, verlor Geld. Die Grafik verdeutlicht dies.

Quelle: Finanztip-Berechnung (Stand: 2026)

Geht man weiter zurück in die Vergangenheit, waren aber auch deutlich höhere und niedrigere Renditen möglich, wie die folgende Tabelle zeigt.

| Beginn des Sparplans | Ende des Sparplans | Endbetrag nach 15 Jahren | durchschnittliche Rendite pro Jahr |

|---|---|---|---|

| 1970 | 1984 | 44.247 € | 11,14 % |

| 1975 | 1989 | 59.040 € | 14,5 % |

| 1980 | 1994 | 36.074 € | 8,72 % |

| 1985 | 1999 | 59.460 € | 14,59 % |

| 1990 | 2004 | 26.734 € | 5,07 % |

| 1995 | 2009 | 19.033 € | 0,74 % |

| 2000 | 2015 | 29.625 € | 6,33 % |

| 2005 | 2019 | 38.903 € | 9,62 % |

| 2009 | 2023 | 43.797 € | 11.02 % |

Die Sparpläne wurden jeweils vom Januar des Startjahres bis zum Dezember des Endjahres berechnet.

Quelle: MSCI, Finanztip-Berechnung auf MSCI World Net abzüglich Verwaltungskosten (Stand: 1. September 2024)

Wichtig: Die Daten aus der Tabelle sind ein Blick in die Vergangenheit. Eine definitive Prognose kann man daraus nicht ableiten. Unsere Analysen bei Finanztip zeigen aber, dass Du mit einem breitgestreuten Aktien-ETF langfristig mit einer durchschnittlichen Rendite von sechs Prozent pro Jahr rechnen kannst. Je nachdem, wie sich die Aktienmärkte genau entwickeln, kann die Rendite auch darunter oder darüber liegen.

Dennoch musst Du Dir im Klaren darüber sein, dass es auch für diese Annahme keine definitive Garantie gibt. Aber wenn Du dich an den hier vorgestellten Prinzipien orientierst, wirst Du mit einer hohen Wahrscheinlichkeit eine gute Entscheidung für Deine Altersvorsorge treffen.

Wer lange durchhält, profitiert. Mit einem Sparplan auf einen Aktien-Indexfonds kaufst Du regelmäßig Fondsanteile. Da Aktienkurse zum Teil stark schwanken, schwankt auch der Wert von ETFs. Es ist also möglich, dass ein Aktien-Sparplan zwischenzeitlich ins Minus gerät. Wir raten Dir deswegen, nur Geld in einen solchen Sparplan anzulegen, das Du die nächsten zehn, besser 15 Jahre nicht benötigst. Denn auf lange Sicht wurden Verluste in der Vergangenheit immer wieder aufgeholt. Ein langer Atem ist beim ETF-Sparplan also Pflicht.

Das Durchhaltevermögen der Sparenden wurde in der Vergangenheit meistens mit ansehnlichen Renditen belohnt.

Wir empfehlen Dir, alle zehn Jahre Deinen Sparplan auf einen anderen von uns empfohlenen ETF zu wechseln. Denn mit der Finanztip 3x10 Strategie kannst Du später Steuern sparen, wenn Du nach und nach Geld aus dem ETF entnimmst.

Durch das Vorgehen wandelst Du das sogenannte Fifo-Prinzip zu Deinem Vorteil ab. Das Prinzip wird automatisch von Deinem Depotanbieter angewandt, wenn Du einen Teil Deines ETF verkaufst. Fifo steht für First-In-First-Out, auf Deutsch: Als erstes rein, als erstes raus. Für den ETF-Verkauf bedeutet das: Die Anteile, die Du als erste gekauft hattest, werden auch wieder als erste verkauft.

Es werden also zuerst die Anteile veräußert, die am längsten in Deinem Depot liegen. Das Problem: Das sind sehr wahrscheinlich auch die Anteile, mit denen Du am meisten Gewinn erzielt hast und bei deren Verkauf Du somit am meisten Steuern zahlst.

Sparst Du nun alle zehn Jahre auf einen anderen ETF an, kannst Du später zunächst die Anteile an dem ETF verkaufen, auf den Du zuletzt angespart hast. Du machst also Lifo – Last In, First Out – statt Fifo. Der Vorteil: Die jüngeren Anteile haben vermutlich noch nicht so viel Gewinn erzielt wie die ältesten, sodass Deine Steuerlast bei diesem Vorgehen geringer ist. Dadurch bleibt mehr Geld in den ETFs zurück, das sich dann in den folgenden Jahren weiter vermehren kann.

Wichtig:

Wie diese Finanztip 3x10 Strategie genau funktioniert und mit wie viel Euro Ersparnis Du rechnen kannst, erklären wir Dir in unserem Ratgeber zum ETF Verkaufen.

Mit dem Thema Steuern hast Du bei einem ETF-Sparplan relativ wenig Arbeit. Dein Depotanbieter führt automatisch die fälligen Steuern ab, sofern Dein Depot in Deutschland geführt wird, was auf alle Finanztip-Depotempfehlungen zutrifft. Du kannst die wichtigsten Fakten in unserem Ratgeber ETF-Steuern nachlesen.

* Was der Stern bedeutet:

Finanztip ist kein gewöhnliches Unternehmen, sondern gehört zu 100 Prozent zur gemeinnützigen Finanztip Stiftung. Die hat den Auftrag, die Finanzbildung in Deutschland zu fördern. Alle Gewinne, die Finanztip ausschüttet, gehen an die Stiftung und werden dort für gemeinnützige Projekte verwendet – wie etwa unsere Bildungsinitiative Finanztip Schule.

Wir wollen mit unseren Empfehlungen möglichst vielen Menschen helfen, eigenständig die für sie richtigen Finanzentscheidungen zu treffen. Daher sind unsere Inhalte kostenlos im Netz verfügbar. Wir finanzieren unsere aufwändige Arbeit mit sogenannten Affiliate Links. Diese Links kennzeichnen wir mit einem Sternchen (*).

Bei Finanztip handhaben wir Affiliate Links jedoch anders als andere Websites. Wir verlinken ausschließlich auf Produkte, die vorher von unserer unabhängigen Experten-Redaktion ausführlich analysiert und empfohlen wurden. Nur dann kann der entsprechende Anbieter einen Link zu diesem Angebot setzen lassen. Geld bekommen wir, wenn Du auf einen solchen Link klickst oder beim Anbieter einen Vertrag abschließt.

Für uns als gemeinwohlorientiertes Unternehmen hat es natürlich keinen Einfluss auf die Empfehlungen, ob und in welcher Höhe uns ein Anbieter vergütet. Was Dir unsere Experten empfehlen, hängt allein davon ab, ob ein Angebot gut für Dich als Verbraucher ist.

Mehr Informationen über unsere Arbeitsweise findest Du auf unserer Über-uns-Seite.